广发国证2000ETF:当下我们为什么看好小盘股?

大/小盘风格切换广泛存在于A股与海外成熟市场。本文以国证2000/国证1000为例将A股小盘溢价作对数分解。长期来看,小盘股在盈利端对宏观经济环境更敏感,在估值端更容易受到股市资金环境及结构的影响。结合机构持仓偏好的边际变化,我们整理了当下继续看好小盘股的3条关键线索。

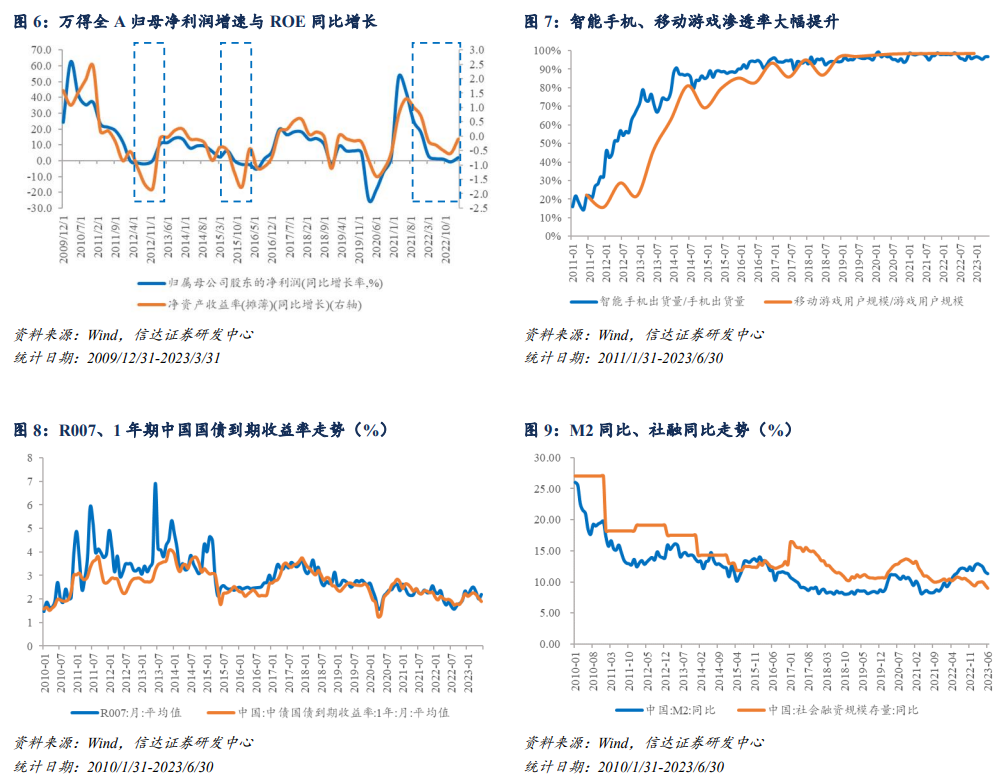

线索1:经济弱复苏、流动性充裕时期,小盘股盈利占优。(1)经济承压时期,小盘股盈利更具韧性。典型阶段包括2013年、2015年和2022年以来。复苏到繁荣阶段,受“马太效应”影响,小盘股比较优势大概率消失。(2)历史上“宽货币-紧信用”的阶段,小盘股胜率较高。类似阶段包括2014-2015H1等。

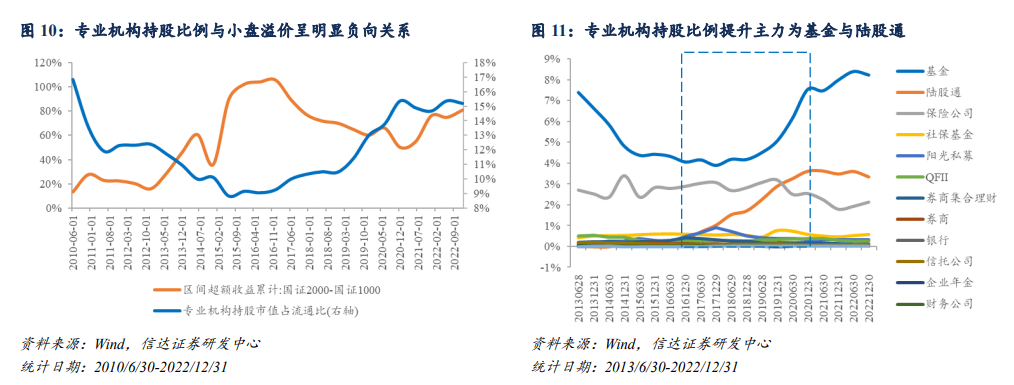

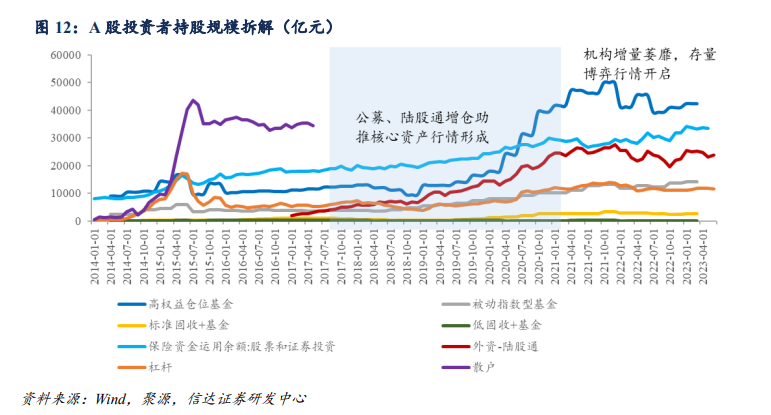

线索2:机构资金增量乏力时期,小盘股估值占优。2010年以来,专业机构持股市值占(流通市值)比“先降后升再走平”,与小盘溢价呈明显负向关系。历史上,机构资金增量乏力阶段,小盘股估值大概率占优。展望后市,我们认为资金面暂无明确增量来源,小盘风格有望持续。

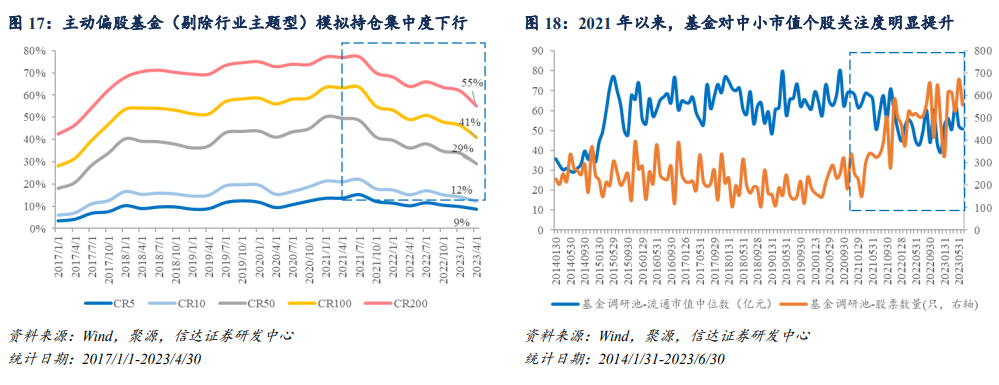

线索3:基金持仓已呈现明显市值下沉趋势,小盘共识持续凝聚。(1)2021年上半年以来,公募基金持股集中度持续下行,基金经理持仓偏好向中小市值转移,CR200已由2021年初的约77%下降到55%,分散度显著提升。(2)从机构调研的角度,我们统计了公募基金调研股票的数量和流通市值中位数。2021年以来,基金对中小市值个股关注度明显提升。

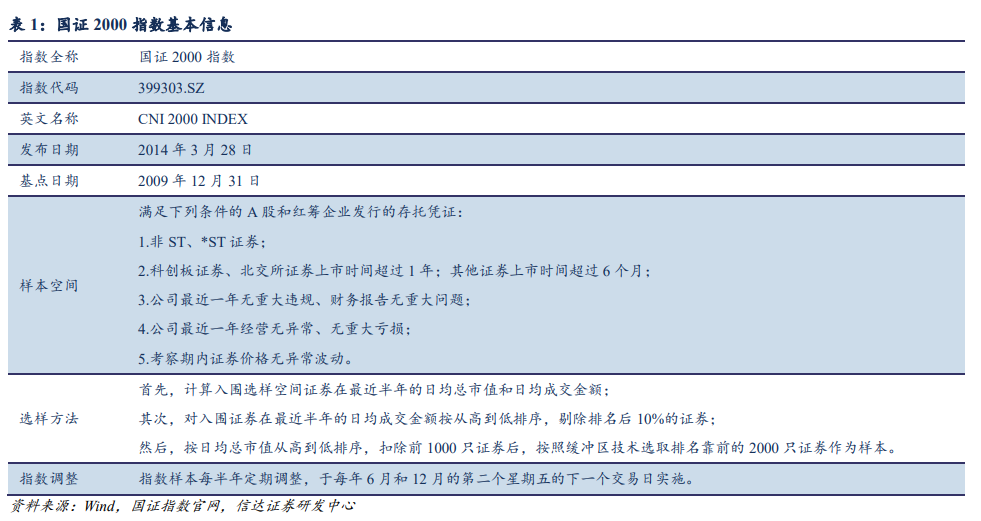

国证2000指数(指数代码:399303.SZ,以下简称“国证2000”)由扣除总市值排名前1000只证券后市值大、流动性好的2000只证券组成,反映沪深北交易所小型证券的价格变动趋势。指数交投活跃,呈现高盈利特征,风险收益表现优异。

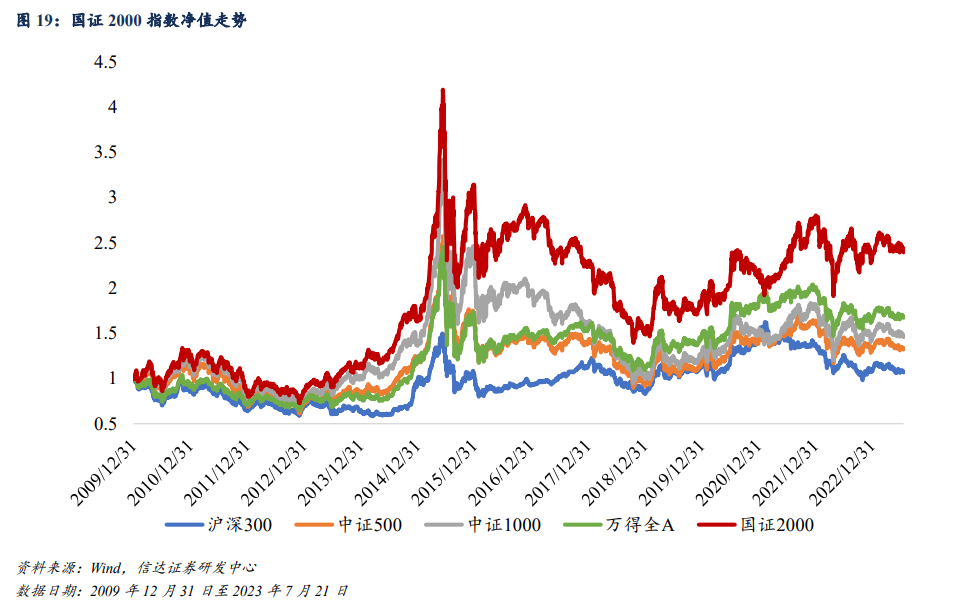

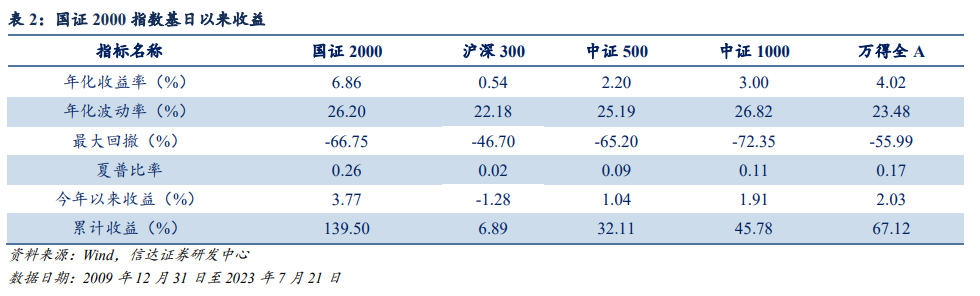

长期收益优于沪深300、中证500、中证1000、万得全A等宽基指数:自2009年12月31日至2023年7月21日,指数年化收益率6.86%,夏普比率0.26,整体优于沪深300、中证500、中证1000、万得全A等宽基指数。

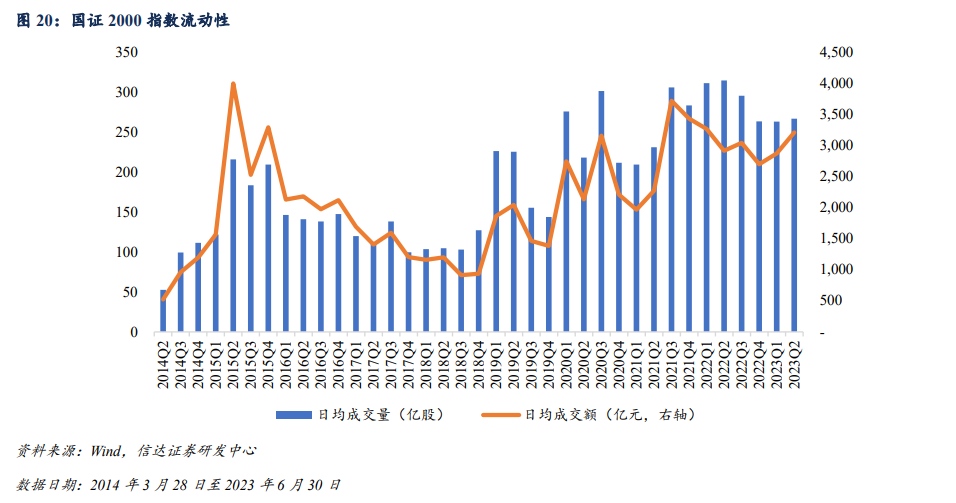

指数交投较为活跃:2021Q3以来指数成交量、成交额维持在较高位置。2023Q2指数日均成交额为3206亿元,日均成交量为267亿股。

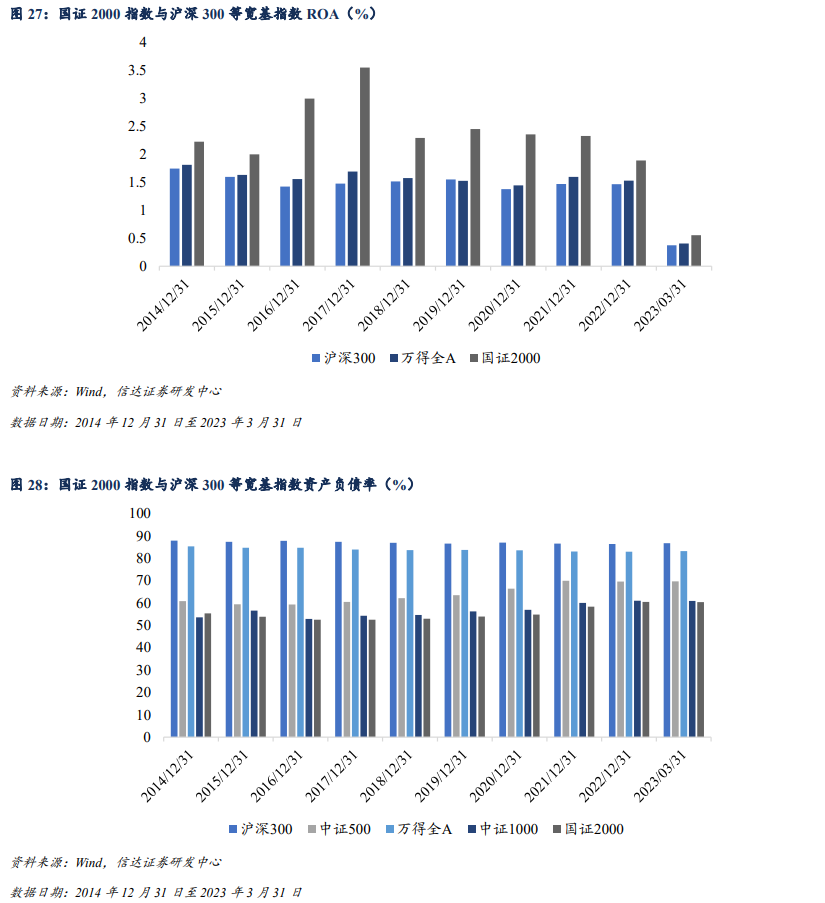

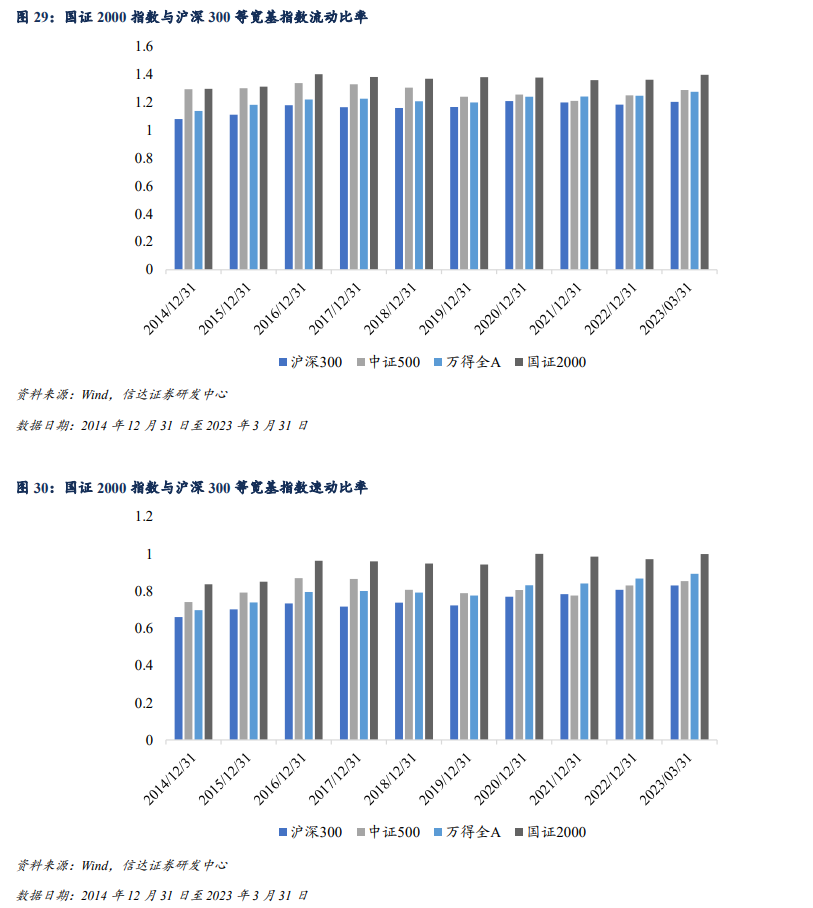

指数呈现高盈利特征:2015年以来,国证2000指数在ROA等盈利指标上,流动比率等流动性指标上,以及资产负债率等指标上,均优于同期沪深300、万得全A指数。截至2023Q1,国证2000指数的ROA为0.55%,资产负债率为60.37%,流动比率为1.39,流动比率为1.00。

指数估值水平较低:指数PE处于发布以来的49.98%分位,PB处于发布以来的32.44%分位。

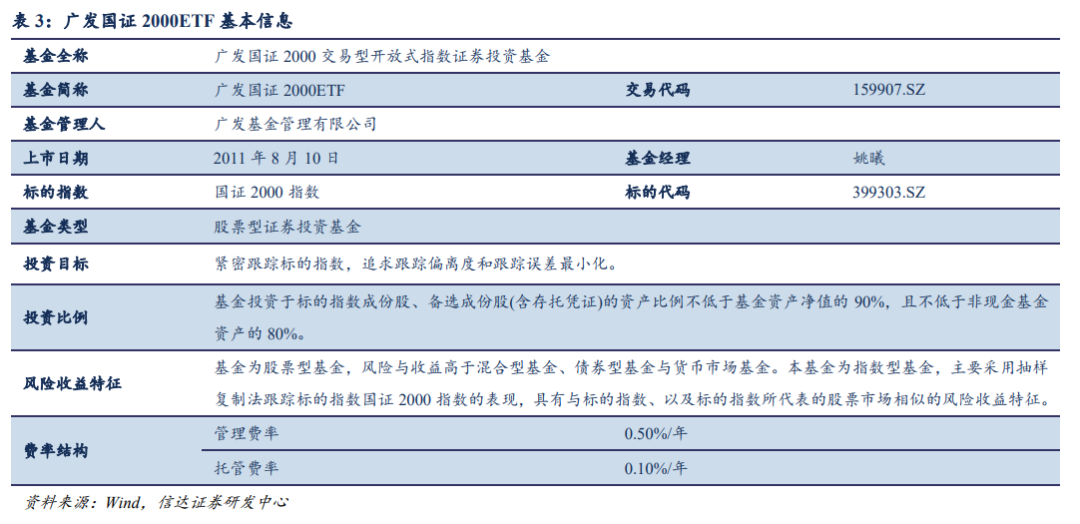

广发国证2000交易型开放式指数证券投资基金(交易代码:159907.SZ,以下简称“广发国证2000ETF ”)于2011年8月10日上市,管理人为广发基金管理有限公司。

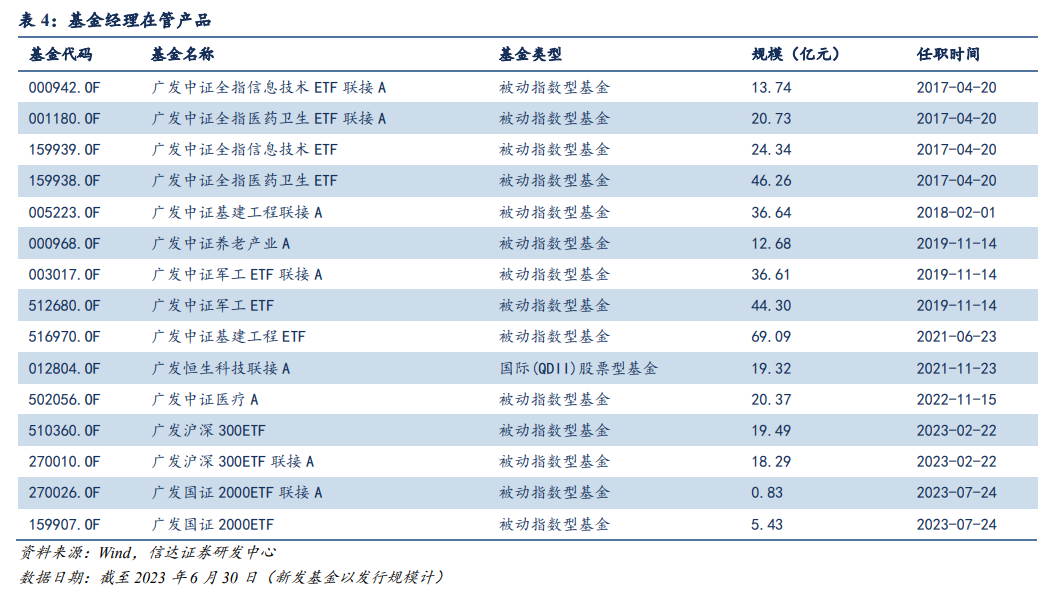

基金经理:霍华明:理学硕士,投资经理年限6.27年,在管产品15只,在管基金总规模388.12亿元。

基金管理人:2013年以来,广发基金公司非货币产品规模长期呈上涨趋势,截至2023年7月23日,其非货币产品规模约为7197亿元,在所有基金管理人中排名第3。

风险因素:宏观经济下行;股市波动率上升;金融监管力度抬升超预期。本基金属于股票型基金,预期风险收益水平较高;历史表现不代表未来。

当下我们为什么看好小盘股?

1.1 A股小盘溢价的表现与拆解:估值 or 盈利?

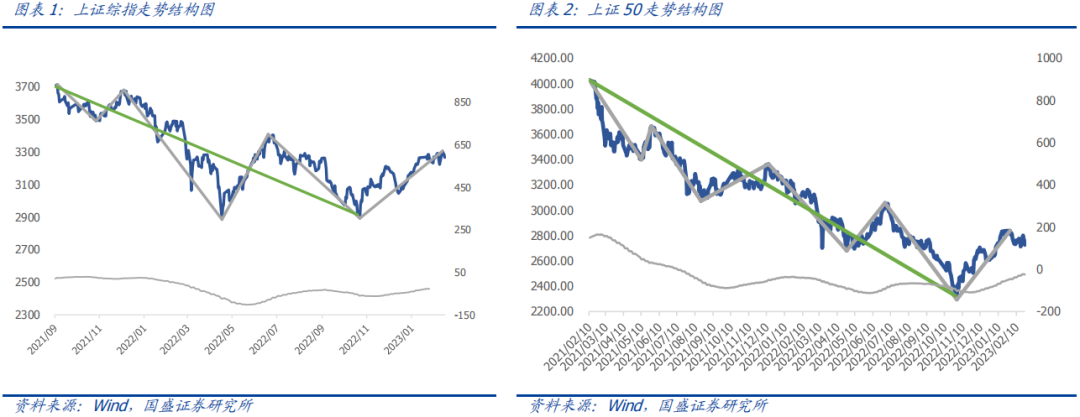

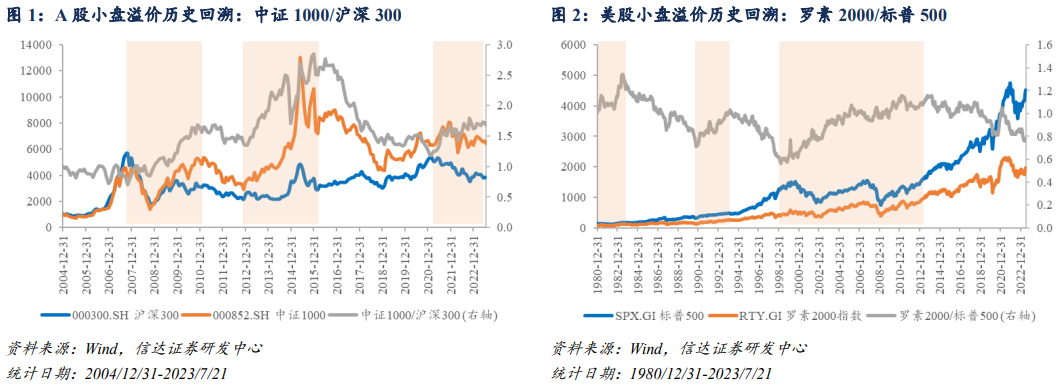

大/小盘风格切换广泛存在于A股与海外成熟市场。用中证1000/沪深300,罗素2000/标普500分别表示A股、美股小盘溢价。发现:无论是A股还是海外成熟市场,大/小市值风格轮番占优,呈现周期性轮动的格局。A股大小盘轮动周期平均在3-5年,美股市值风格稳定性更强,可能持续10年以上。

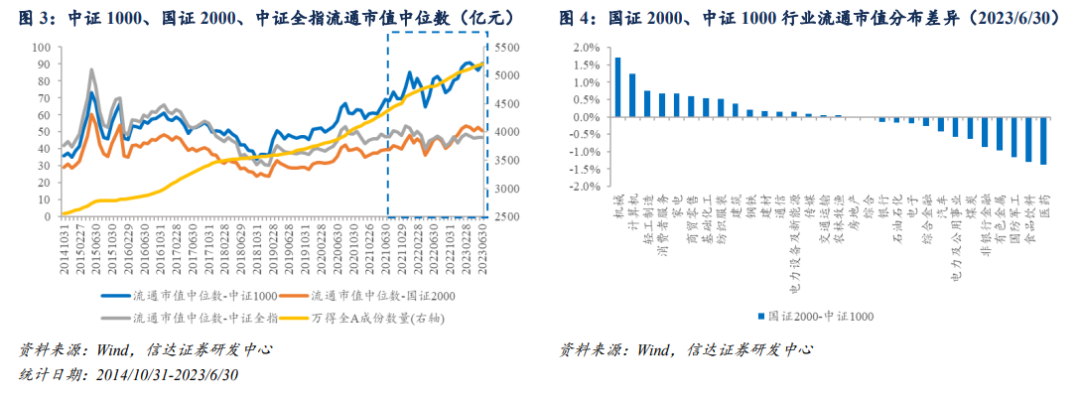

A股小市值宽基指数中,中证1000、国证2000最为常用。相比之下,国证2000小盘属性更突出。中证1000由规模、流动性综合排名801-1800的股票构成,国证2000由规模、流动性综合排名1001-3000的股票构成。截至2023/6/30,中证1000成份流通市值中位数在90亿元左右,国证2000成份流通市值中位数在50亿元左右。受新股上市节奏影响,中证1000的市值中枢已相对较大;而国证2000流通市值中位数与全指近乎持平,具备更强的小盘代表性。此外,当前国证2000、中证1000成份行业分布上也存在一定差异,国证2000相对超配机械、计算机等制造行业,低配医药、食品饮料等消费行业。

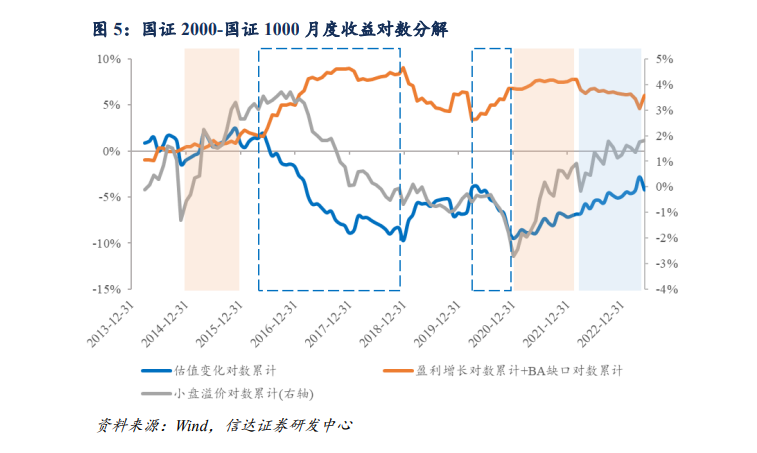

以国证2000/国证1000为例,将A股小盘溢价对数分解为估值变化和盈利增长(广义)两个组成部分。2015年以来,A股小盘溢价的最终方向受估值变化、盈利增长的双重作用,存在“戴维斯双击”阶段(比如2015年、2021年),也有二者走势相悖、轮番主导的阶段(比如2017-2018年小盘弱势主要受估值影响,2019年小盘弱势则主要受盈利影响)。

长期来看,小盘股在盈利端对宏观经济环境更敏感,在估值端更容易受到股市资金环境及结构的影响。结合机构持仓偏好的边际变化,我们整理了当下继续看好小盘股的3条关键线索。

1.2 线索1:经济弱复苏、流动性充裕时期,小盘股盈利占优

1.3 线索2:机构资金增量乏力时期,小盘股估值占优

1.4 线索3:基金持仓已呈现明显市值下沉趋势

A股市场小盘代表:国证2000指数

2.1 指数基本信息

2.2 指数表现:长期收益优于沪深300、中证500、中证1000、万得全A等宽基指数

截至2023年7月21日,国证2000指数自基日以来年化收益率6.86%,夏普比率0.26,整体优于沪深300、中证500、中证1000、万得全A等宽基指数。

2.3 指数流动性:交投活跃

指数交投较为活跃:2021Q3以来指数成交量、成交额维持在较高位置。2023Q2指数日均成交额为3206亿元,日均成交量为267亿股。

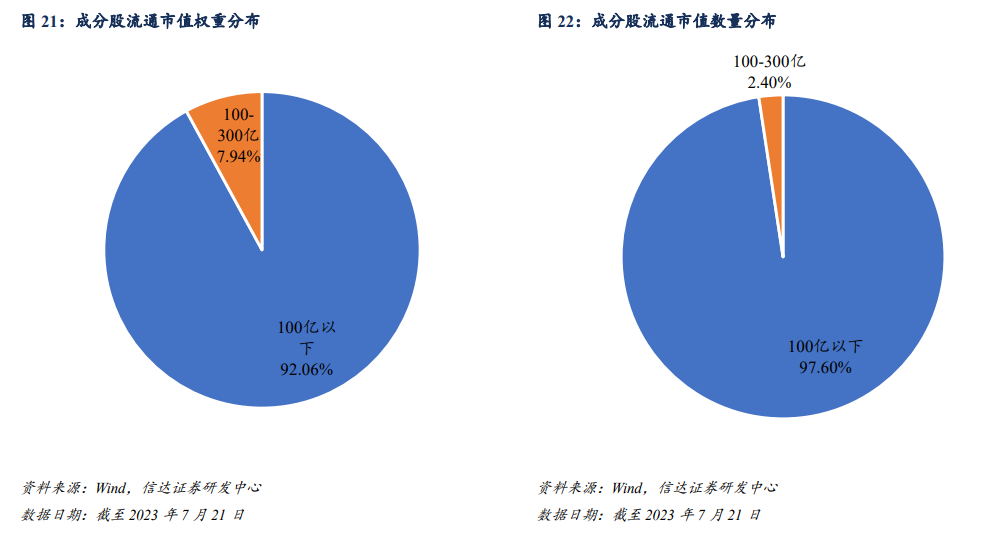

2.4 指数市值分布:权重主要集中于小盘股

成分股加权平均自由流通市值约53亿元:截至2023年7月21日,指数的2000只成分股自由流通市值合计约77953亿元,成分股加权平均自由流通市值约为53亿元。流通市值100亿以下的股票有1952只,权重占比为92.06%;流通市值100-300亿之间的股票有48只,权重占比为7.94%。

2.5 行业分布:重仓医药、机械、计算机等行业板块

医药、机械、计算机、基础化工、电子行业占比较大:根据中信一级行业进行分类,医药、机械、计算机、基础化工、电子行业权重占比分别为11.61%、10.00%、9.72%、9.08%、8.75%,成分股数量占比分别为11.10%、10.00%、7.75%、9.85%、8.60%。

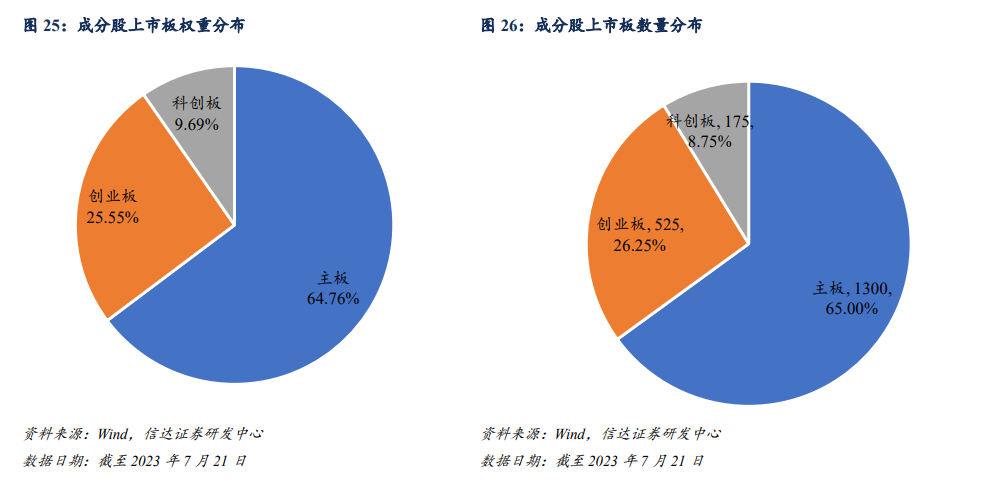

2.6 上市板分布:主板占比较高

指数成分股分布于主板、创业板、科创板,权重占比分别为64.76%、25.55%、9.69%,数量占比分别为65%、26.25%、8.75%。

2.7 相较于沪深300等宽基指数,指数盈利情况较好

指数呈现高盈利特征。2014年以来,国证2000指数在ROA等盈利指标上,流动比率等流动性指标上,以及资产负债率等指标上,均优于同期沪深300、万得全A等指数。截至2023Q1,国证2000指数的ROA为0.55%,资产负债率为60.37%,流动比率为1.39,流动比率为1.00。

2.8 估值水平:PE、PB处于指数发布以来相对较低水平

PE、PB处于指数发布以来相对较低水平。截至2023年7月21日,指数市盈率(TTM)为44.57倍,在指数发布以来的PE数据中位于49.98%分位;市净率(LF)为2.28倍,在指数发布以来的PB数据中位于32.44%分位。PE和PB位于指数发布以来相对较低水平。

小盘股投资标的:广发国证2000ETF(159907.SZ)

3.1 基金基本信息

广发国证2000交易型开放式指数证券投资基金(交易代码:159907.SZ,以下简称“广发国证2000ETF”)于2011年8月10日上市,管理人为广发基金管理有限公司。广发国证2000ETF跟踪国证2000指数,以紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化为投资目标。基金为股票型基金,风险与收益高于混合型基金、债券型基金与货币市场基金。基金管理费率为0.50%,托管费率为0.10%。

基金经理由霍华明先生担任。

3.2 基金经理:霍华明

基金经理:霍华明先生,理学硕士,持有中国证券投资基金业从业证书。曾任广发基金管理有限公司注册登记部核算专员、数量投资部数据分析员、ETF基金助理兼研究员。基金经投资经理年限6.27年,在管产品15只,在管基金总规模388.12亿元。

3.3 基金管理人:广发基金

广发基金管理有限公司成立于2003年8月5日,下设全资子公司瑞元资本管理有限公司和广发国际资产管理有限公司。公司坚持“专业创造价值、客户利益为上”的理念,致力成为值得托付的领先全能资产管理机构,为客户创造长期可持续的回报。截至2022年12月31日,公司管理资产规模超1.5万亿元,公司旗下产品线齐全,覆盖主动权益、债券、货币、海外投资、被动投资、量化对冲、另类投资等不同类别,满足境内外客户多元投资需求。

2013年以来,广发基金公司非货币产品规模长期呈上涨趋势,截至2023年7月23日,其非货币产品规模约为7197亿元,在所有基金管理人中排名第3。

风险因素:历史表现不代表未来;结论基于历史数据统计、建模和测算,受市场不确定性影响,可能存在失效风险。

报告来源

本文源自报告《广发国证2000ETF:当下我们为什么看好小盘股?》

报告时间:2023年7月25日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001 、钟晓天 S1500521070002

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究