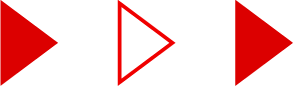

因为曾经被寄予厚望的明星基金经理并没有发挥出人们所期待的阿尔法,反而在这两年损失颇多。加上今年以来,主动偏股跑赢指数的难度的确肉眼可见地在增加。于是大家纷纷意识到,“哪里有什么阿尔法,还不都是特定的贝塔?”痛心之余,不少朋友终于把目光投向了捕捉贝塔更为精准的——ETF。随之而来,即使是这两年相当弱势的市场环境下,ETF这个细分品类,规模、产品数量和持有人数量上的不减反增、持续向上。

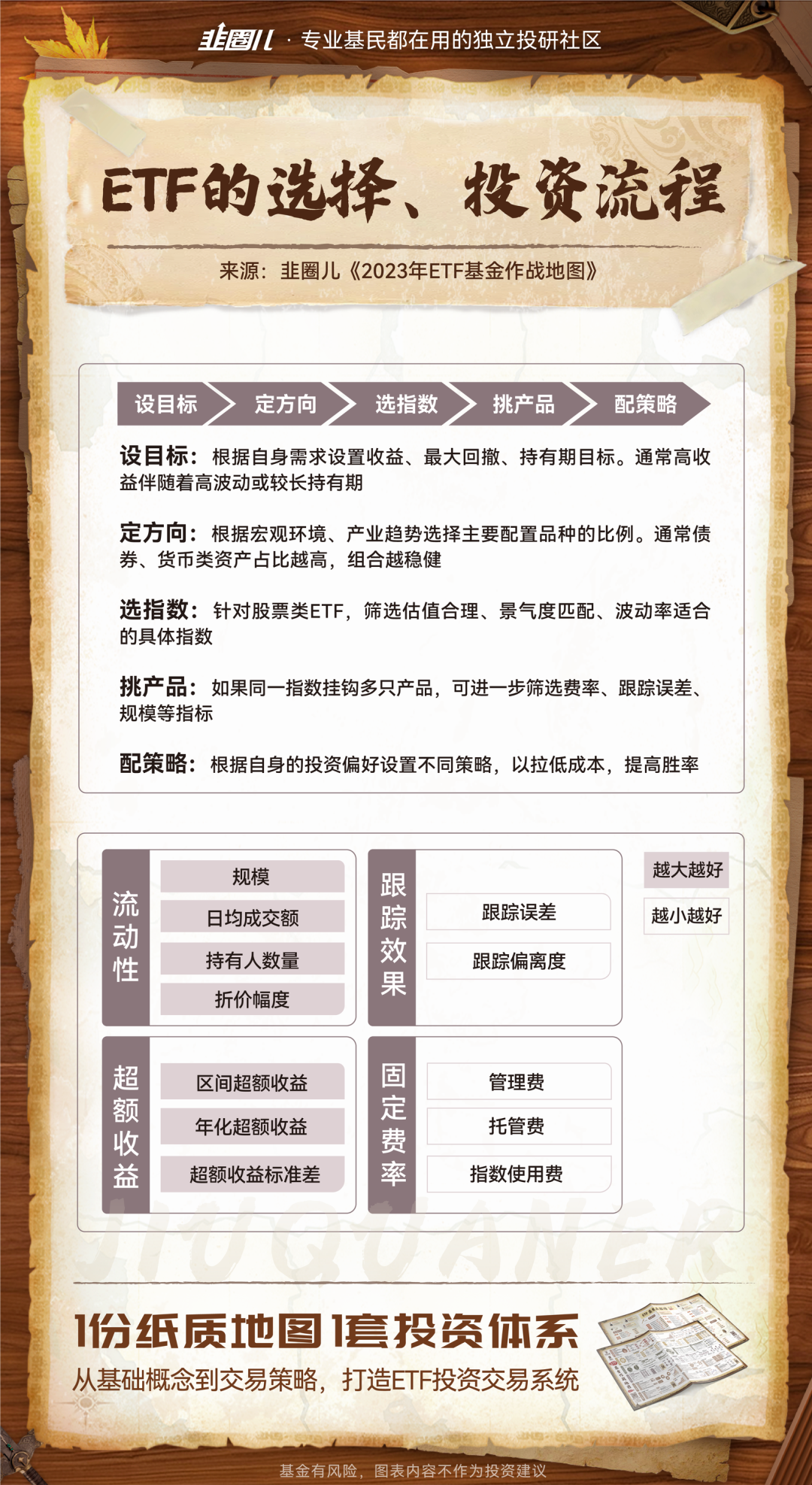

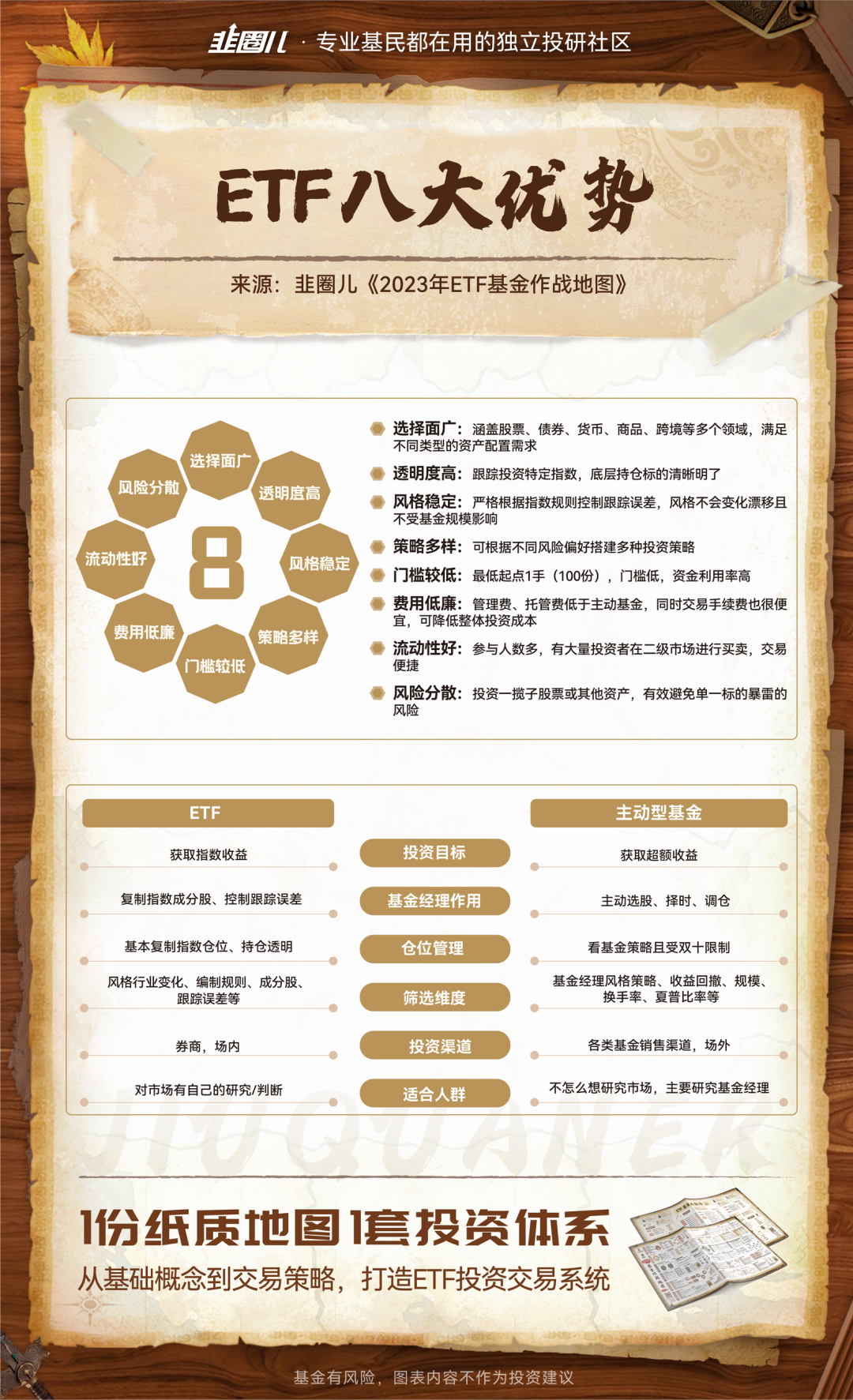

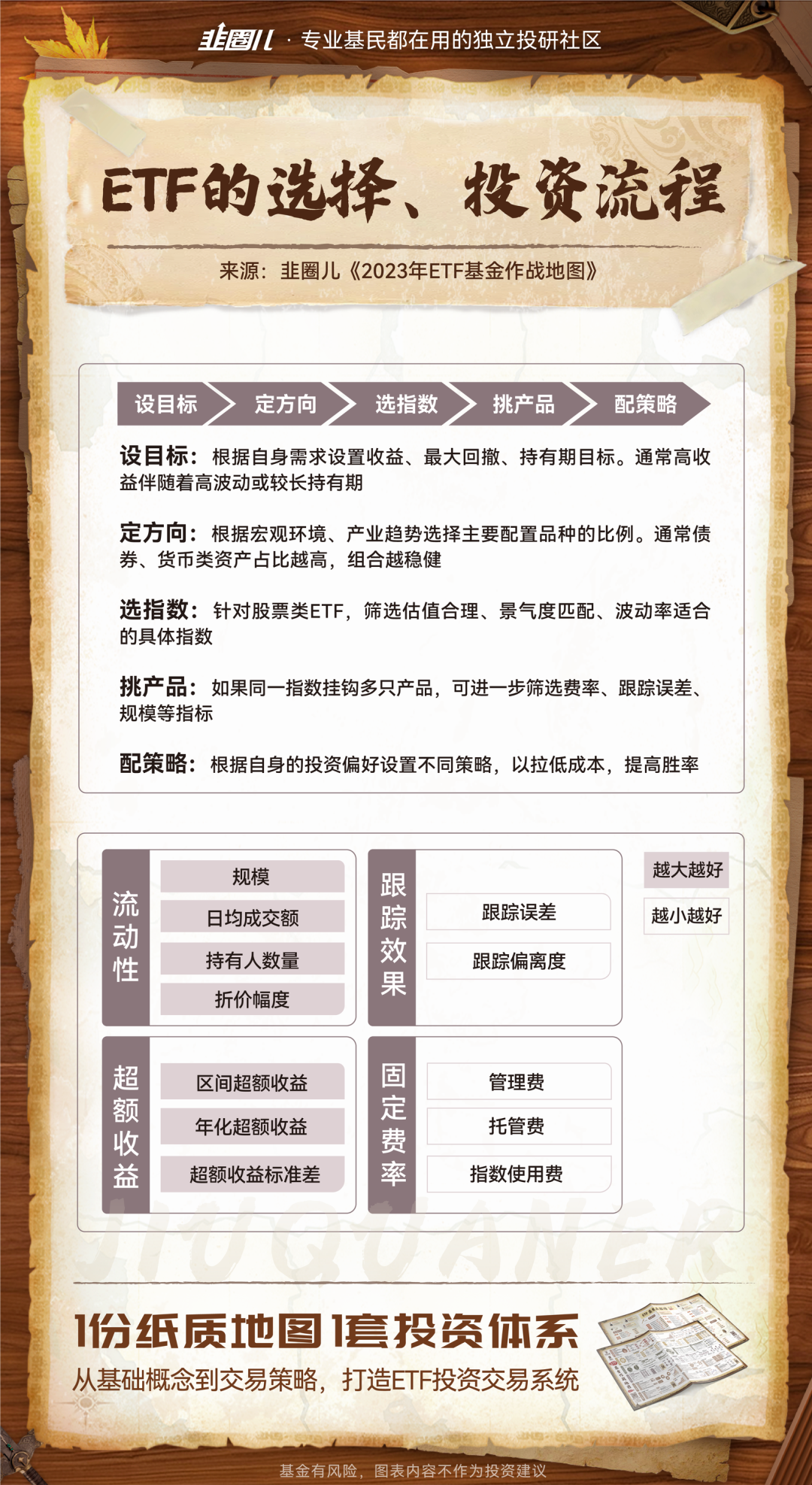

截止2023年5月31日,境内ETF整体规模再创新高达1.69万亿元。ETF因其持仓透明、风格不漂移、流动性好、费率便宜等优势,近年来持续获得资金正流入,非货币ETF仅2022年份额增长了近60%,规模增长近20%。我相信,大概率是因为其品种特性在这种市场环境下,受到了各路资金的青睐,满足了投资需求。筛选基金时,偏股、平衡、混合、固收+分不清楚?夏普、卡玛、超额来源有点迷?规模大了担心超出能力边界、出名了担心挂职离职,最害怕的是变成“盲盒”怎么办?最后定性定量一顿分析研究,到止损、补仓时还是不知道锚定什么操作。过去几年看了太多的投资者面对基金策略的局限、业绩的偶然、赛道的押注、风格的漂移,四顾茫然。主动型基金整体在过去表现出来的超额不可否认,但落到具体的基金上,由于太依赖基金经理这个【人】的投资操作,对普通投资者在研究和跟踪上的能力有一定要求。而ETF,由于其主要运作目的是按照提前定好的规则,去复制市场指数的走势,所以在弥补主动型基金不足上面,简直像是冥冥之中的量身定做:经历了过去几年极致的抱团行情,大家多少都能感受到,主动型基金虽然有较高的超额收益,但能真实落袋的利润少之又少,最新的《2022年投资者盈利洞察报告》显示,随着偏股型基金的年化收益越高,其盈利人数占比和投资者平均年化收益在明显减少。而指数基金虽然部分行业上超额没有主动基金那么好(实际不少行业的主动基金不论长期还是短期并没有跑赢ETF),但好在不论止盈止损还是补仓,买卖操作更好锚定,不至于面对不稳定的投资风格、挂职离职,心里面担惊受怕,决策上摇摆不定。在这方面,到底机构投资者精明的多,尤其今年以来机构对ETF份额的持有占比一直在提升,刚过去的5月虽然行情不好,但机构投资者瞄准入场机会,在市场调整之际出手三四百亿买入ETF。早八九十年代,巴菲特就在股东信里反复建议投资指数,比如有名的这句:通过定期投资指数基金,一个什么都不懂的业余投资者竟然往往能够战胜大部分专业投资者。ETF指数投资在全球都是一种趋势,成熟市场的个股和主动基金长期大片大片的跑输指数,近十年美股ETF资产规模从2万亿美元增长到7万亿美元,A股会不会随着注册制的落地开启这个变节点,我们拭目以待~总之,主动基金也好,被动指数基金也罢,产品本身绝对的超额和涨幅高低没有意义,两类工具都有自己优缺点,每个人根据自己的情况选择合适的品种参与,能够确实把收益落到口袋里,才是真的。在过去,ETF可能一直没有成为主流投资品种,一方面是场内的嫌波动小,场外的以为波动大,另一方面的主要原因是大家对其了解程度不够,行业内也存在重首发轻持营的现象,推广ETF的动力不足。而这次,韭圈儿和华泰证券一起叫上12家头部基金公司,搞了个“ETF基金地图投教活动”,通过一份地图及一系列的直播、社群交流,和大家一起从ETF的基础概念到交易策略,学习这个品种的投资方法。6月7日(周三)晚上19点,我们在韭圈儿直播间启动活动,欢迎小伙伴们预约!~

风险提示及免责声明

文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿

本文链接:http://17quant.com/post/%E5%8F%88%E5%8F%8C%E5%8F%92%E5%8F%95%E5%A4%A7%E8%B7%8C%EF%BC%8C%E6%9D%A5%E7%9C%8B%E7%9C%8B%E8%BF%99%E4%BB%BD%E5%AE%9D%E8%97%8F%E5%9C%B0%E5%9B%BE%E5%90%A7.html 转载需授权!