华安恒生港股通中国央企红利ETF正在发售(认购代码:513923):高股息+港股比价优势加持“中特估”投资

基日以来跑赢同类指数:自2019年6月14日至2023年11月24日,指数收益优于中证港股通央企红利指数,超额收益为2.03%;同期跑赢恒生港股通指数4.69%,跑赢恒生指数17.86%。今年以来和近三月来看,指数回撤优于同类央企红利指数。

相较于A股的央企红利指数,大幅超配非银和通信:指数成分股加权自由流通市值约1141亿元;行业分布较为均衡,主要权重板块包括银行(21.86%)、非银行金融(15.9%)、石油石化(10.9%)、通信(10%)、煤炭(6.48%)等行业。与中证央企红利相比,指数大幅超配非银行金融(+10.52%)、通信(+10%),大幅低配钢铁(-11.72%)、公共事业(-5.51%)、建筑材料(-4.27%)。

股息率较高,估值较低:近一年,指数成分股加权平均股息率达到8.06%,相较于同类央企/红利/港股通指数均有优势。估值层面,当前指数市盈率处于基日以来的较低历史分位数水平,具备较高的安全边际;并且横向对比上也具有估值优势,估值修复的空间以及重塑的弹性更大。

华安恒生港股通中国央企红利ETF(认购代码:513923;基金代码:513920;场内简称:央企40;扩位简称:港股通央企红利ETF)自2023年12月4日起至2023年12月13日进行发售。

基金网下现金认购的日期为2023年12月4日起至2023年12月13日。 基金管理人:倪斌,硕士研究生,13 余年证券基金行业从业经历。2018年9月起开始管理公募产品,投资经理年限5.24年,在任管理基金数15只,在管基金总规模143.03亿元。 基金管理人:2014年以来,华安基金公司非货币产品规模长期呈上涨趋势,截至2023年9月30日,其非货币产品规模约为3389.87亿元。截至2023年12月1日,华安基金管理的非货币型ETF规模共计693.81亿元(剔除非初始以及联接基金),在所有基金管理人中排名第7。

国企改革长期向好,高股息+港股比价优势加持“中特估”投资

央国企改革政策持续发力,国企市场化改革和盈利改善是国家重点的发展方向。2015年8月,《关于深化国有企业改革的指导意见》公布了国企改革的“顶层设计”方案,形成了以《指导意见》为主、以配套政策为辅的“1+N”国企改革主体政策框架。而后,国资委等部门出台多个关于央企经营考核、混合所有制改革、股权激励工作指引等相关的文件。2020年6月,《国企改革三年行动方案(2020-2022年)》明确了深化国企市场化改革、发挥国有经济制度优势的方向不动摇,聚焦建立市场化经营机制、优化国有资本等七大内容,进一步推动了国有企业改革的具体落地。

随着老国企改革三年行动的收官与新一轮国企改革深化提升行动的正式启动,央国企的长线投资价值有望伴随政策红利的不断释放而逐渐提升。2022年底,国企改革三年行动计划收官,二十大报告对于国资国企改革提出了更高的要求,明确要“深化国资国企改革,提升国有资本和国有企业的核心竞争力”。同时,央企经营指标体系不断完善,2023年国资委将“两利四率”的指标体系调整为“一利五率(利润总额,净资产收益率、资产负债率、营业现金比率、研发经费投入强度、全员劳动生产率)”,并将考核目标从“两增一控三提高”调整为“一增一稳四提升”,对于ROE的重视程度提升。2023年6月,中办国办联合印发《国有企业改革深化提升行动方案(2023-2025年)》,标志着新一轮国企改革深化的正式启动。

中国特色的估值体系下,央国企估值有望得到重塑。2022年11月21日,中国证监会主席易会满在金融街论坛年会上提出“探索建设具有中国特色的估值体系”,强调要把握好不同类型上市公司的估值逻辑,促进市场资源配置功能更好发挥。在“中特估”被提出的一年中,板块的市场认可度不断提升、业绩表现亮眼。并且,在目前世界形势错综复杂的大背景下,央国企投资契合 “统筹发展与安全,自主可控,科技创新”的时代主题。在今年存量博弈的市场环境中,“中特估”板块抗跌性凸显,跑赢A股市场的主要宽基指数。截至2023年11月24日, Wind中特估指数在今年年内涨幅达到13.25%,同期沪深300指数回报为-8.62%、中证1000指数回报为-2.65%。

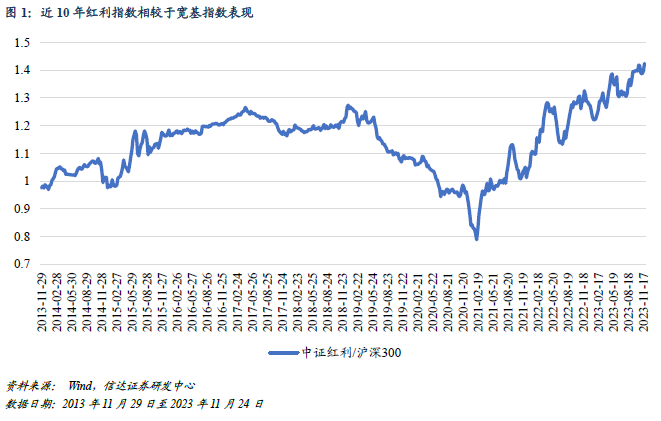

1.2 近两年红利风格相较于宽基指数表现强势

1.3 港股进入中长期配置区间,比价优势足

恒生港股通中国央企红利指数(指数代码:HSSCSOY,以下简称“恒生港股通央企红利指数”)反映可通过港股通买卖并且第一大股东为内地央企的中国香港上市且拥有高股息证券的整体表现。在样本空间内,以净股息率计算,位列首40只可通过港股通买卖并且第一大股东为内地央企的样本会被挑选为指数的成份股。

指数以2019年6月14日为基日,以3000点为基点,发布日期为2023年6月12日。与一般的市值方法加权不同,恒生港股通中国央企红利指数成分股的权重根据净股息率分配,从而提升指数回报率。指数采用年度频率进行调整,成分股结构较为稳定。

成分股加权平均自由流通市值约1141亿元:截至2023年11月24日,指数的40只成分股自由流通市值合计近4.79亿元,成分股加权平均自由流通市值约1411亿元,成分股自由流通市值中位数约224亿元。成分股市值差异较大,当前自由流通市值最高的成分股为中国移动(1.18万亿元),最低的为中国通号(43.65亿元)。

整体来看,流通市值在100亿元-500亿元区间内的成分股占比最大,共18只,总权重超过42%;其次是100亿元以下的成分股,共8只,总权重为17.82%。

2.4 行业分布:权重较为均衡,前三大权重行业为银行、非银、石油石化

成分股行业分布较为均衡,前三大行业合计占比为48.66%:申万一级行业上,指数各行业的权重相对分散。截至2023年11月24日,指数成分股主要分布在银行(21.86%)、非银行金融(15.9%)、石油石化(10.9%)、通信(10%)、煤炭(6.48%)等行业。

下图展现了指数成分股在2020年-2022年间已宣告的现金派息(扣除特别分红)占归属母公司股东净利润百分比的中位数。2020年-2022年,指数成分股现金分红比例的中位数分别为32.83%、31.53%和32.73%,较为稳定,并且横向对比起来较为有优势。

截至2023年11月24日,指数的前十大权重股总市值中位数为2887亿元,自由流通市值中位数为517亿元。重仓股分布相对分散,前十大权重股合计占比为34.05%。按中信一级行业分类,指数重仓股分布在石油石化、煤炭、通信、汽车、银行、非银、有色行业。股息水平突出,前十大重仓股近12个月股息率中位数达到9.21%。

用AH溢价率衡量同时在A股和中国香港市场上市的公司股票价格差。当前,指数40只成分股中同时也在A股上市的公司共21家;截至2023年11月24日,其中所有港股标的相对于A股均处于折价状态,AH溢价率中位数为56.35%。前十大成分股中A+H股共6只,AH溢价率中位数为47.6%。

无论是横向对比还是纵向对比,指数均具备估值修复空间:根据指数最新成分股测算指数的历史估值序列。截至2023年11月24日,指数当前市盈率(TTM)约4.5倍,处于基日以来的较低历史分位数水平(25.5%),具备较高的安全边际。

横向对比来看,无论是相较于中国香港市场主要宽基指数(包括恒生指数、恒生港股通指数等),还是相较于A股市场同类的央企红利指数(包括中证港股通央企红利、中证央企红利、上证央企红利等),指数的市盈率水平均较低,估值修复的空间以及重塑的弹性更大。

华安恒生港股通中国央企红利ETF(认购代码:513923;基金代码:513920;场内简称:央企40;扩位简称:港股通央企红利ETF)自2023年12月4日起至2023年12月13日进行发售,管理人为华安基金管理有限公司。华安恒生港股通中国央企红利ETF跟踪恒生港股通中国央企红利指数,以紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化为投资目标。基金管理费率为0.5%,托管费率为0.1%。

基金网上现金认购的日期为2023年12月11日起至2023年12月13日;通过基金管理人和发售代理机构进行网下现金认购的日期为2023年12月4日起至2023年12月13日。

基金经理为倪斌。

华安基金管理有限公司成立于1998年,总部位于上海,是中国证监会批准成立的首批5家基金管理公司之一。华安基金成立二十五年来,资产管理规模稳健增长。截至2023年9月30日,公司管理公募基金共计241只,旗下公募基金规模超过6000亿元;非货币公募资产管理规模近3400亿元。累计服务客户超过1亿 (剔除交叉持有),累计分红金额近1000亿元。2014年以来,华安基金公司非货币产品规模长期呈上涨趋势,截至2023年9月30日,其非货币产品规模约为3389.87亿元。

截至2023年12月1日,华安基金管理的非货币型ETF规模共计693.81亿元(剔除非初始以及联接基金),在所有基金管理人中排名第7。

报告来源

本文源自报告《华安恒生港股通中国央企红利ETF正在发售(认购代码:513923), 高股息+港股比价优势加持“中特估”投资》

报告时间:2023年12月5日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001 、钟晓天 S1500521070002

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究