开源证券金融工程首席分析师 魏建榕

截至2023年四季度,全市场公募基金最新规模为27.59万亿元,较上季度的27.56万亿元环比上涨0.11%。被动指数型基金规模环比增加2.35%,被动指数型债券基金规模环比增加31.35%。整体来看,债券型基金整体收益表现较优,债券型基金收益率中位数为0.81%,中长期纯债型基金收益率中位数为0.89%。主动权益基金:金融较上季度占比减少1.45%,医药占比增加1.48%2023年四季度主动权益基金规模为3.79万亿元,数量为3766只,较上季度减少2878.7亿元。股票仓位:2023年四季度主动权益基金的股票仓位为89.40%,较上季度小幅增加0.65%。板块配置:金融板块较上季度占比减少1.45%,医药板块占比增加1.48%。重仓行业:重仓股所在的前三大行业分别为医药生物、食品饮料、电子,食品饮料重仓规模为2259.30亿元,季度环比减少14.81%。重仓股票:重仓股集中度下降,最大主动增持为立讯精密,最大主动减持为贵州茅台。港股配置:港股持仓规模季度环比下降19%,资讯科技业主动减持比例最大,减持比例为9.35%。

2023年四季度固收+基金规模为1.06万亿元,数量为996,较上季度减少1753.54亿元。资产配置:股票、可转债仓位占比上升。重仓股票:主要分布在食品饮料、有色金属、电子等行业,重仓规模占比分别为8.93%、8.77%和8.27%。重仓债券:前三名分别为浦发转债、兴业转债、大秦转债。杠杆率:最新杠杆率为122.71%,较上季度增加4.63%。

2023年四季度固收基金总体规模为6.49万亿元,数量为2228只。其中中长期纯债型基金占比为84.66%,规模达5.49万亿元,数量为1819只;短期纯债型基金总计规模为0.995万亿元,数量为336只。资产配置:短期纯债型基金中,信用债占比83.33%,较上季度减少1.93%;中长期纯债型基金中,利率债占比49.36%,较上季度增加0.78%。重仓债券:中长期纯债型基金大部分重仓债券持仓规模上升。杠杆率:短期纯债型基金杠杆率为117.22%,较上季度上升1.94%;中长期纯债型基金杠杆率为126.94%,较上季度上升0.53%。

2023年四季度FOF基金数量为485只,FOF基金总规模为1540.12亿元,较上季度下降84.94亿元。2023年四季度,FOF新发基金16只,新发份额20.80亿份,处于历史低位。报告链接

1.1、 全市场公募规模环比上涨0.11%,被动指数型债券基金规模抬升

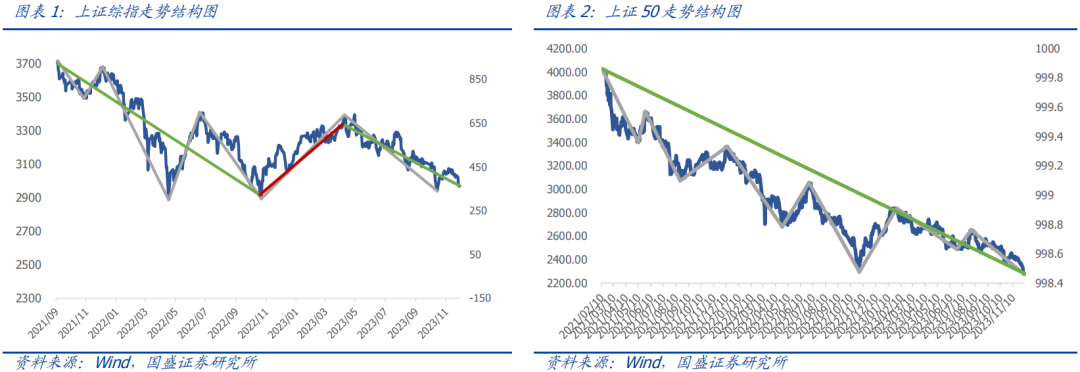

1.1、 全市场公募规模环比上涨0.11%,被动指数型债券基金规模抬升2023年四季度股票市场整体下跌,沪深300指数下跌7.00%,中证800下跌6.37%,全市场公募基金最新规模为27.59万亿元,较上季度的27.56万亿元环比上涨0.11%。其中,剔除货币市场型基金后基金规模为16.27万亿元,季度环比上涨0.90%。

全市场公募基金规模占比来看,2023年四季度货币市场型基金继续保持最高规模占比,最新规模占比为41.02%;其次是债券型基金,规模占比为32.79%;股票型基金规模占比略微下降,占比为10.31%。根据基金投资的一级和二级分类,我们对各类基金的数量和规模变动情况进行统计。如图4所示,股票型基金资产净值季度环比上升0.05%,规模较上季度增加14.41亿元,其中被动指数型基金是规模增长的主导类别,其规模增加474.78亿元。混合型基金中,偏股混合型基金规模下降1956.45亿元,季度环比下降7.98%。债券型基金中被动指数型债券基金规模上涨较多,规模上涨1859.27亿元,季度环比上升31.35%。 我们统计了不同类型基金2023年四季度的收益表现分位数,观察该类别基金的整体收益分布。整体来看,2023年四季度债券型基金整体收益表现较优,债券型基金收益率中位数为0.81%,中长期纯债型基金收益率中位数为0.89%。另类投资基金中的商品型基金收益率的中位数为6.46%。

我们将基金二级投资分类中的普通股票型、偏股混合型、灵活配置型、增强指数基金作为主动权益基金的备选池,将其中连续4个季度股票规模权重超过60%的基金划分为主动权益基金。

2.1、 总体规模:主动权益基金规模下滑,头部公司规模排名稳定2023年四季度,主动权益基金规模小幅下滑,基金数量稳定上升。2023年四季度主动权益基金规模为3.79万亿元,数量为3766只,较上季度减少2878.7亿元。主动权益基金池中新发基金87只,新发份额243.02亿份,较上季度有所增加。头部20家基金公司主动权益基金规模占比达65.38%,规模排名较为稳定。截至2023年四季度,易方达基金以2803.26亿元的规模位列第一,全市场占比达到7.39%。富国基金规模排名较上季度上升1位。我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位权益基金经理。主动权益基金规模前三名的基金经理分别为中欧基金葛兰、景顺长城基金刘彦春、易方达基金张坤,其管理主动权益基金规模分别为573.46亿元,538.52亿元,466.49亿元,排名较上季度保持不变。2.2、 股票仓位:主动权益基金最新仓位89.40%,占比上升0.65%股票仓位层面,2023年四季度主动权益基金的股票仓位为89.40%,较上季度小幅增加0.65%。其中普通股票型基金的股票仓位为90.51%,偏股混合型基金为89.29%,灵活配置型基金的股票仓位为87.61%,增强指数型基金的股票仓位为92.55%。2.3、 板块配置:金融较上季度占比减少1.45%,医药占比增加1.48% 2023年四季度,主动权益基金重仓股主要分布在消费板块和制造板块,重仓规模分别为4354.27亿元和4106.38亿元,分别较上季度环比-9.81%、-9.86%。科技板块规模为3703.09亿元,占比为22.50%,较上季度占比增加1.31%。医药板块规模2404.44亿元,占比为14.61%,较上季度占比增加1.48%。金融板块规模722.80亿元,季度环比减少30.35%,占比为4.39%。2.4、 行业配置:农林牧渔、煤炭重仓股规模环比涨幅较大2023年四季度主动权益基金重仓的前五大行业分别为医药生物、食品饮料、电子、电力设备、计算机。从重仓行业规模上看,医药生物重仓规模2401.44亿元,季度环比增加3.14%;食品饮料重仓规模2259.30亿元,季度环比减少14.81%;电子重仓规模2198.00亿元,季度环比增加16.10%。从行业规模占比上看,医药生物重仓规模占比达14.61%,相比上一季度增加1.48%;电子重仓规模占比达到13.36%,相比上一季增加2.69%;从相对中证800指数超配上看,医药生物超配比例为5.47%,食品饮料超配比例为4.48%,电子超配比例为4.22%。 从二级行业来看,2023年四季度主动权益基金相对中证800超配比例最高的二级行业为白酒,超配比例为4.61%,重仓行业规模为1971.39亿元;其次半导体行业超配比例为2.94%,重仓行业规模为1288.75亿元。2023年四季度主动权益基金相对中证800低配比例最大的二级行业为证券,低配比例为5.28%,重仓行业规模为124.98亿元;其次是股份制银行,低配比例为3.55%,重仓行业规模为97.75亿元。2.5、 主动配置:主动增持电子、农林牧渔,主动减持食饮、电力设备2023年四季度主动权益基金重仓行业主动增持比例最高的为电子、农林牧渔、医药生物,主动增持比例分别为1.47%、0.52%、0.44%;主动减持比例绝对值最高的为食品饮料、电力设备、计算机。 2.6、 重仓股票:重仓股集中度持续下降,新晋重仓股176只2021年起重仓股抱团逐渐瓦解,重仓股集中度持续下降。2020年底,主动权益基金重仓股票数量最低为1086只;2021Q4到2022Q3重仓股个数稳定在1622只左右;2023年四季度重仓股个数达到2437只,相对上季度新增176只。2023年四季度主动权益基金重仓股中,贵州茅台、宁德时代持仓市值最大,分别达到802.37亿元、431.57亿元,持仓基金分别有942只、630只。贵州茅台重仓市值占流通市值的3.70%,宁德时代重仓市值占流通市值的6.79%。我们将基金重仓股2023Q4持仓市值-2023Q2持仓市值×(1+2023Q4股票涨跌幅),以剥离股票自身涨跌影响,近似计算主动权益基金的主动持仓变化。2023年四季度,主动权益基金最大主动增持:立讯精密48.36亿元,澜起科技36.97亿元,紫金矿业34.30亿元。2023年四季度主动权益基金最大主动减持:贵州茅台89.05亿元,中兴通讯66.08亿元,宁德时代47.18亿元。前十大主动减持股票覆盖食品饮料、通信、电力设备等行业。总体来看,主动增持股票上季度收益表现好于主动减持股票收益表现。2.7、 港股配置:港股重仓规模较季度环比下降19%2023年四季度主动权益基金港股重仓规模为1530.20亿元,较上季度环比下降19%。2023年四季度主动权益基金重仓港股的前三大行业分别为资讯科技业、非必需性消费业、医疗保健业。从重仓规模上看,资讯科技业重仓规模为480.56亿元,较上季度下降30.46%;非必需性消费重仓规模为202.84亿元,较上季度下降11.25%;医疗保健业重仓规模为197.49亿元,较上季度减少13.20%。从行业规模占比上看,资讯科技业行业规模占比31.41%,较上季度减少5.08%;非必需性消费行业规模占比13.26%,较上季度增加1.19%;能源业行业规模占比12.91%,较上季度增加0.89%。从主动配置上看,资讯科技业主动减持9.35%;能源业主动减持2.15%。2023年四季度主动权益基金重仓港股前三名分别为腾讯控股、中国海洋石油、中国移动,持仓市值分别为273.14亿元、135.33亿元、87.91亿元,持仓基金数分别为328、125、116只,港股前10重仓股四季度涨跌情况分化。 2.8、 绩优基金:季度收益率前十的主动权益基金主要为偏股混合型基金我们从规模大于2亿的主动权益基金中挑选出2023年四季度表现最好的前10只产品。从基金投资类型来看,季度收益率前十的主动权益基金主要为偏股混合型基金。收益表现最好的主动权益基金为科创中欧LOF,季度收益率为12.98%,近一年收益为-0.59%,基金规模为6.02亿元。

根据基金二级投资类型,我们将混合债券型二级基金、偏债混合型基金、灵活配置型基金作为固收+基金的备选池,选择过去4个季度股票仓位均值小于30%,且最大值小于40%的基金归类为固收+基金。

3.1、 总体规模:固收+基金规模减少,新发基金数量处于低位固收+基金规模自2019年三季度迎来快速上涨,2021年三季度其规模达到历史高位,2022年规模出现回调,但基金数量仍然稳定上升。2023年四季度,固收+基金规模为1.06万亿元,较上季度减少1753.54亿元;数量为996只,新发基金24只,新发份额183.26亿份,处于历史较低位。头部基金公司固收+基金整体规模排名较为稳定。2023年四季度,易方达基金以1563亿元规模位列第一,全市场占比为14.69%,较上季度环比减少15.71%。交银施罗德基金以268.50亿元规模位列第11,较上季度前进3名。我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位固收+基金经理。在管固收+基金规模最大的基金经理分别为易方达基金胡剑、易方达基金张清华、招商基金侯杰,在管主动权益基金规模分别为556.79亿元、384.53亿元、288.63亿元,规模季度环比分别为-15.30%、-11.32%、-12.92%。2023年四季度固收+中股票资产仓位占比增加,从上季度占比17.35%上涨到17.51%。从债券配置情况看,利率债仓位占比15.66%,较上季度减少0.18%;信用债仓位占比66.23%,较上季度减少1.35%;可转债占比17.57%,较上季度上升1.61%。具体来看,2023年四季度占比最高的债券品种分别为非政策性金融债(27.57%)、企业债(18.90%)、中期票据(18.11%),占比分别较上季度环比变化-0.37%、-0.17%、-0.47 %。 3.3、 重仓行业:固收+重仓股主要分布在食品饮料、有色金属、电子固收+重仓股主要分布在食品饮料、有色金属、电子等行业。从重仓规模上看,食品饮料、有色金属、电字重仓规模分别为81.95亿元、80.49亿元和75.89亿元,季度环比-12.33%、8.97%和2.41%。从行业规模占比上看,食品饮料、有色金属、电子分别占比8.93%、8.77%和8.27%,占比季度变化分别为-0.16%、1.58%和1.06%。3.4、 重仓债券:固收+重仓债前二分别为浦发转债、兴业转债2023年四季度固收+重仓债券前十主要为可转债、国债。其中,浦发转债持仓市值为128.08亿元,持仓基金数266只。3.5、 杠杆率:固收+基金整体杠杆率较上季度上升4.63%我们将所有固收+基金规模加权计算整体的杠杆率水平。自2021年三季度以来,固收+基金杠杆率有上升趋势,2023年四季度固收+基金杠杆率为122.71%,较上季度增加4.63%。3.6、 绩优基金:收益率前十的固收+基金季度收益均超过1%我们从规模大于2亿的固收+基金中挑选出2023年四季度收益表现最好的10只产品。2023年四季度收益表现最好的固收+基金为前海开源祥和A,季度收益率为2.92%,基金规模为6.02亿元。

根据基金二级投资分类,我们将短期纯债型基金和中长期纯债型基金归类为固收基金。4.1、 总体规模:固收基金总体规模6.49万亿元,季度环比上升7.09%2023年四季度固收基金总体规模为6.49万亿元,季度环比上升7.09%,基金数量为2228只。其中,中长期纯债型基金规模为5.49万亿元,数量为1891只,占比约为84.66%;短期纯债型基金规模为0.995万亿元,数量为336只。2023年四季度,短期纯债型基金新发基金0只,新发份额0亿份;中长期纯债型基金新发基金64只,新发份额1836.79亿份。2023年四季度,短期纯债型基金中嘉实基金以811.57亿元规模排在第一;招商基金短期纯债型基金规模增加较大,季度环比53.23%。2023年四季度,中长期纯债型基金规模前三的基金公司为博时基金、招商基金、中银基金,规模分别为2643.65亿元、2259.87亿元和1923.96亿元。我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位固收基金经理。2023年四季度短期纯债型基金规模排名前三的基金经理分别为长信基金杜国昊、嘉实基金李金灿、交银施罗德基金黄莹洁。2023年四季度中长期纯债型基金规模排名前三的基金经理分别为工银瑞信基金陈桂都、中银基金郑涛和中银基金白洁。4.2、 资产配置:中长期纯债型基金信用债持仓比例上升1.57%2023年四季度,短期纯债型基金信用债占比83.33%,较上季度减少1.93%;利率债占比16.16%,较上季度增加2.01%。中长期纯债型基金信用债占比50.25%,较上季度减少0.60%;利率债占比49.36%,较上季度增加0.78%。具体来看,对于短期纯债型基金,2023年四季度占比最高的债券品种分别为中期票据(34.50%)、短期融资(28.25%),占比分别较上季度环比变化+0.37%和-2.09%;对于中长期纯债型基金,2023年四季度占比最高的债券品种分别为政策性金融债(42.79%)、非政策性金融债(23.10%),占比分别较上季度环比变化+1.68%和-0.11%。4.3、 重仓债券:中长期纯债型基金大部分重仓债券持仓规模上升短期纯债型基金前十重仓债主要为政策银行债,22国开14重仓规模最大,较上季度减少5.14亿元,共有7只短期纯债型基金重仓。中长期纯债型基金前十重仓债全部为政策银行债,16农发05重仓规模最大,较上季度减少0.45亿元,共有22只中长期纯债型基金持有。2023年四季度短期纯债型基金杠杆率为117.22%,较上季度上升1.94%;中长期纯债型基金杠杆率为126.94%,较上季度上升0.53%。自2021年以来,中长期纯债型基金与短期纯债型基金的杠杆率差值,一直保持10%左右。我们从规模大于2亿的固收基金中挑选出2023年四季度收益表现最好的10只产品。2023年四季度收益表现最好的短期纯债型基金为广发理财年年红A。2023年四季度收益表现最好的中长期纯债型基金为嘉实丰益纯债。

根据基金二级投资分类,FOF基金可以分为股票型FOF基金、债券型FOF基金、混合型FOF基金,其中混合型FOF基金可以细分为偏债混合型FOF基金、偏股混合型FOF基金、平衡混合型FOF基金和目标日期型FOF基金。5.1、 总体规模:总体规模有所下降,新发份额处于低位截至2023年四季度,FOF基金数量为485只,FOF基金总规模为1540.12亿元,较上季度下降84.94亿元。2023年四季度,FOF新发基金16只,新发份额20.80亿份,处于历史低位。从FOF的发展来看,偏债型FOF基金在数量和规模上都占据主导地位,2022年至今偏股混合型FOF基金规模和数量占比增多。截至2023年四季度,偏债混合型FOF基金规模为685.93亿元,较上季度减少67.61亿元;偏股混合型FOF规模为432.14亿元,较上季度减少19.04亿元。2023年四季度,FOF基金规模最大的基金公司为兴证全球基金,基金规模为182.25亿元。其次是交银施罗德基金,规模为136.48亿元。我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位FOF基金经理。FOF规模前三的基金经理分别为兴证全球基金林国怀、易方达基金张浩然和交银施罗德基金蔡铮,前三名规模占比合计21.68%,头部效应明显。5.2、 重仓基金:FOF重仓基金集中配置被动指数FOF重仓基金第一名为沪深300ETF易方达,持仓市值为129.53亿元。5.3、 绩优基金:大部分收益率较优的FOF规模较小我们从规模大于1亿的各类FOF基金中挑选出2023年四季度收益表现最好的5只产品,如下表所示。

本文分析结果基于历史数据统计,过去业绩不代表未来表现,不构成对产品的推荐投资建议。

开源证券金融工程团队 | 魏建榕 张翔 傅开波 高鹏 苏俊豪 胡亮勇 王志豪 盛少成 苏良 何申昊 陈威 蒋韬

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

开源证券股份有限公司是经中国证监会批准设立的证券经营机构,具备证券投资咨询业务资格。

本报告仅供开源证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。本报告是发送给开源证券客户的,属于商业秘密材料,只有开源证券客户才能参考或使用,如接收人并非开源证券客户,请及时退回并删除。

本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他金融工具的邀请或向人做出邀请。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突,不应视本报告为做出投资决策的唯一因素。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。本公司未确保本报告充分考虑到个别客户特殊的投资目标、财务状况或需要。本公司建议客户应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)咨询独立投资顾问。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。若本报告的接收人非本公司的客户,应在基于本报告做出任何投资决定或就本报告要求任何解释前咨询独立投资顾问。

本报告可能附带其它网站的地址或超级链接,对于可能涉及的开源证券网站以外的地址或超级链接,开源证券不对其内容负责。本报告提供这些地址或超级链接的目的纯粹是为了客户使用方便,链接网站的内容不构成本报告的任何部分,客户需自行承担浏览这些网站的费用或风险。

开源证券在法律允许的情况下可参与、投资或持有本报告涉及的证券或进行证券交易,或向本报告涉及的公司提供或争取提供包括投资银行业务在内的服务或业务支持。开源证券可能与本报告涉及的公司之间存在业务关系,并无需事先或在获得业务关系后通知客户。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

本篇文章来源于微信公众号: 建榕量化研究

本文链接:http://17quant.com/post/%E5%85%AC%E5%8B%9F%E5%9F%BA%E9%87%91%E5%9B%9B%E5%AD%A3%E6%8A%A5%EF%BC%9A%E4%B8%BB%E5%8A%A8%E6%9D%83%E7%9B%8A%E5%9F%BA%E9%87%91%E5%8A%A0%E4%BB%93%E5%8C%BB%E8%8D%AF%EF%BC%8C%E5%9B%BA%E6%94%B6%E5%9F%BA%E9%87%91%E6%9D%A0%E6%9D%86%E4%B8%8A%E8%A1%8C%20%7C%20%E5%BC%80%E6%BA%90%E9%87%91%E5%B7%A5.html 转载需授权!