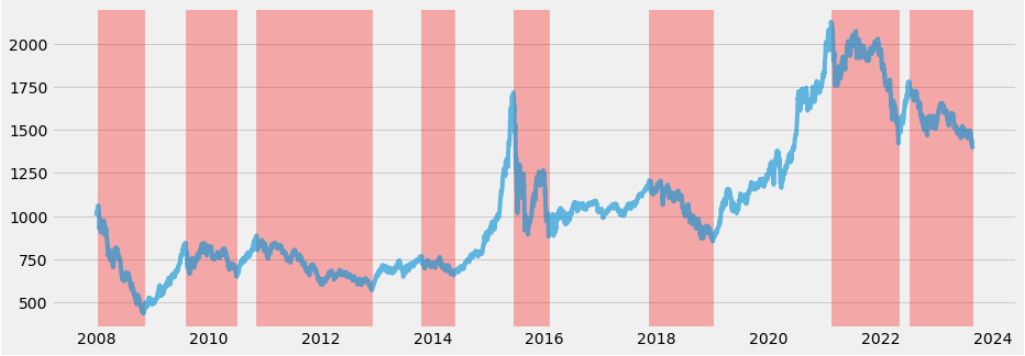

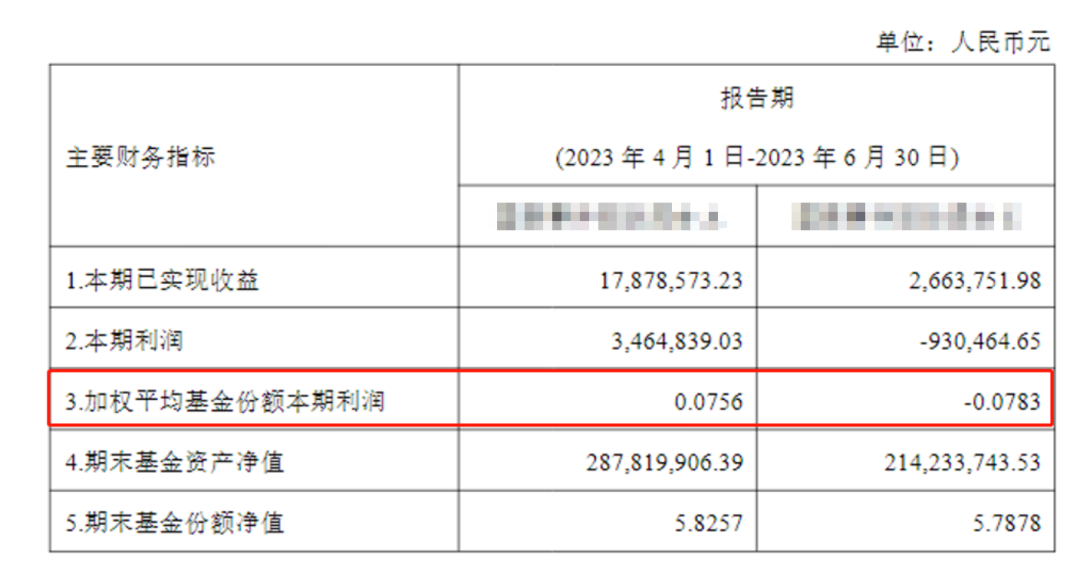

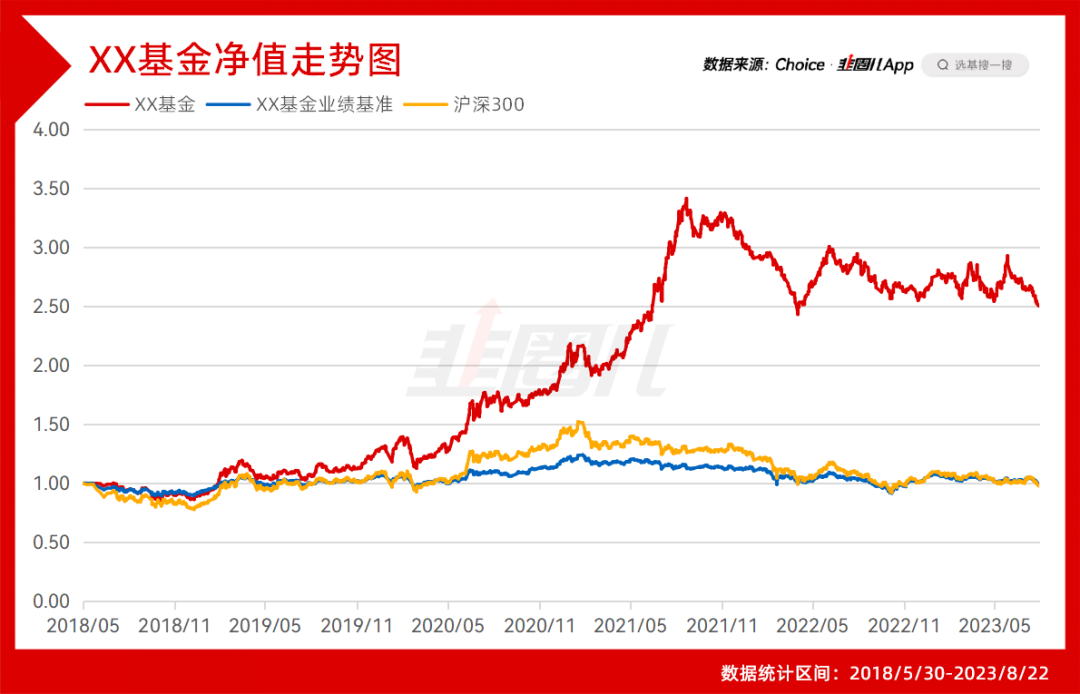

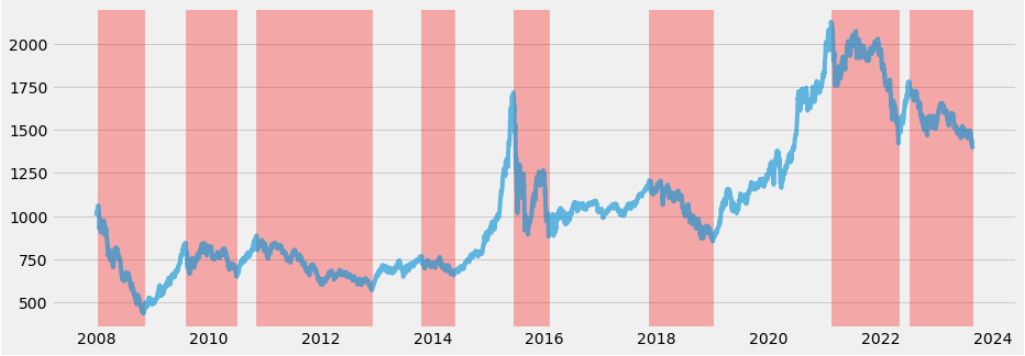

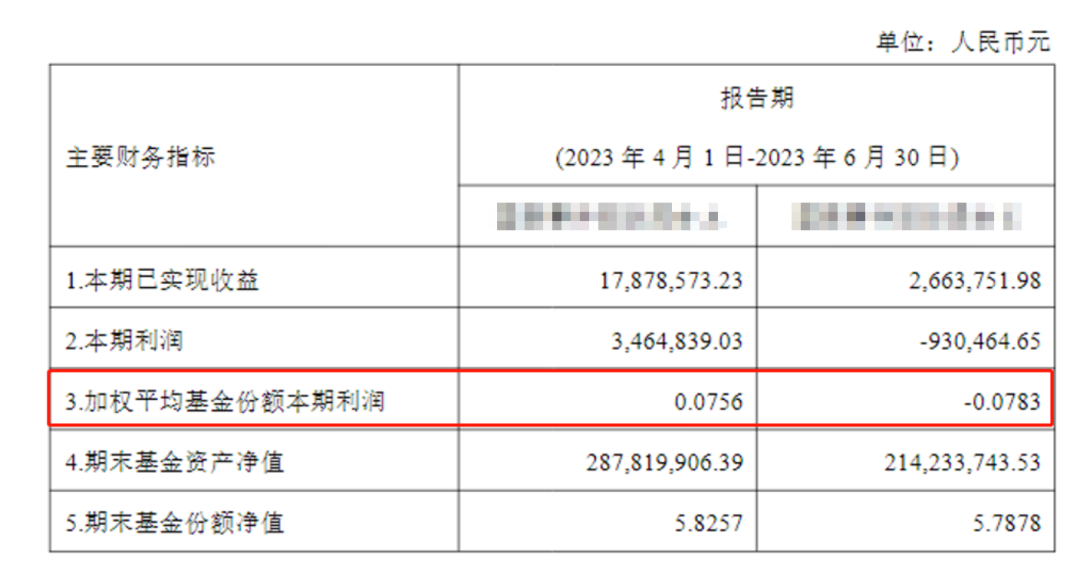

最近在听播客,有人在闲扯基金,标题是:基金经理,是去了缅北吗?其中有一个评论整的我脑袋里面就和走马灯似的,上演了一部爱恨交织的情景剧。市场行情确实差, 2021年2月以来的这一波下跌,算是偏股基金指数发布以来最为漫长的下跌。大行情没有,权益类基金也没法独美,因为熊的够久,久到大家都开始怀疑基金经理的人品。但作为一个经常在底部乐观加仓基金且受益良多的低调投资者,这个时候,我是想劝你们一句:现在对基金爱理不理,以后小心再次高攀不起。有一只基金特别有意思,他二季度的利润一正一负,其中A份额加权平均利润为0.0756,C份额加权平均利润为-0.0783。同一报告期内,同样的基金经理,同样的持仓,怎么就能右手赚钱,左手亏钱呢?基金A份额是前端收费,不收销售服务费,如果持有时间超过2年,还能免收赎回费;基金C份额是后端收费,持有时间超过30天免收赎回费用,但需要额外收取年费率为0.6%的销售服务费。一般来说,买C份额的基本是短炒基金的人,亏损就跑如果再叠加费率,可不就出现了A份额和C份额的收益差别。

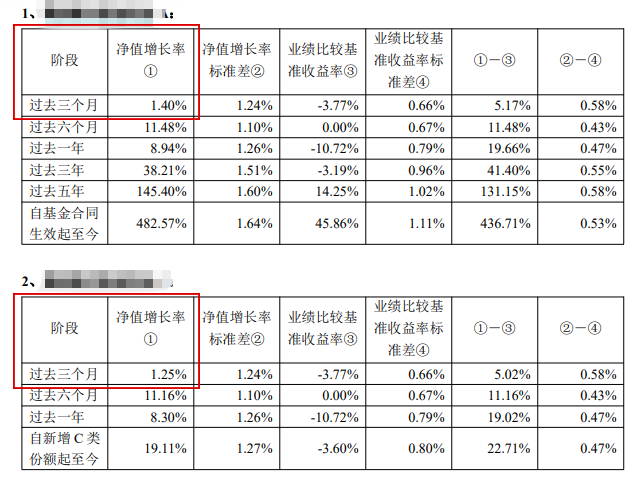

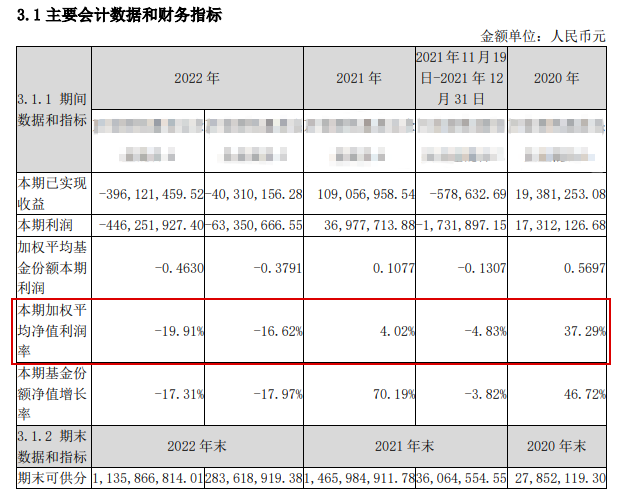

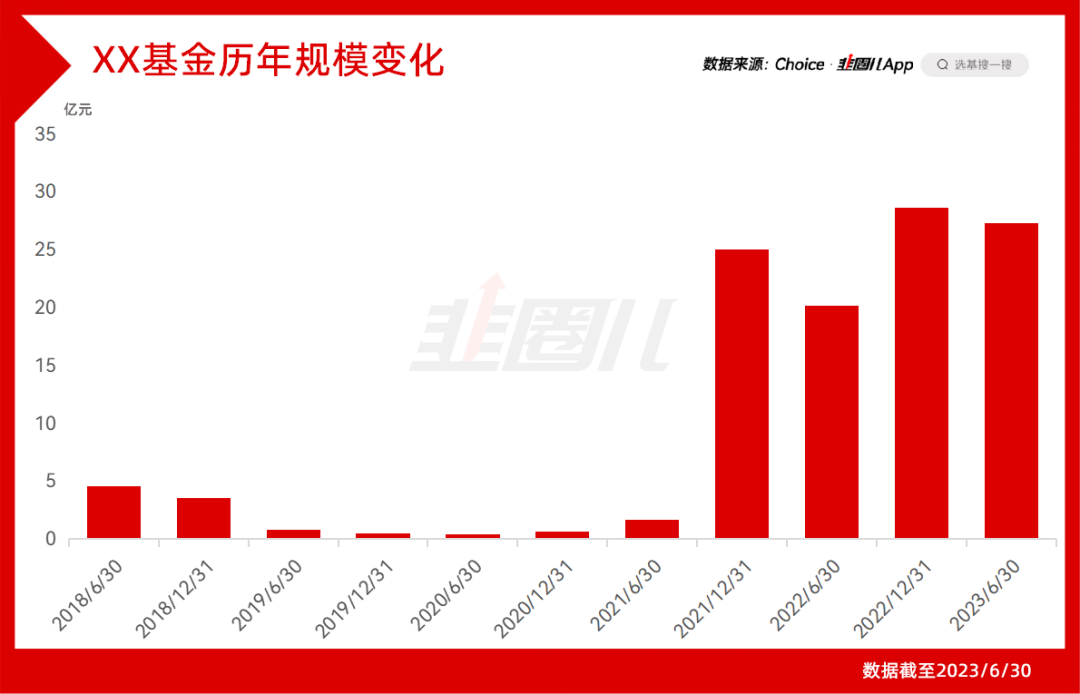

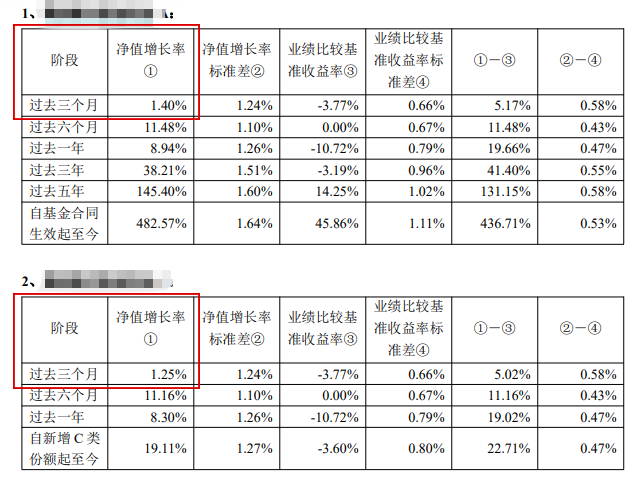

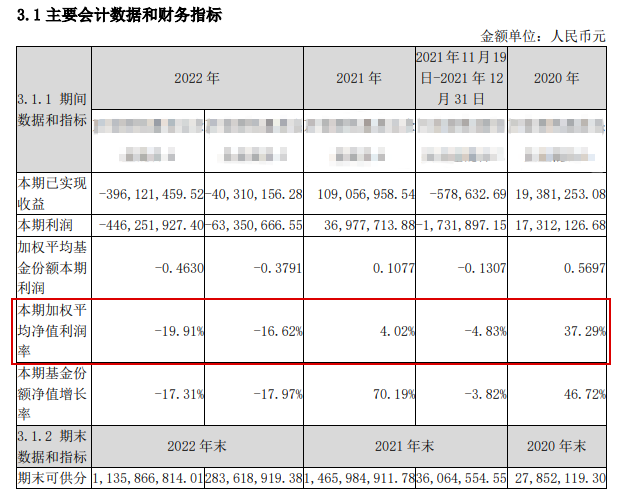

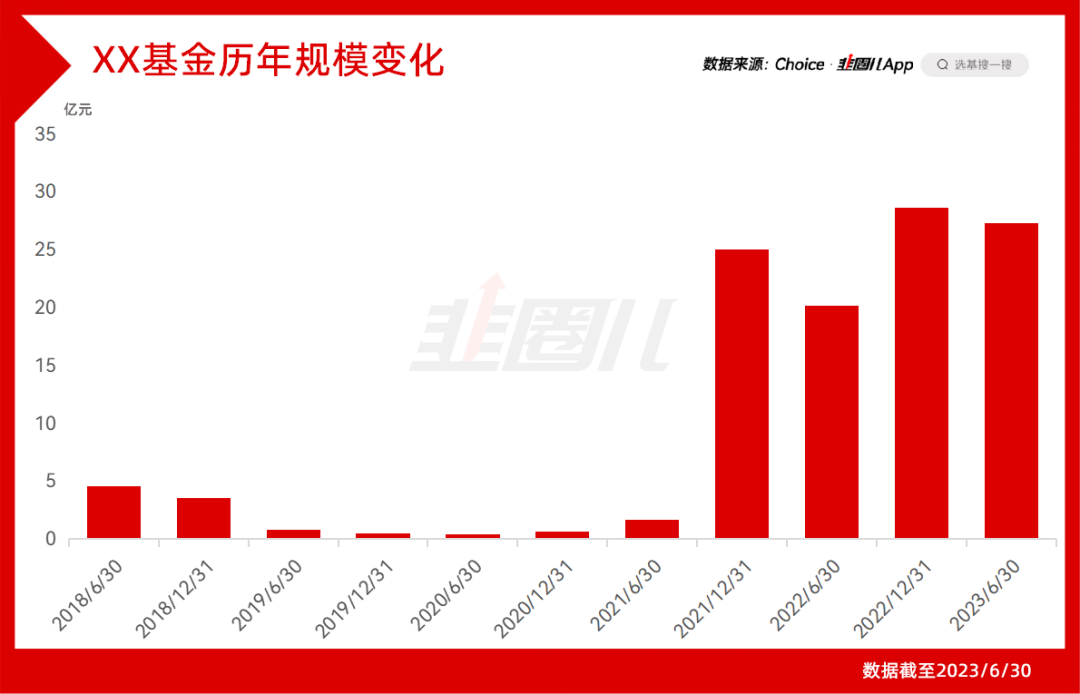

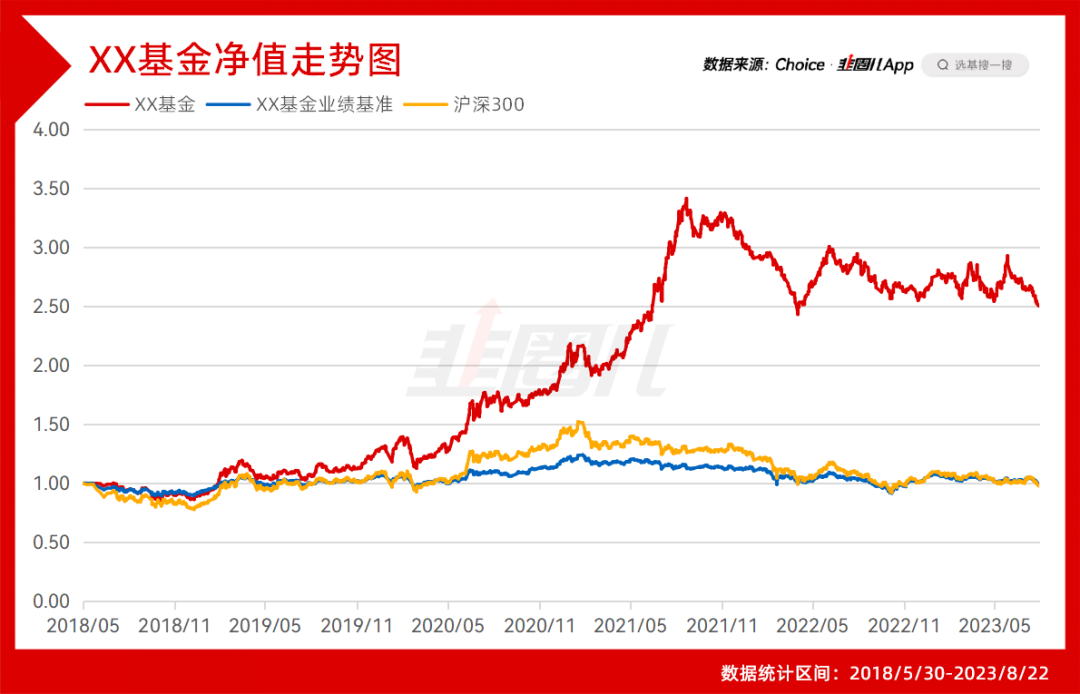

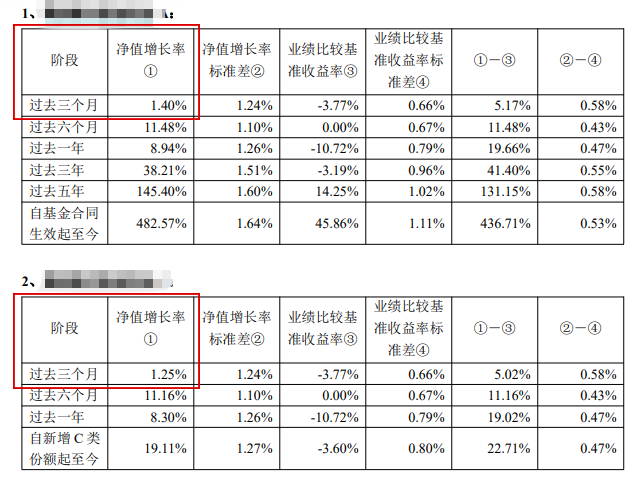

*2023年二季度,基金A份额的净值增长率为1.4%,B份额的净值增长率为1.25%,二者差额0.15%,恰好是一个季度的销售服务费的费率。当然有人会说,短期不能说明啥,那我们看一个更离谱的案例。2021年,有只混合型基金净值年度增长率达70.19%,但加权平均净值利润率只有4.02%,用大白话说就是虽然这只基金在2021年几乎翻倍了,但很多持有人却仅仅获取了类似债券型基金的平均收益。我看了一眼基金规模,21年1季度的时候,基金规模为1.62亿,到了年底规模飙升到了25亿。很明显,大部分人都是半山腰冲着业绩追进去的,这种追涨如果是在不明白基金经理如何赚钱的前提下盲目杀入,其实是带着“赌性”的。其实这两个案例,代表了很多人买基时候的误区,一些人以为自己可以抓住波段,一些人拿短期高收益线性外推,并认为能够长期持续赚钱。这种感觉就好比你家娃一年身高从1.2米长到1.3米,就对别人说再有5年就能突破1.8米。是乍一听就很离谱的逻辑。但就是这么基本的谬误,事实上却仍然在各种场景下被潜移默化的使用。所以买一只基金,你好歹要搞清楚这几点才不会反复掉坑:1、你有没有选择对你适合的基金类型。这点非常重要,脱口秀里不是说嘛,以为自己是高风险高收益进取型投资者,但实际上是只想高收益而不接受任何本金损失的散户。这实际上就是投资过程中最普遍的误区,眼睛只盯着收益数字,而对风险没有一个事先的预期。2、基金经理自身能力的问题,这是买任何一只基金最核心的问题,即你的清楚的明白基金经理是通过什么样的方式赚钱的,他到底是赚了历史时期的一些特定红利的钱,还是赚了商业模式的钱,或是从市场博弈中赚的钱。3、看市场周期。基金经理是不是适合当下的风格也好,或者是当下的市场情况也好。比如说有些基金经理就是擅长于在熊市里面寻找比较稳定的收益,而有些基金经理就是擅长在牛市里面去抓风口浪尖,然后取得非常好的超额收益,这个也是非常相关的。研究清楚了这几件事,基本就能决定你买一只基金后面的故事是喜剧还是悲剧。“基金赚钱,基民不赚钱”这是一个资管机构永恒的辩论话题,小韭有小韭的不足,各方也是需要承担一定的责任。比如渠道为了卖出去产品,不管是为了完成自上而下的政治任务还是为了中收,反正眼那么一闭,无脑尬夸,甚至短期业绩都搬了出来,风险直接就被“战术性”的忽视了。然后出了问题,压力就传导到管理人这边来: “产品快开放了,你们这个都快破净了,客诉压力会很大的,你们给我们一个解决方案?”资管机构心里苦:解决个毛啊!不看看是什么点位卖的。最好的解决方案就是同类策略低点再发一期,问题是你卖得出去么?所以持有人要真正赚到钱,自己努力打铁的同时,作为信息获取更为强势的一方,基金管理人和渠道也有义务解决这个问题。一类是从产品端开始,比如财通资管,他们最典型的特征就是根据用户画像,做了非常详细的产品设计谱系,让不同风险偏好、不同需求的客户买到适合自己的产品;第二类是高度重视售后服务。比如摩根资管。摩根资管的陪伴做的非常好,他们是通过本地强投研+强服务的方式,通过持续性的陪伴服务,缓解客户焦虑。第三类是克制对于“新发基金”的渴望,做好持营。这块最典型的就是中泰资管,中泰资管发产品不算特别勤的,但今年他们竟然一口气发了近三只权益类的,这种时候发产品不是一件特别容易的事情,但2-3年后,产品的胜率还是较高的。渠道方面,走在最前面的依旧是招行,招行是唯一不多在市场低点还在努力推权益类产品的银行,招银理财也是理财公司中,集中力量在努力推进权益类资产的理财子,同时也是较早做低波红利策略的理财子公司。客观来说,行情走到这,很多人对基金经理的信任度下降了不少,但我可以说,这个阶段,99%绝对不是来自于基金经理出现了一些道德败坏的事情,反倒是质疑声越大,越要保持自己清醒独立的认知,越要清楚的明白,风险是涨出来的,机会是跌出来的。

风险提示及免责声明

文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿

本文链接:http://17quant.com/post/%E4%BD%A0%E5%90%AC%E6%88%91%E8%AF%B4%EF%BC%8C%E6%88%91%E4%BB%AC%E7%9A%84%E5%9F%BA%E9%87%91%E7%BB%8F%E7%90%86%EF%BC%8C%E7%9C%9F%E6%B2%A1%E5%8E%BB%E7%BC%85%E5%8C%97.html 转载需授权!