享国产化之红利,乘景气回升之东风——国联安中证全指半导体ETF投资价值分析

导读

▪ 国产化进程加速叠加景气复苏,半导体产业前景可期。

国家政策力度加大,半导体产业战略地位凸显。半导体产业链各环节均具备一定的门槛,需要持续的资金和人才投入,政策扶持对半导体产业发展推进的意义重大。近年来,中国半导体行业受到各级政府的高度重视和国家产业政策的重点支持。

半导体产业链核心环节国产化空间广阔。尽管国产半导体厂商已在多个领域取得一定突破,但众多核心环节国产化率仍低,例如半导体设备等,这也意味着国产化带来的增量空间广阔。

与经济周期相关度高,当前已处于周期底部,静待景气复苏。宏观经济体感最差的时候正在过去,下半年经济企稳有望带动半导体周期底部反转。展望下半年,海内外半导体景气度有望伴随需求复苏和库存见底迎来复苏。

需求维持高增长,AI创新带来新增量。过去几年,受益于下游5G、新能源汽车、高性能计算等细分领域对于芯片的需求持续提升,半导体行业市场不断创新高。当前,全球新一轮科技创新周期已经启动,以人工智能为代表的新动能有望成为半导体需求端的核心增长级。

▪ 中证全指半导体产品与设备指数(H30184.CSI)发布于2013年7月15日,旨在反映半导体产品与设备板块的整体表现。

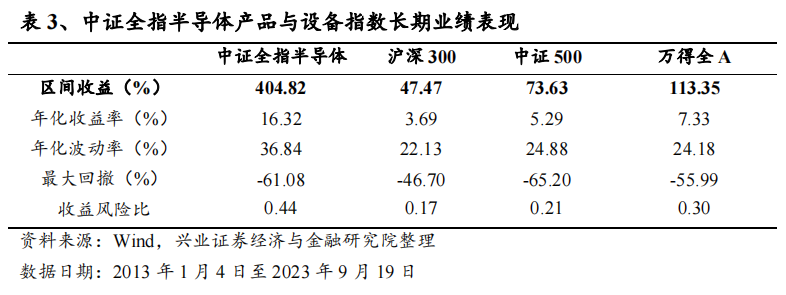

指数表现:长期业绩表现优异,收益风险比较高。中证全指半导体产品与设备指数自基日以来的累计收益超越了沪深300、中证500、万得全A等主流宽基指数。

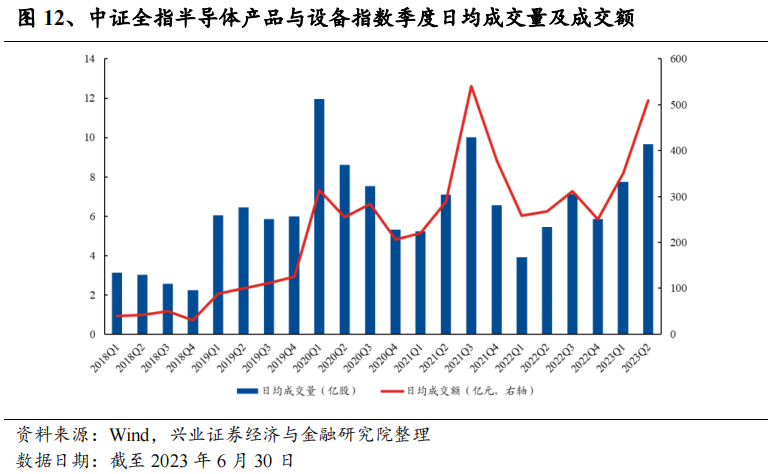

指数交投活跃,近期流动性显著上升:指数2022年以来的季度日均成交额均超250亿元。指数流动性充裕,可容纳较大规模资金。

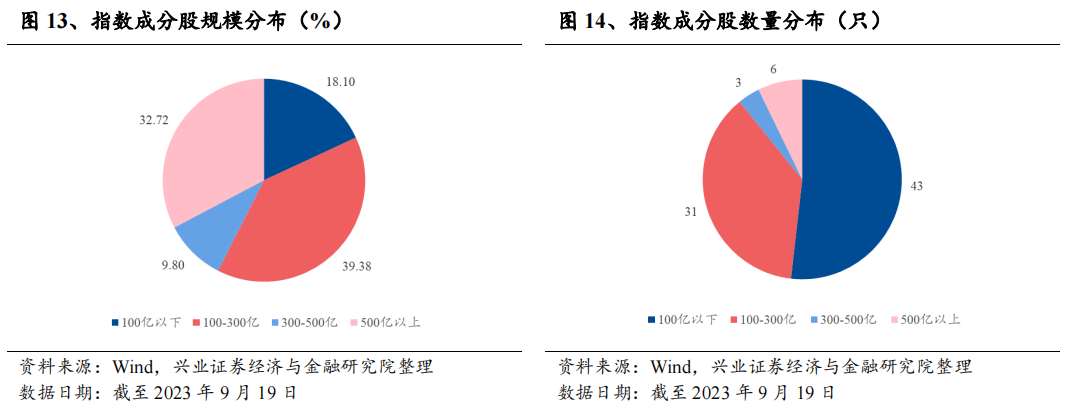

市值分布:聚焦中小盘风格。

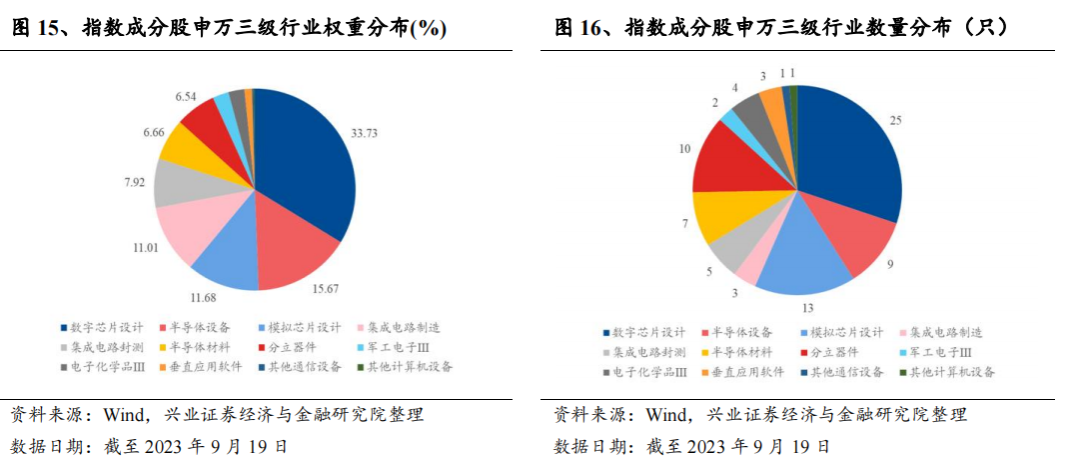

行业分布:深度覆盖半导体产品与设备板块。

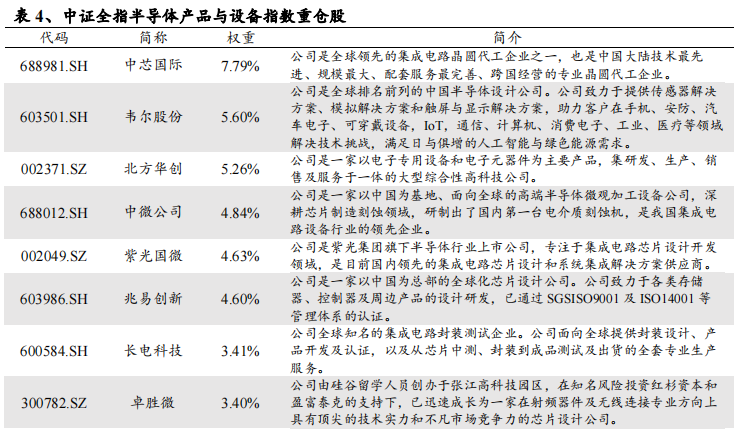

个股分布:重仓股覆盖芯片设计及半导体设备龙头公司。前十大重仓股合计占比44.94%,多为我国半导体行业里具备尖端技术的龙头公司。

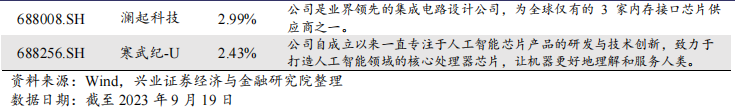

估值水平:指数市盈率及市净率位于历史中等水平,具备一定的配置性价比。

指数特征:成分股整体盈利能力优异。指数成分股整体销售毛利率显著高于沪深 300、中证500、万得全A等主流宽基指数。

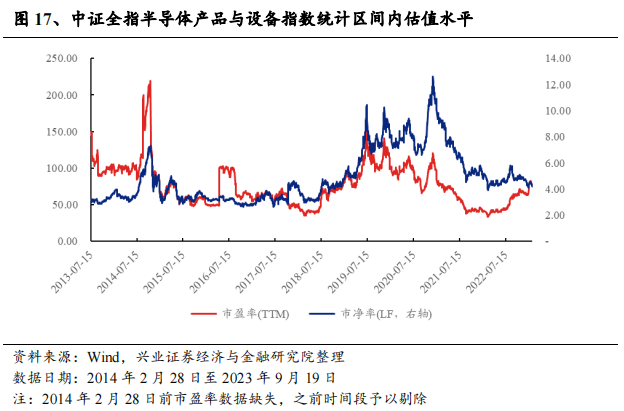

▪半导体ETF(512480)跟踪中证全指半导体产品与设备指数,于2019年5月8日成立,为投资者提供了布局半导体行业的投资工具。

产品表现:紧密跟踪目标指数,跟踪误差较小。

基金经理:基金经理黄欣、章椹元拥有丰富的指数产品管理经验,产品管理规模均超300亿元。

风险提示:板块表现不达预期风险;本文提及的基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

1、国产化进程加速叠加景气复苏,

半导体产业前景可期

1.1

国家政策力度加大,半导体产业战略地位凸显

半导体产业是新一代信息技术的核心,也是现代数字经济的基石。近年来,随着人工智能、汽车智能化、5G、物联网、云计算等新兴行业不断发展,全球半导体市场总体呈现增长态势。中国作为全球经济和科技的重要一环,凭借日益增长的市场需求、稳定的经济增长和持续的政策支持等有利条件,半导体产业实现了快速发展。

从产业链来看,半导体产业链上下游细分明显:上游是支撑产业链,主要包含半导体设备制造、半导体原材料生产以及厂房的修建等;中游为半导体加工的核心,主要分为IC(集成电路或芯片)设计、晶圆加工、芯片封测等环节;下游为半导体产品在各个行业的应用,涉及消费电子、新能源、人工智能等领域。半导体行业上游及中游都是技术密集型和资本密集型产业,具有较高的产业壁垒。近年来,国内部分头部公司技术优势突出,推动国产化节奏加速,半导体产业链国产化有较大空间。

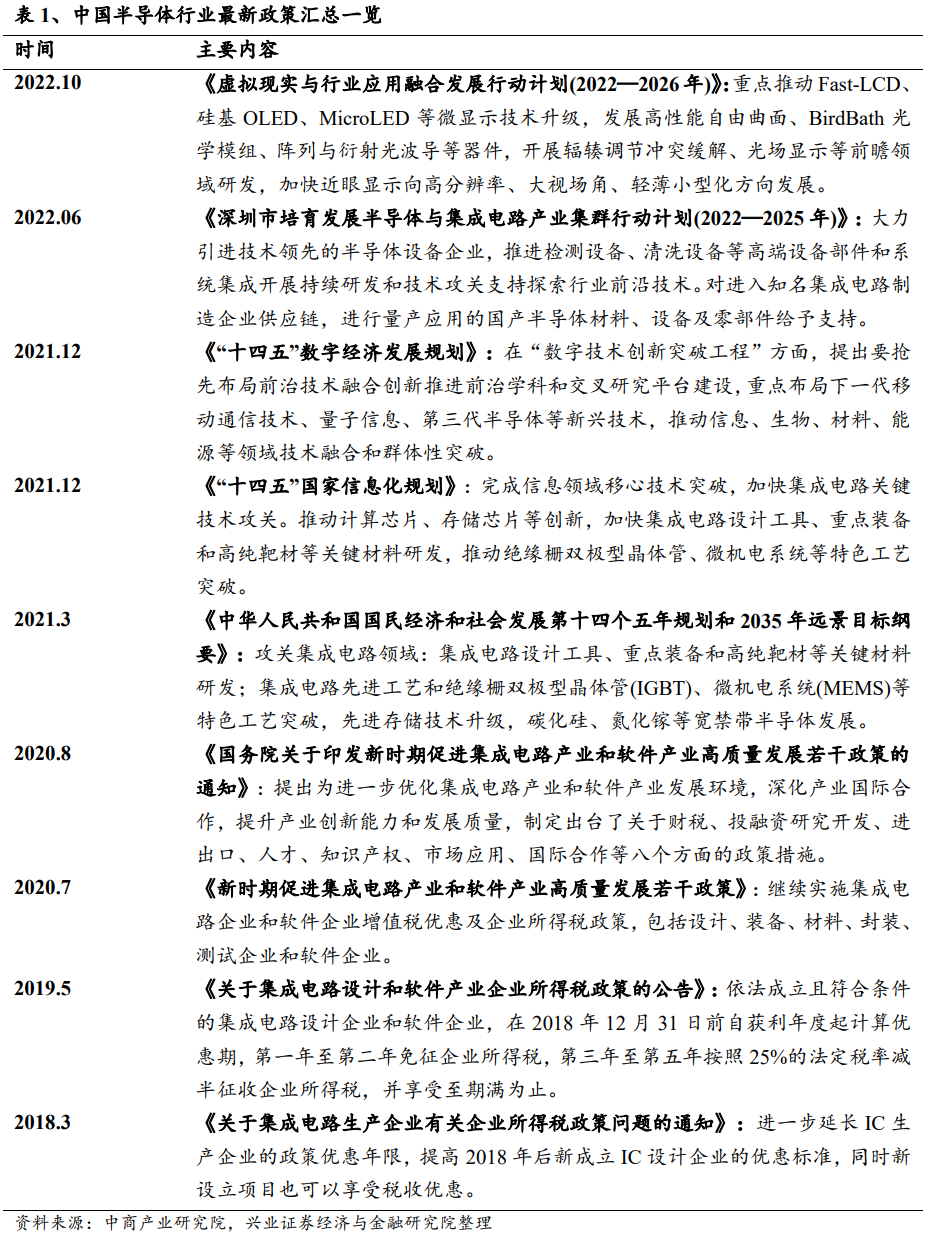

半导体产业链各环节均具备一定的门槛,需要持续的资金和人才投入,政策扶持对半导体产业发展推进的意义重大。中国半导体行业近年来受到各级政府的高度重视和国家产业政策的重点支持。国家陆续出台了多项政策,鼓励半导体行业发展与创新,《虚拟现实与行业应用融合发展行动计划(2022-2026年)》《深圳市培育发展半导体与集成电路产业集群行动计划(2022-2025年)》《“十四五”数字经济发展规划》等产业政策为半导体行业的发展提供了明确、广阔的市场前景,为企业提供了良好的生产经营环境。具体情况列示如下:

1.2

半导体产业国产化空间广阔

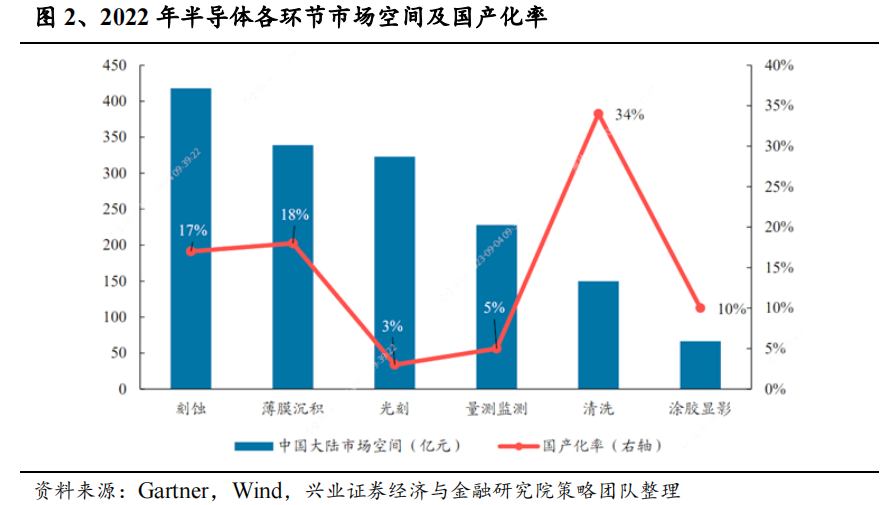

当前半导体众多环节国产化率仍低,因此国产化带来的增量空间广阔。虽然国产半导体厂商已在多领域实现突破,但仍有众多环节国产化率低、市场空间大,例如刻蚀、薄膜沉积、光刻、量测监测等领域国产化带来的增量空间广阔。近年来国家持续在半导体产业链核心受限环节加大政策支持力度,国内企业也集中力量攻关核心技术,举国体制突破技术限制,在各个细分领域都涌现出一批引领国产化进程的领军企业,国产化进程未来可期。在国产化周期的大主线下,半导体各环节国产化率的提升将使得国内半导体厂商在全球体现出更强的成长性。

以半导体设备与材料领域为例,当前半导体设备中的许多环节国产化率依然较低,例如当前光刻机、刻蚀机、薄膜沉积设备(LPCVD除外)的国产化比例均不高于20%,因此国产化依然具有巨大的潜力。

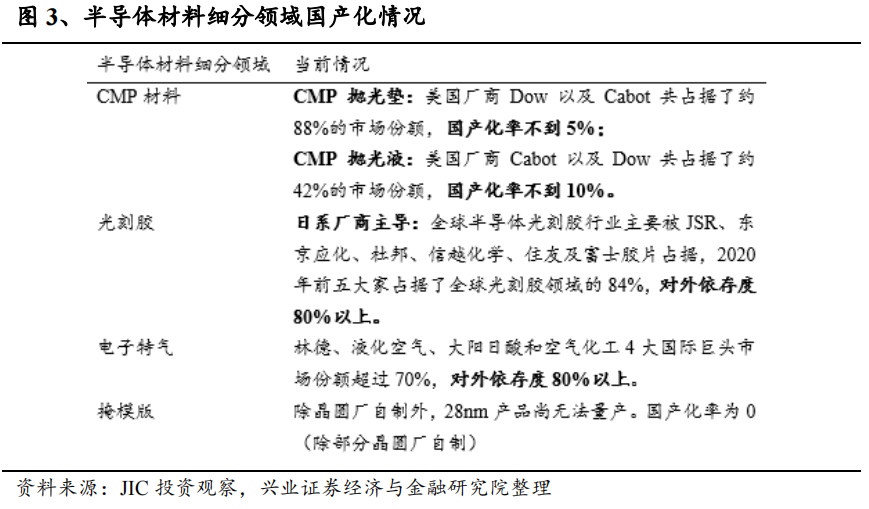

而半导体材料领域的多样性也使得国产化在该领域的进展相对较慢,因为每一种材料种类和应用领域都占据了整个生产过程中的高成本比例。例如,12英寸硅片、ArF光刻胶等半导体材料对产品的性能和技术要求更为严格,要求更高水平的技术,本土厂商正在突破这些高端产品的技术和市场壁垒。

然而,受益于大陆晶圆代工产业的快速发展和国产化趋势下企业得到的政策、产业支持,本土半导体材料厂商有望保持快速成长。在中低端产品领域,有望加速产品研发和客户引入的进展,不断扩展企业的增长边界。

1.3

周期筑底,静待半导体景气复苏

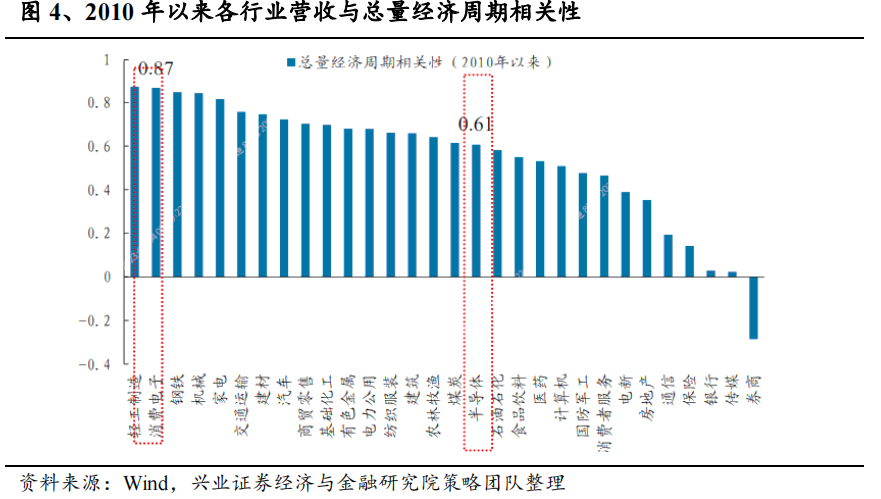

半导体营收销量与国内宏观经济高度相关,是成长股中的“顺周期资产”。各行业营收与中国九鞅经济增长指数相关性越高,代表行业的顺周期越强。半导体营收与经济指数的相关性高达0.61,其下游的消费电子与经济指数的相关性更是高达0.87,是典型的顺周期股,也是TMT中与宏观经济相关度最高的方向。

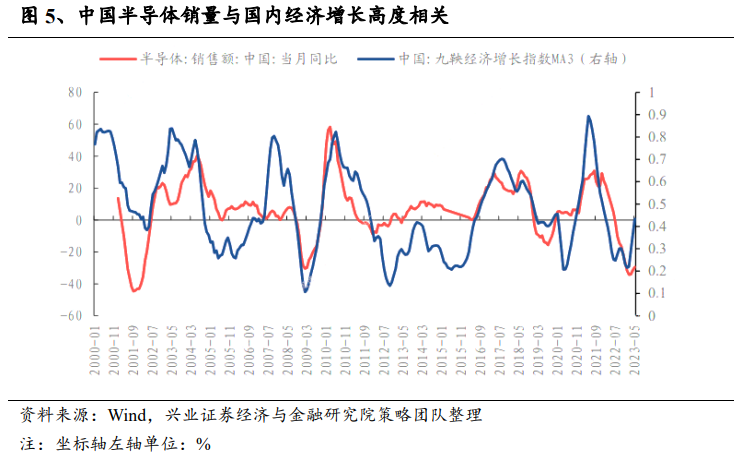

半导体已处于周期底部,宏观经济体感最差的时候正在过去,下半年经济企稳有望带动半导体周期底部反转。今年上半年宏观经济增长疲软,基本面尚未企稳,导致中国半导体销量增速有所下降。然而,展望下半年,当前半导体销量同比增速已处于历次周期底部位置,且经济体感最差的时候正在过去,6月PMI、中国九鞅经济增长指数等指标也已触底回升,下半年经济有望企稳,从而带动半导体周期见底回升。

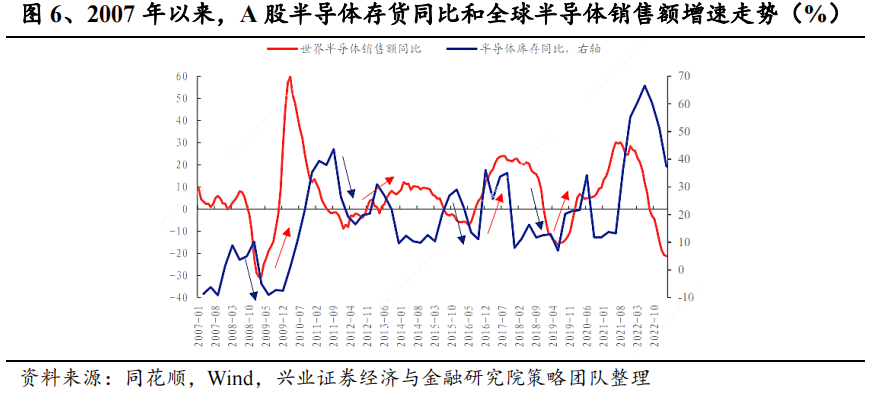

另外,展望下半年,全球半导体景气度有望伴随需求复苏和库存见底迎来复苏。半导体行业景气度已处于历史底部区间,预期伴随需求复苏和半导体企业主动补库,下半年半导体行业有望重回增长。

从库存来看,海内外半导体企业加速去库存,下半年补库存有望成为推升景气周期上行。历史上,随着企业由去库存转为补库,半导体景气周期有望反转,而截至今年一季度,海内外半导体企业加速去库,A股和美股半导体企业存货同比大幅回落至历史低位。三大高频数据表明半导体行业主动去库存已经开启,随着库存回落、未来企业再度开始主动补库存,预期半导体有望开启新一轮景气上行周期。

1.4

需求维持高增长,AI创新带来新增量

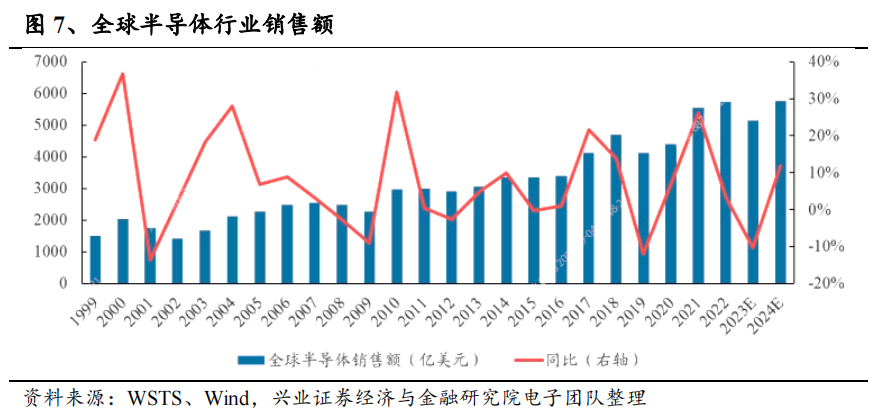

全球半导体行业需求维持高速增长。过去几年,受益于下游5G、新能源汽车、高性能计算等细分领域对于芯片的需求持续提升,半导体行业市场不断创新高。据WSTS统计及预测,尽管2022年增速大幅放缓,但全球半导体销售额依然达到了5740.84亿美元的历史新高。

虽然进入2022年后,全球半导体市场受下游需求变化影响,行业景气度也发生短期波动,但随着下游终端客户及设计公司去库存不断推进,行业景气度整体有望触底回升,其中不同细分产品环节去库存进度有所分化。此外,AI需求异军突起,对算力芯片等细分产品有望持续快速拉动,助力行业景气度更好恢复。

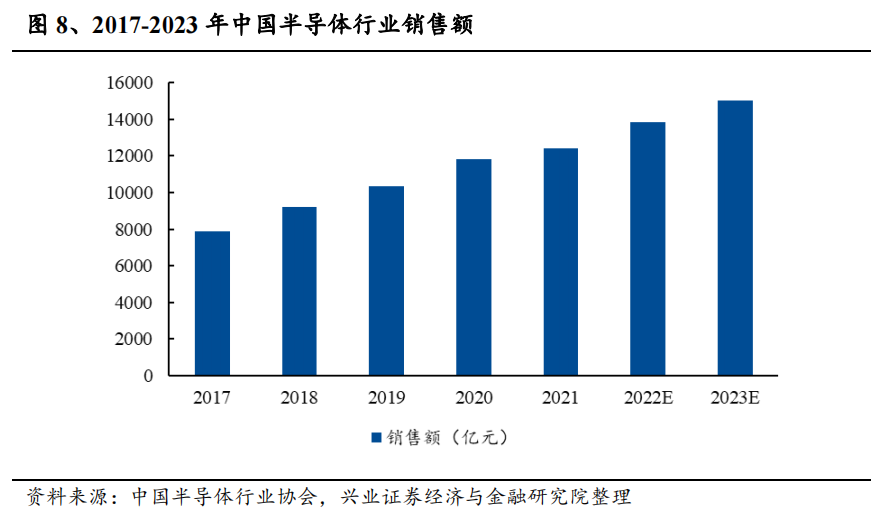

与此同时,中国半导体产业凭借巨大的市场需求、丰富的人口红利、稳定的经济增长及有利的产业政策环境等众多优势条件,实现了快速发展。根据中国半导体行业协会统计,中国半导体产业销售额由2017年的7885亿元增长至2021年的12423亿元,年均复合增长率达12%,预计2023年中国半导体行业市场规模将达15009亿元。

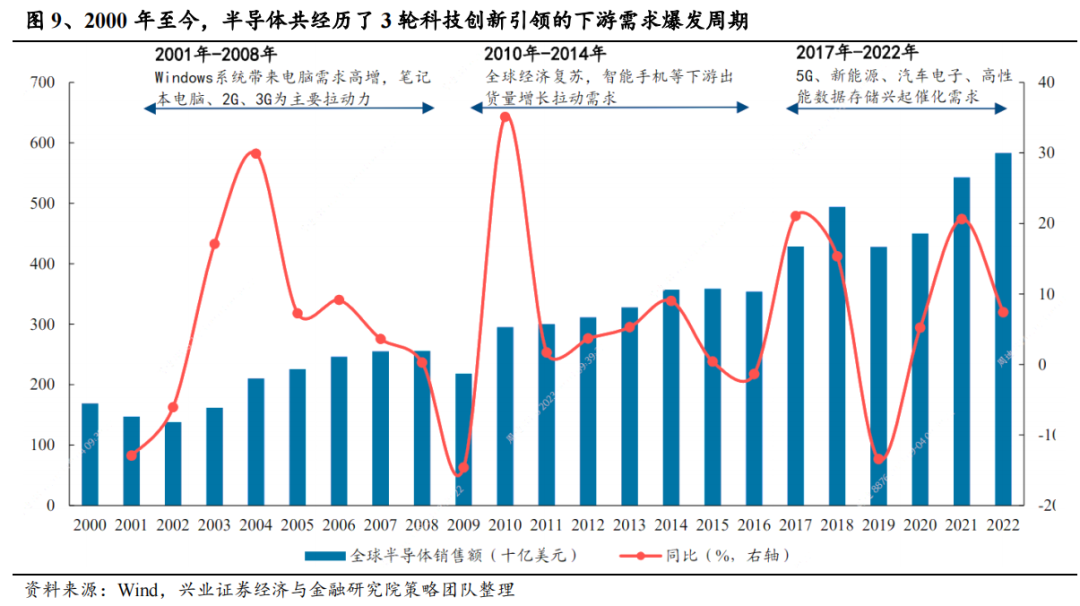

另外,科技创新周期也是孕育半导体行业新增长的温床。可以看到,2000年以来,半导体共经历了3轮科技创新引领的下游需求爆发周期。具体来看:1、2001年至2008年,Windows系统带来电脑需求增加以及2G、3G的诞生带来手机出货量稳步上升持续拉动半导体需求;2、2010年至2014年,iphone4的横空出世引爆全球智能手机浪潮,智能手机渗透率加速提升带来半导体需求高增;3、2017年至2022年,高性能数据存储的兴起、光伏等新能源的快速发展以及5G的诞生为半导体行业注入强劲动力,半导体需求端迎来多点开花。可以看到,2000年以来历次科技创新周期均能为半导体行业孕育新的增长极,催生需求端拥抱高景气。

当前,AI创新或将掀起新一轮科技产业革命,以算力和服务器为中心,受益方向持续向上游传导。历史上每一次科技创新的浪潮通常都是通过突破某一项先进生产力要素,从而提升人类生产效率所实现。回望前三次科技革命的步伐,不难发现,一项先进生产力从萌芽到被广泛使用,我们认为其核心在于能否变革人类的生产生活方式,带来生产效率大幅提升。无论蒸汽机、电力、互联网等信息技术,都符合这样的规律。AIGC的出现真正赋予了人工智能大规模落地的场景,有望在更高层次辅助甚至代替人类的部分工作,提升人类生产效率。

当前,大模型对算力的需求高增,AI算力和服务器成为各大厂商大模型训练和推理不可或缺的“基础设施”,也是提升大模型性能的关键,AI算力板块的关注度大幅上升。同时,高性能计算芯片国产化的趋势或将助推半导体产业的国产化进程。

2、中证全指半导体产品与设备指数:

长期业绩优异,成分股整体盈利能力突出

2.1

指数编制

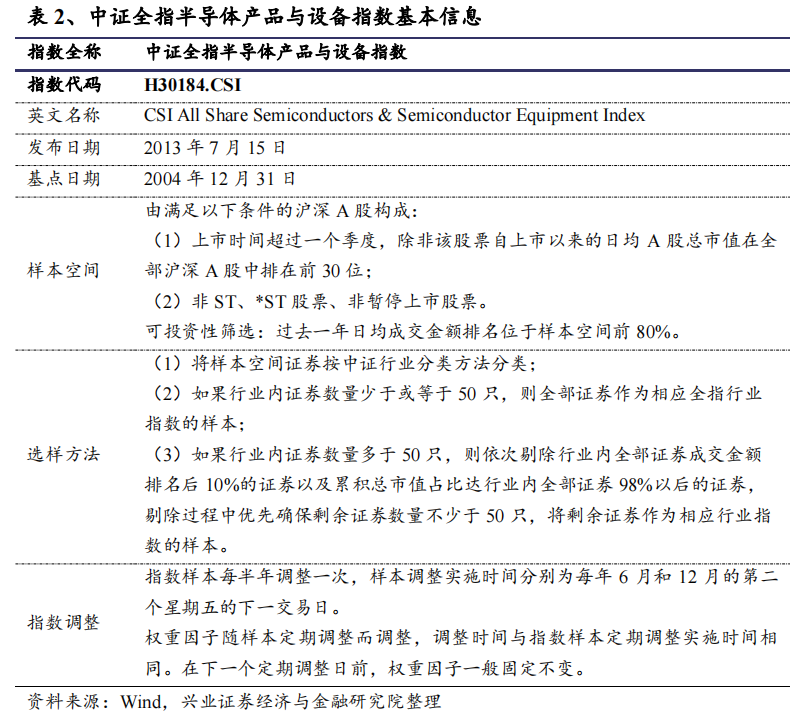

中证全指半导体产品与设备指数选取中证全指样本股中的半导体产品与设备行业股票组成,以反映该行业股票的整体表现。指数以2004年12月31日为基日,以1000点为基点,发布时间为2013年7月15日。

中证全指半导体产品与设备指数具体选样方法如下:

选样空间:

由满足以下条件的沪深A股构成:

(1)上市时间超过一个季度,除非该股票自上市[文]以来的日均A股总市值在全部沪深A股中排在前3[章]0位;

(2)非ST、*ST股票、非暂停上市股票。

选样方法:

(1)将样本空间证券按中证行业分类方法分类;[来]

(2)如果行业内证券数量少于或等于50只,则[自]全部证券作为相应全指行业指数的样本;

(3)如果行业内证券数量多于50只,则依次剔除行业内全部证券成交金额排名后10%的证券以及累积总市值占比达行业内全部证券98%以后的证券,剔除过程中优先确保剩余证券数量不少于50只,将剩余证券作为相应行业指数的样本。

指数计算:

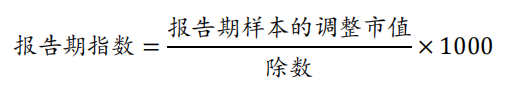

中证全指半导体产品与设备指数计算公式为:

其中,调整市值=∑(证券价格×调整股本数×权重因子)。调整股本数的计算方法、除数修正方法参见计算与维护细则。单个样本权重上限为15%。

2.2

指数表现:长期业绩表现突出,收益风险比优秀

从业绩表现来看,自2013年以来,中证全指半导体产品与设备指数累计收益超越了沪深300、中证500、万得全A等主流宽基指数:截至2023年9月19日,指数区间收益率为404.82%,同期沪深300、中证500及万得全A收益率分别为47.47%、73.63%以及113.35%。

2.3

指数流动性:交投活跃,近期流动性显著上升

指数流动性充裕,近期流动性显著上升:指数2022年以来的季度日均成交额均超250亿元。2023Q2指数季度日均成交额为509.78亿元,季度日均成交量为9.68亿股,成交额及成交量自2022Q1以来均出现了较大增长。指数流动性充裕,可容纳较大规模资金。

2.4

市值分布:成分股以中小盘风格为核心

截至2023年9月19日,指数的成分股自由流通市值合计12673.75亿元,成分股加权平均自由流通市值为343.56亿元。从权重配置来看,指数成分股聚焦中小盘风格:流通市值100亿元以下的股票有43只,权重占比为18.10%;流通市值100-300亿元之间的股票有31只,权重占比为39.38%;流通市值在300-500亿元之间的股票有3只,权重占比9.80%;流通市值在500亿元以上的股票有6只,权重占比32.72%。

2.5

行业分布:深度覆盖半导体产品与设备板块

按照申万三级行业划分,成分股第一大子行业为数字芯片设计,权重占比超30%;半导体设备、模拟芯片设计及集成电路制造的权重占比均超过10%(分别为15.67%、11.68%及11.01%)。指数深度覆盖半导体产品子行业(芯片、集成电路等),同时涵盖了半导体设备子行业(半导体设备等)。

2.6

指数成分股:

覆盖芯片设计及半导体设备龙头公司

指数重仓股覆盖芯片设计及半导体设备龙头公司:截至2023年9月19日,中证全指半导体产品与设备指数前十大重仓股合计占比44.94%。重仓股涵盖了中芯国际、韦尔股份等代表我国半导体产业尖端技术的龙头公司。

2.7

估值水平:

指数市盈率及市净率位于历史中等水平

截至2023年9月19日,中证全指半导体产品与设备指数市盈率(TTM)及市净率(LF)分别为76.30和4.21,分别位于统计区间57.73%及46.35%的历史中等位置,具备一定的配置性价比。

2.8

指数特征:成分股整体盈利能力优异

中证全指半导体产品与设备指数成分股整体盈利能力优秀:中证全指半导体产品与设备指数成分股整体销售毛利率显著高于沪深300、中证500、万得全A等主流宽基指数。2023Q2,中证全指半导体产品与设备指数成分股整体销售毛利率为28.56%,同期沪深300、中证500以及万得全A的成分股整体销售毛利率分别为18.31%、14.33%以及17.47%。

3、半导体ETF(512480):

一键捕捉我国半导行业投资机会

3.1

产品介绍

国联安中证全指半导体ETF(512480)跟踪中证全指半导体产品与设备指数,于2019年5月8日成立,基金经理为黄欣、章椹元。基金紧密跟踪标的指数,追求跟踪偏离度和跟踪误差的最小化,为投资者提供了布局半导体行业的投资工具。

3.2

产品表现:紧密跟踪目标指数,跟踪误差较小

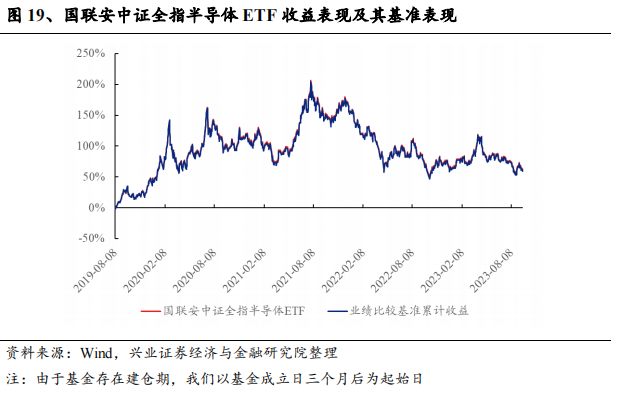

从历史表现来看,国联安中证全指半导体ETF能紧密跟踪中证全指半导体产品与设备指数,跟踪误差较小,且具有一定的超额收益。

3.3

基金公司

国联安基金管理有限公司是国内首家获准筹建的中外合资基金管理公司。由国泰君安证券股份有限公司与德国安联集团(Allianz AG)共同发起设立。截至2023Q2,国联安基金旗下公募基金总规模为994.91亿元;非货币型公募基金总规模达952.67亿元。

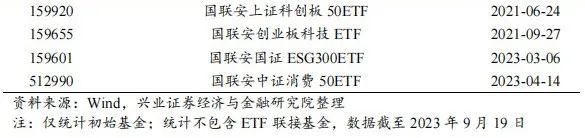

国联安基金覆盖多类型ETF产品。从具体的产品线分布来看,当前国联安基金旗下非货币ETF产品共9只(剔除非初始基金及联接基金),涵盖宽基、行业主题、商品主题等多个类型。

3.4

基金经理

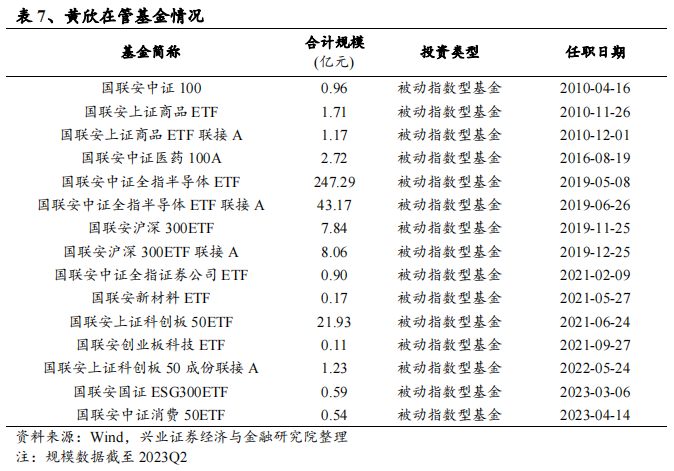

基金经理黄欣,硕士研究生。2003年10月加入国联安基金管理有限公司,历任产品开发部经理助理、债券投资助理、基金经理助理、基金经理、量化投资部总监助理等职。黄欣当前管理国联安中证全指半导体ETF、国联安上证科创板50ETF等基金共计15只(多份额基金合并计算),在管基金总规模338.41亿元。

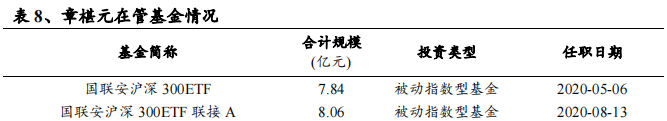

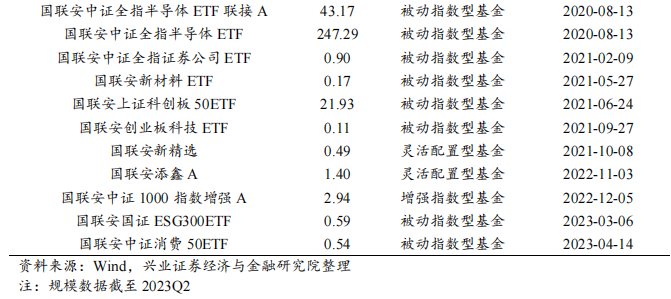

基金经理章椹元,硕士研究生。曾任建信基金管理有限公司任研究员,富国基金管理有限公司基金经理助理、基金经理,融通基金管理有限公司专户投资经理、基金经理、指数与量化投资部总经理。章椹元当前管理国联安沪深300ETF、国联安中证全指半导体ETF等基金共计13只(多份额基金合并计算),在管基金总规模335.44亿元。

风险提示:板块表现不达预期风险;本基金属于股票型基金,预期风险收益水平较高;指数与基金历史表现不代表未来。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《享国产化之红利,乘景气回升之[1]东风——国联安中证全指半导体ETF投资价值分[7]析》

对外发布时间:2023年9月26日

报告发布机构:兴业证券股份有限公司(已获中国[量]证监会许可的证券投资咨询业务资格)

----------------------[化]----------------

分析师:郑兆磊

SAC执业证书编号:S0190520080006

分析师:薛令轩

SAC执业证书编号:S0190523090001

----------------------[ ]----------------

更多量化最新资讯和研究成果,欢迎关注我们的微信公众平台(微信号:XYQuantResearch)!

本篇文章来源于微信公众号: XYQuantResearch