为何当前继续强调中国价值和美国成长的相对风格优势?

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

摘要

中美股市风格出现分化

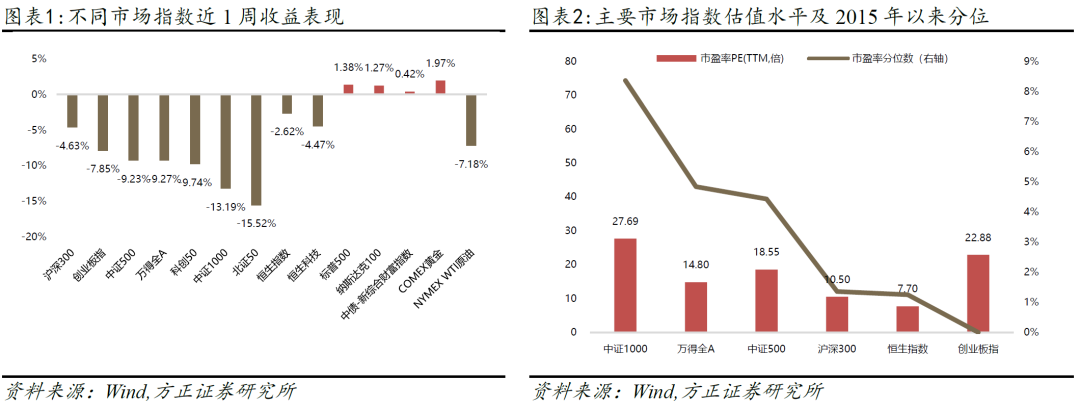

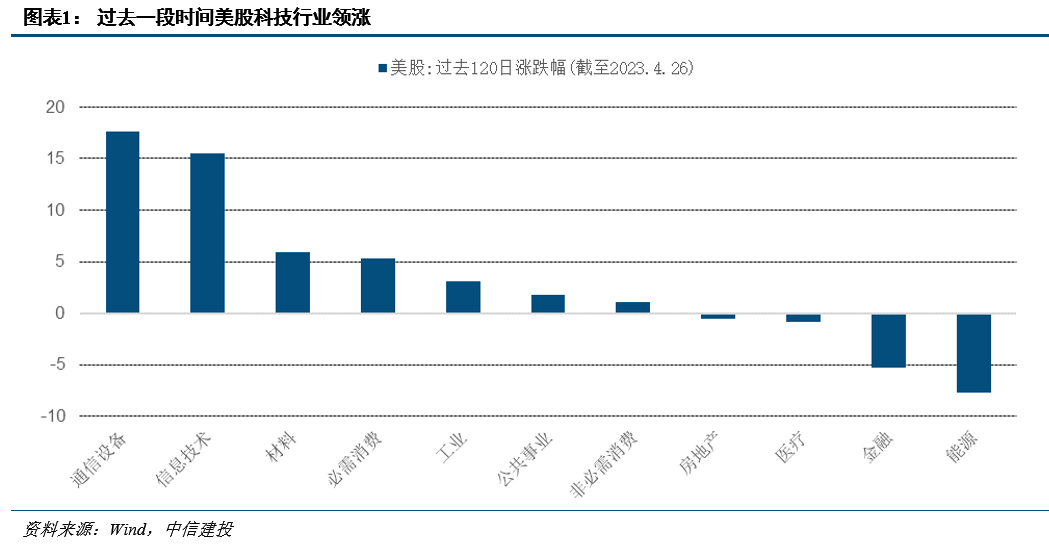

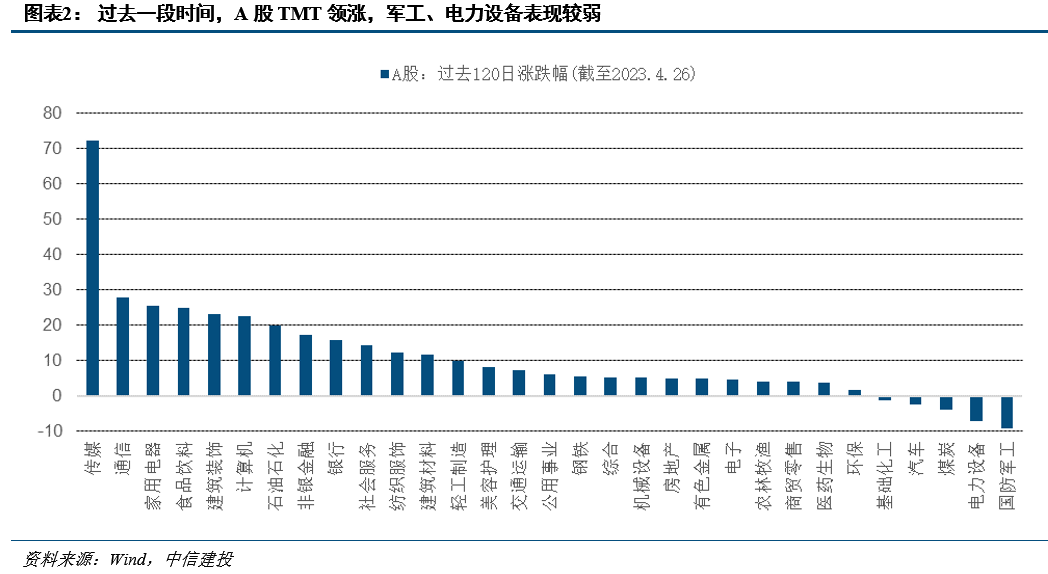

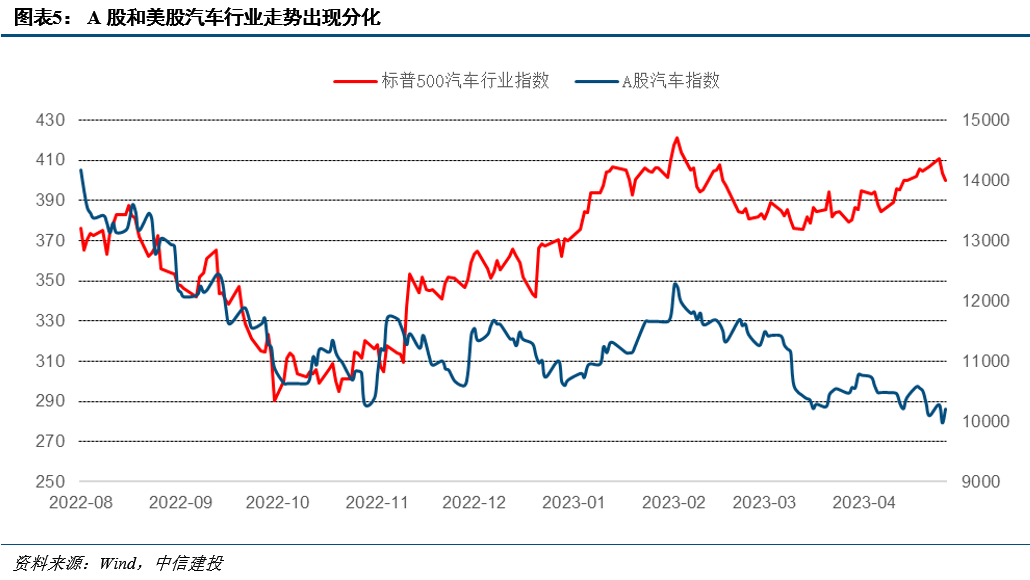

尽管去年11月以来,全球股市出现一波反弹,但内部结构还是存在比较大差异。美股价值大幅跑输成长;A股价值整体大幅跑赢成长,但成长内部存在巨大分化,上轮牛市表现强劲的军工、新能源、汽车等在过去一段时间表现不佳,而已经弱势两年的TMT表现强势。

中美股市风格分化的基本面逻辑

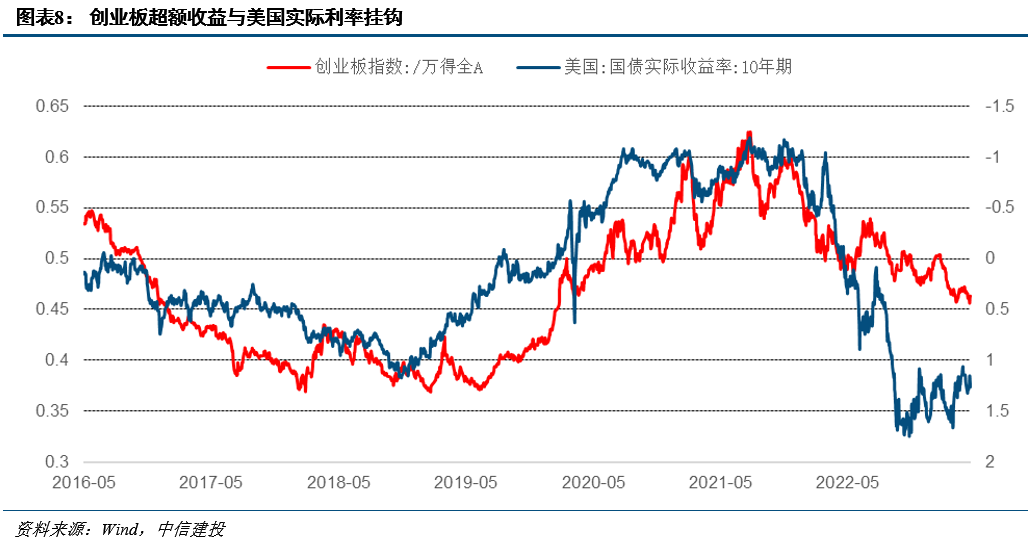

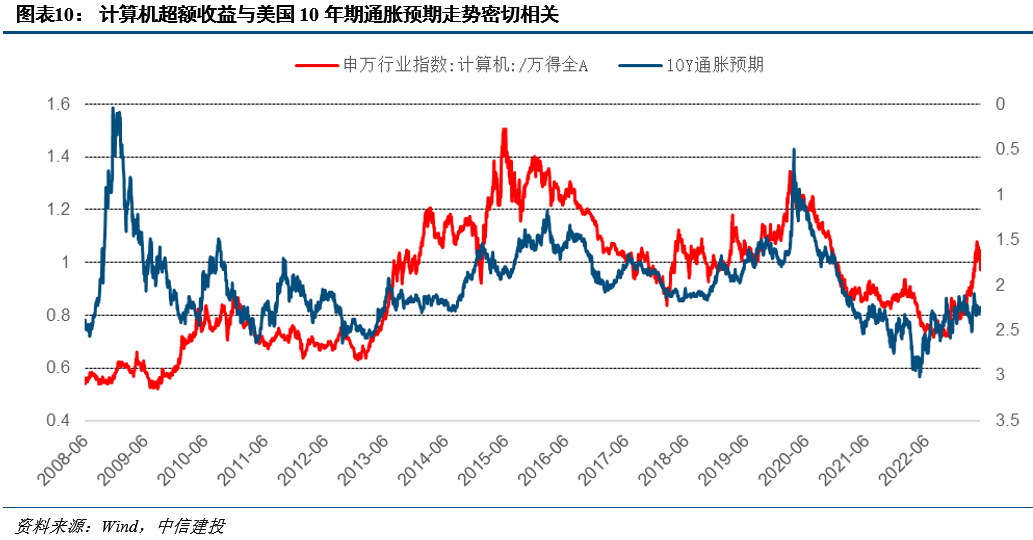

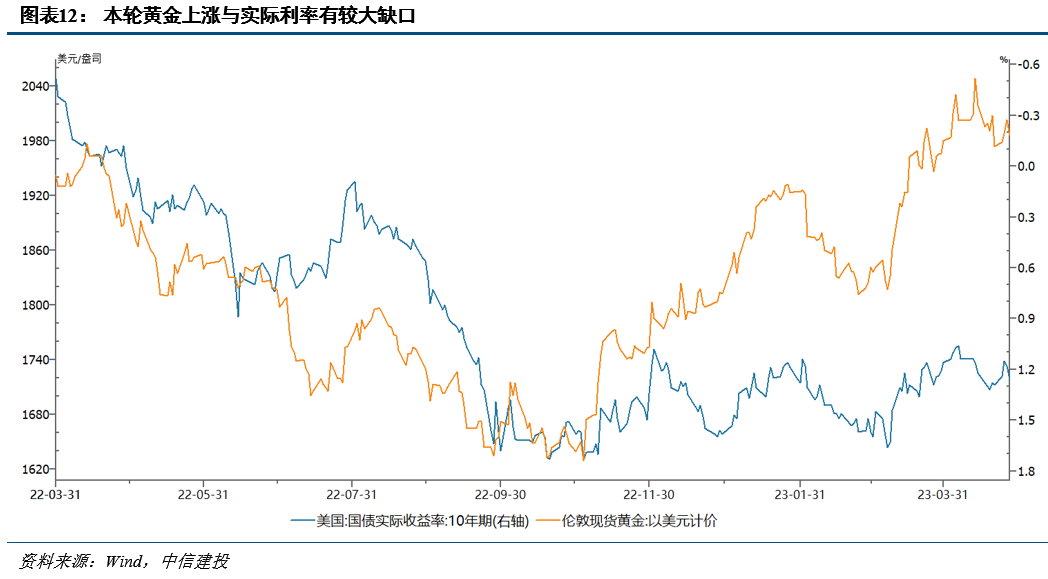

A股成长/价值、创业板超额收益与美国实际利率挂钩,计算机、传媒、通信行业超额收益与美国通胀预期挂钩,过去一段时间成长股的分化主要原因是美国通胀超预期下行但美联储对此反应不足。去年底以来,全球流动性开始触底反弹,美股成长跑赢价值。A股和美股风格之间的分化核心原因是全球流动性在扩张但美联储仍在收紧。

未来A股价值跑赢

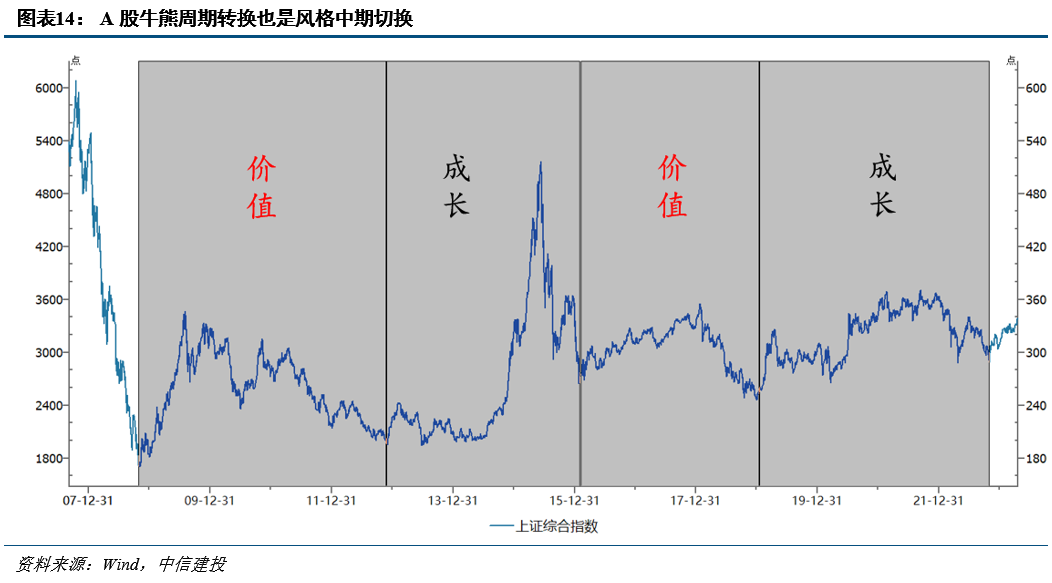

从实际利率和通胀预期角度来看,我们认为由于美国经济衰退将导致通胀预期继续回落,而实际利率处于高位震荡。这对于A股风格影响在于,未来价值将跑赢成长,而TMT在成长风格内部有超额收益。每一次A股大的牛熊周期切换,均伴随风格的中期切换。2019-2021年市场成长股三年牛市,2022年是熊市,基于上述周期规律,未来A股风格或有更大概率切换至价值。

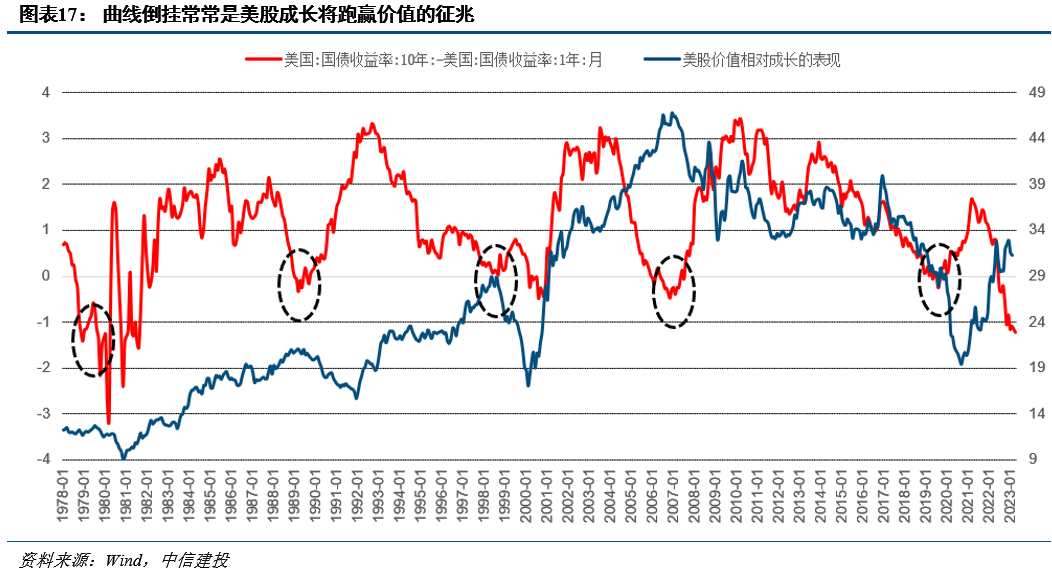

未来美股成长跑赢

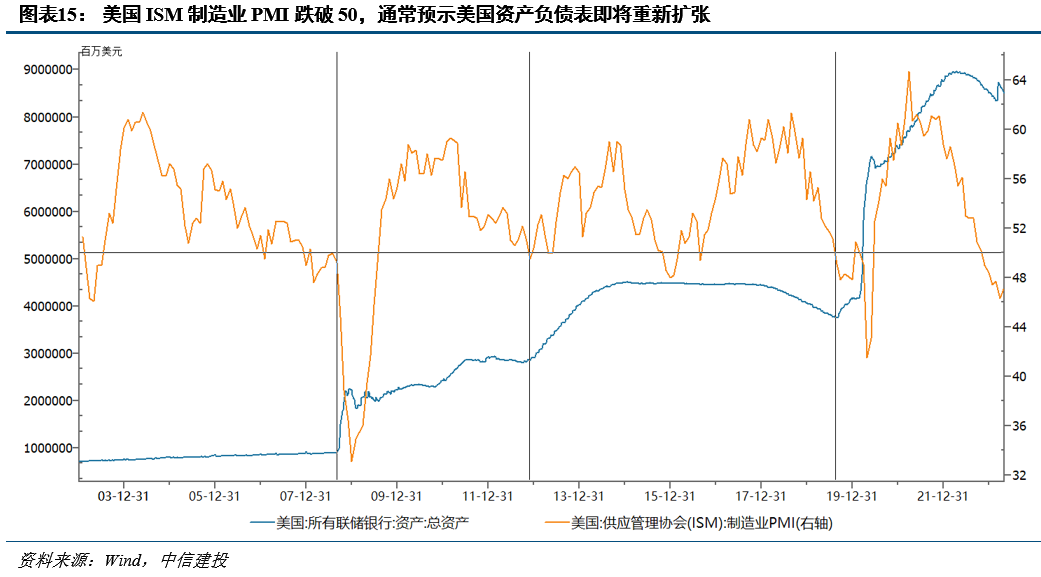

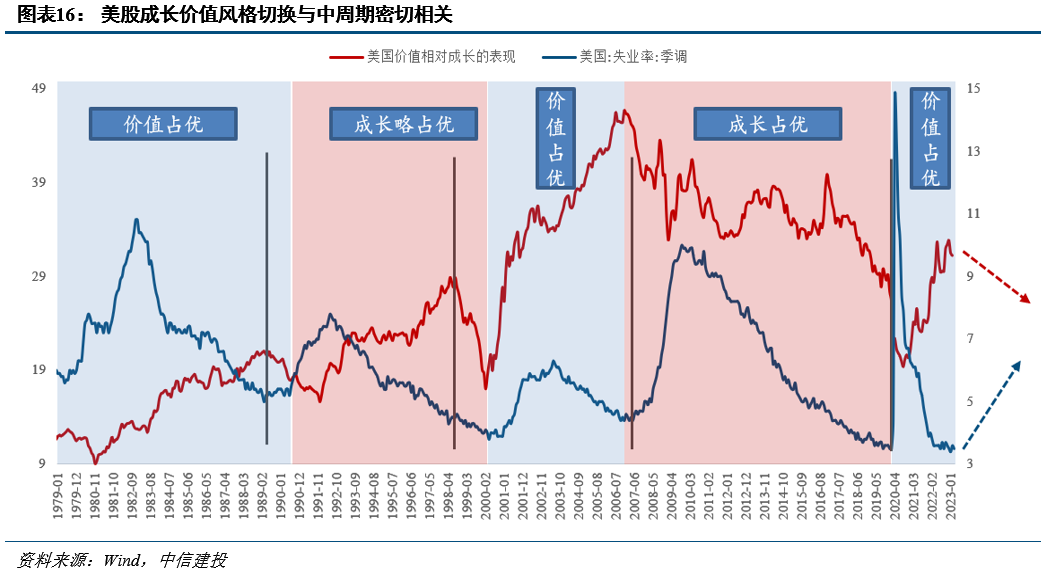

未来美股成长将跑赢价值:(1)全球流动性回升将是中期趋势;(2)1980年以来美国经历4轮完整的中周期,而每一轮中周期刚好对应成长、价值交替领跑。预计年内美国经济将走向衰退并伴随新一轮失业率上升周期开始,带来的将是成长风格占优。(3)曲线倒挂是美股成长将跑赢价值的征兆,目前美国大部分收益率曲线处于倒挂状态。风险提示:警惕美联储超预期加息风险。

一、中美股市风格出现分化

二、中美股市风格分化的基本面逻辑

如何看待本轮A股上涨行情中成长内部结构分化?最直观的一个解释是成长内部相对估值水平存在较大差异,在本轮计算机、传媒、通信行业启动时,相对估值处于历史低位,而以创业板为代表的大盘成长的相对估值仍然处于历史偏高位置。但估值差异不能完全解释两者走势的分化,需要从基本面逻辑进一步分析。

A股成长/价值、创业板超额收益与美国实际利率挂钩。2016年以来,外资成为 A股重要增量资金来源,由于外资是全球配置,不仅仅对A股走势有影响,对风格的影响也逐渐变大,2018年10月以来,创业板相对万得全A的相对表现与以TIPS衡量的美国实际利率相关系数达到-63%。2019年-2021年美联储大规模流动性释放压低实际利率,创业板三年牛市并显著跑赢大盘;2022年美联储激进加息,创业板明显跑输。

计算机、传媒、通信行业超额收益与美国通胀预期挂钩。计算机、传媒、通信行业相对万得全A的走势均和美国通胀预期高度负相关,2020年下半年开始通胀预期快速升温,这些行业大幅跑输。而过去一段时间通胀预期开始快速降温,这些行业取得较好的超额收益。

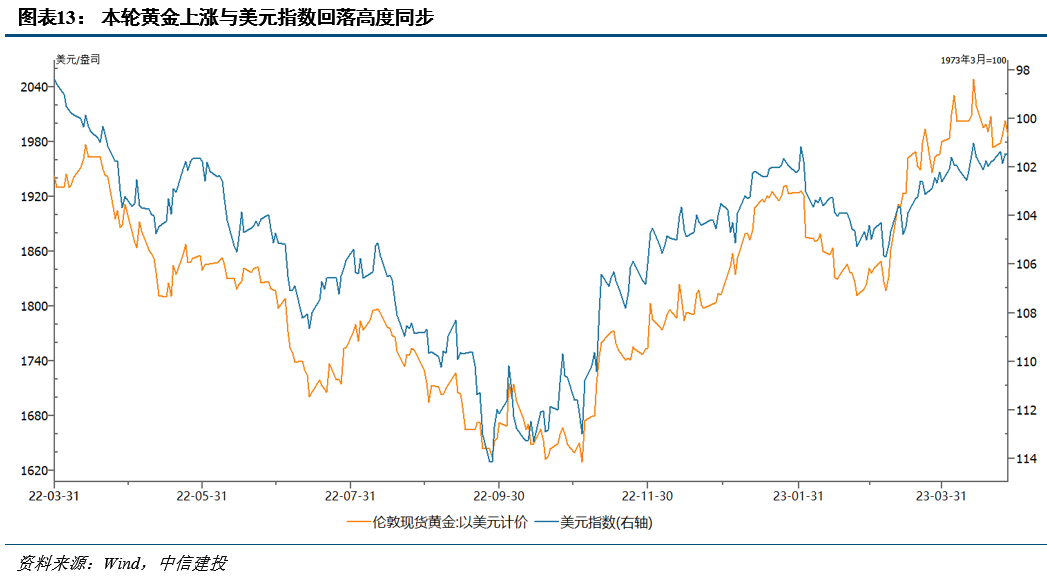

由此,我们认为过去一段时间A股和美股风格之间的分化核心原因是全球流动性在扩张但美联储仍在收紧,从而导致实际利率仍在高位但美元指数已经大幅回落。

三、未来风格展望:A股价值跑赢,美股成长跑赢

证券研究报告名称:《为何当前继续强调中国价值和美国成长的相对风格优势?》

对外发布时间:2023年5月5日

报告发布机构:中信建投证券股份有限公司

本报告分析师:丁鲁明 执业证书编号:S1440515020001

陈韵阳 执业证书编号:S1440520120001

免责声明

【鲁明量化全视角】

本订阅号(微信号:lumingdaochang)为中信建投证券股份有限公司(下称“中信建投”)研究发展部丁鲁明金融工程研究团队运营的唯一订阅号。

本订阅号所载内容仅面向符合《证券期货投资者适当性管理办法》规定的机构类专业投资者。中信建投不因任何订阅或接收本订阅号内容的行为而将订阅人视为中信建投的客户。

本订阅号不是中信建投研究报告的发布平台,所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅中信建投已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

中信建投对本订阅号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本订阅号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据中信建投后续发布的证券研究报告在不发布通知的情形下作出更改。中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本订阅号中资料意见不一致的市场评论和/或观点。

本订阅号发布的内容并非投资决策服务,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本订阅号内容做出的任何决策与中信建投或相关作者无关。

本订阅号发布的内容仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式转发、翻版、复制、发布或引用本订阅号发布的全部或部分内容,亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本订阅号发布的全部或部分内容。版权所有,违者必究。

本篇文章来源于微信公众号: 鲁明量化全视角