中金 | 衍生品双周报(5):证监会启动科创50ETF期权上市工作

Abstract

摘要

证监会启动科创50ETF期权上市工作

2023年5月12日证监会发布公告[1]称:“为健全多层次资本市场产品体系,丰富资本市场风险管理工具,证监会启动科创50ETF期权上市工作。”我们认为科创50ETF期权的上市有望进一步促进相关ETF市场规模增长,健全指数投资生态,吸引中长期资金入市并有力提升科创板的创新活力。我们预计在“期衍法”背景下或将出现更多配套金融衍生品工具,使我国衍生品市场在健康有序的金融环境中得到进一步发展。

衍生品市场回顾:分红预期驱动贴水、IC多空持仓比上升

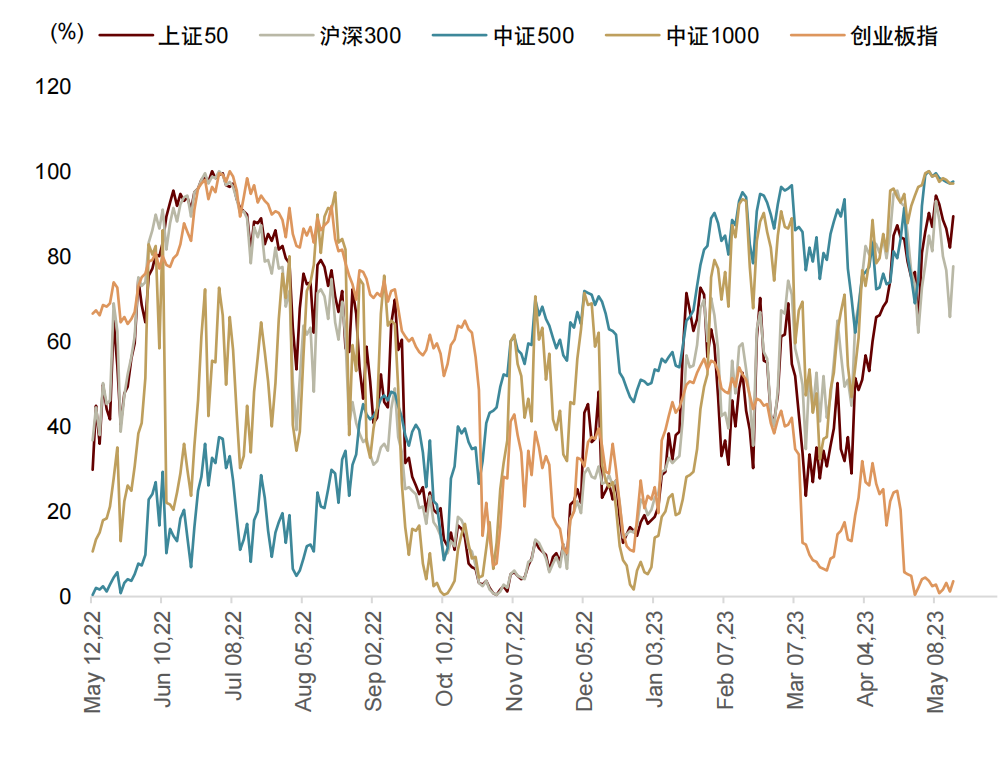

指数概览:A股市场近两周主流宽基指数收跌,最终沪深300、中证500、中证1000近两周跌幅分别为2.7%、2.4%、2.8%,价值优于成长,国证价值与国证成长涨跌幅分别为-0.6%和-3.4%。

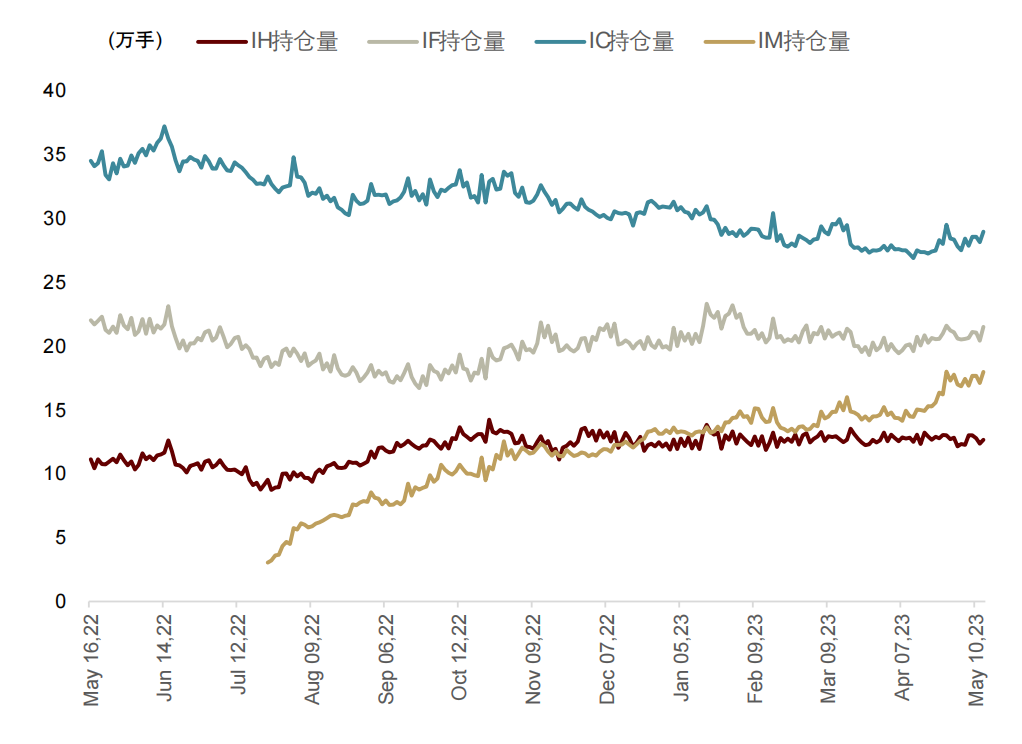

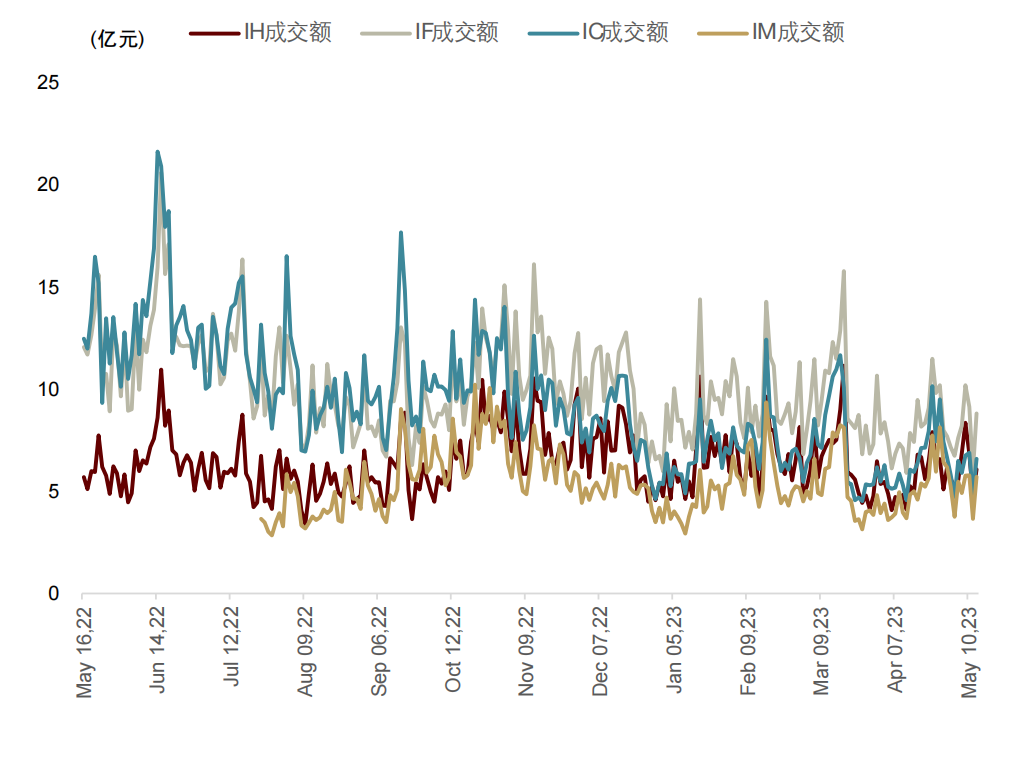

股指期货:IH、IF、IC和IM近两周日均成交额分别为6.1、8.0、6.2、5.3亿元,持仓量为12.6、20.9、28.3和17.4万手;基差率主要受分红影响:IH、IF、IC和IM当季合约年化基差率周五分别下降至-4.1%、-2.9%、-4.0%和-3.4%,分红调整后的年化基差率上升至3.7%、3.1%、0.5%和-0.3%;IC主要客户多空持仓比较上期有所上升。

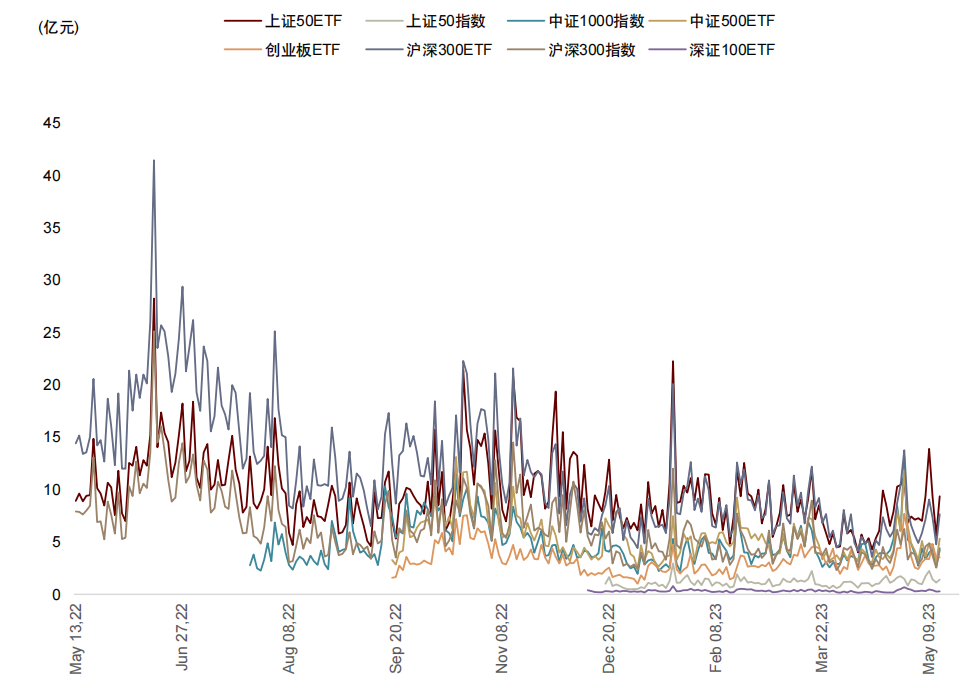

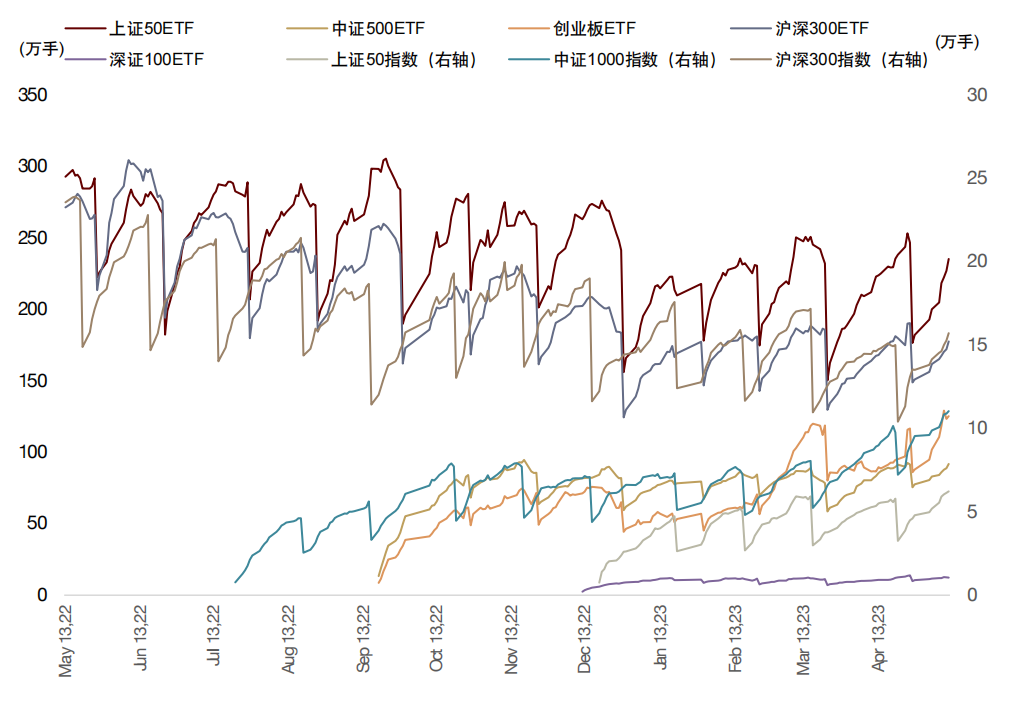

场内期权:近两周上证50、沪深300、中证500、创业板和深证100ETF期权日均持仓量分别为214、167、86、115和12万手,上证50、沪深300和中证1000指数期权的日均持仓量为6、15和10万手,较上期略有上升。

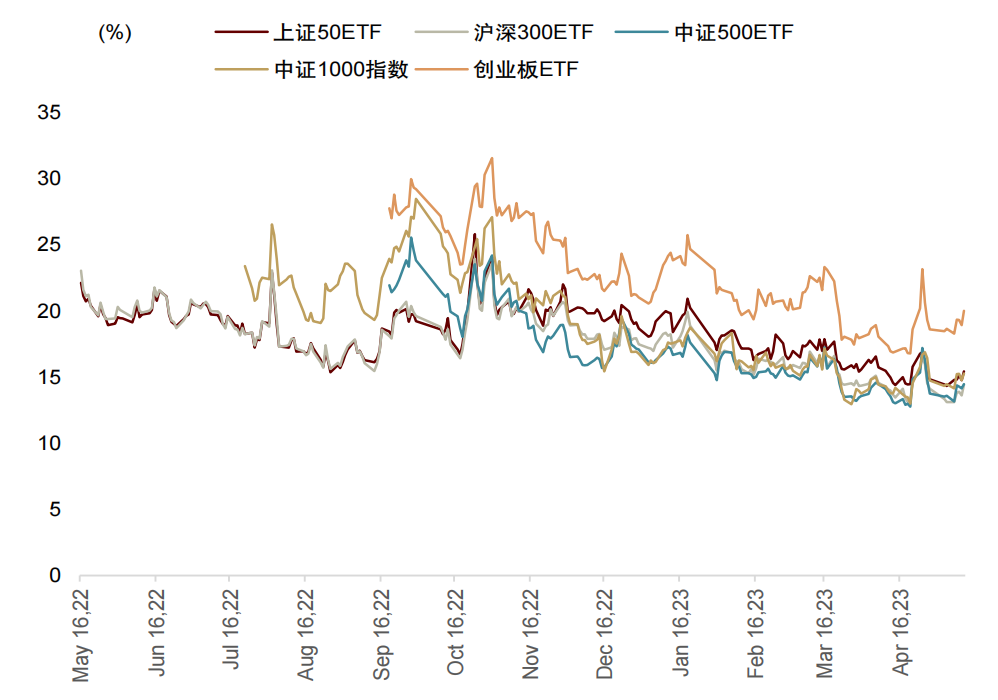

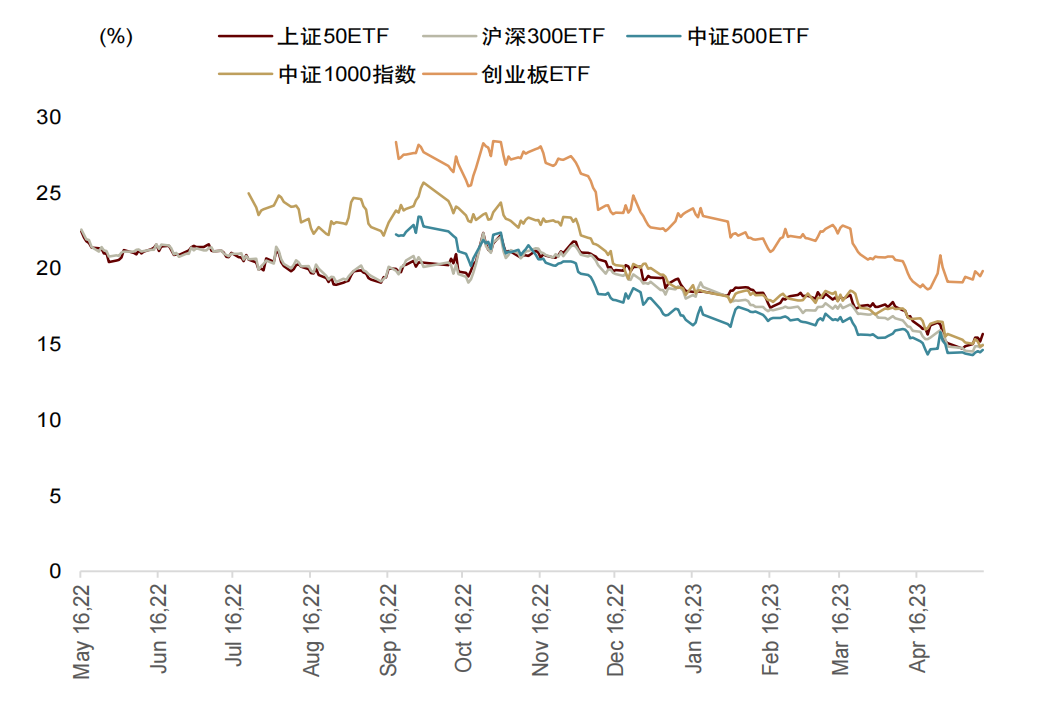

隐含波动率:上证50ETF、沪深300ETF、中证500ETF、中证1000指数和创业板ETF期权的近月到期平值期权隐含波动率近两周日均为14.8%、13.6%、13.9%、14.8%和19.0%,对比上期小幅下降;市场主要ETF期权成交额认沽认购比(PCR)下降。

衍生品策略跟踪:建议适当收窄策略价差

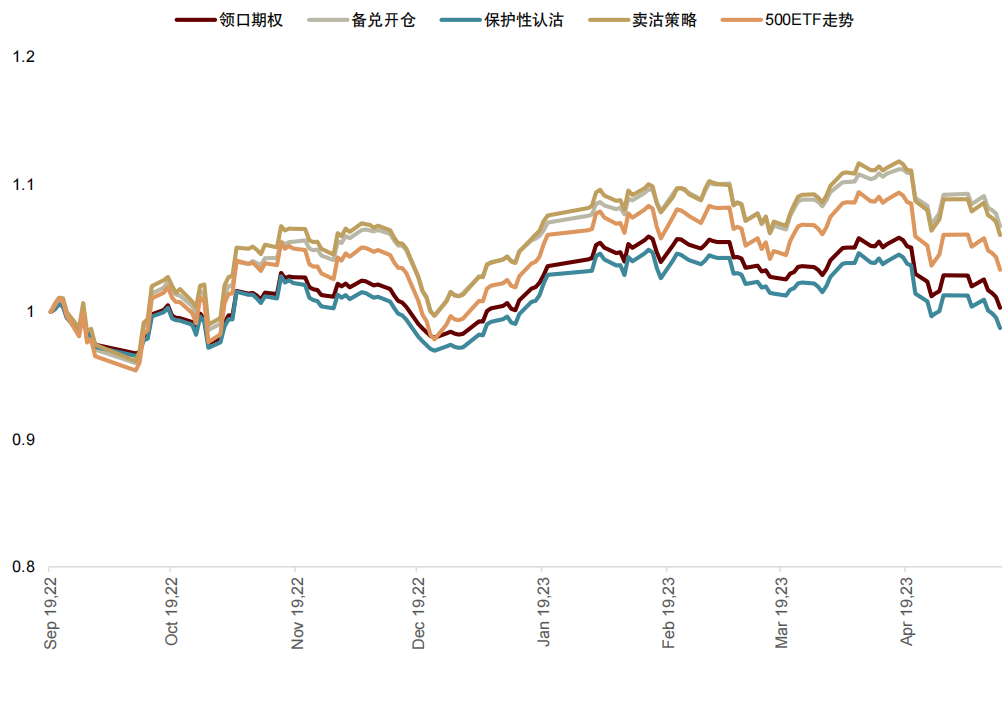

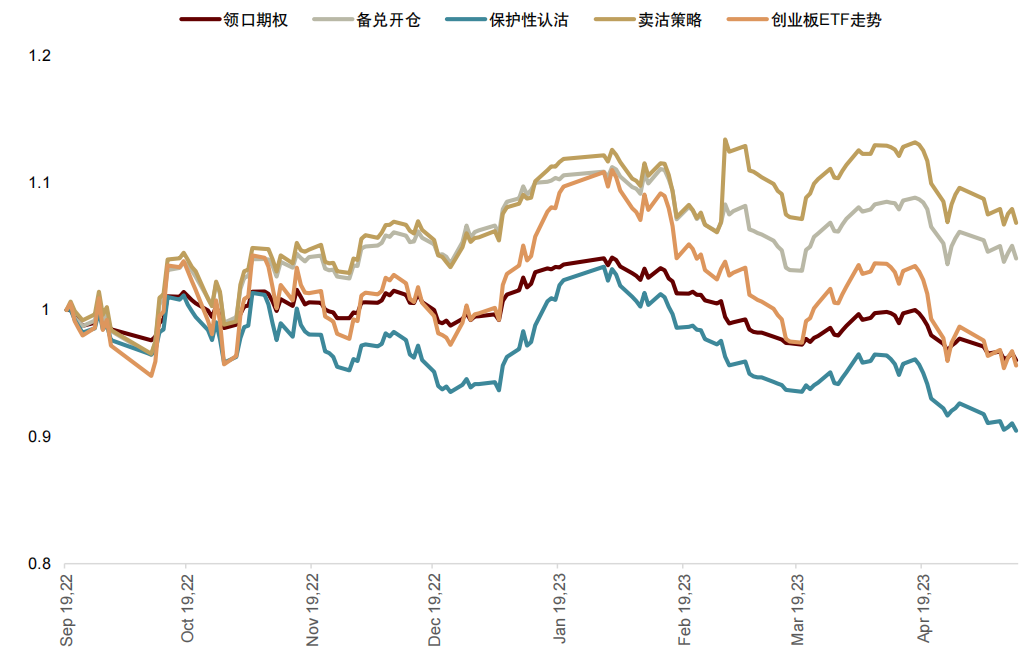

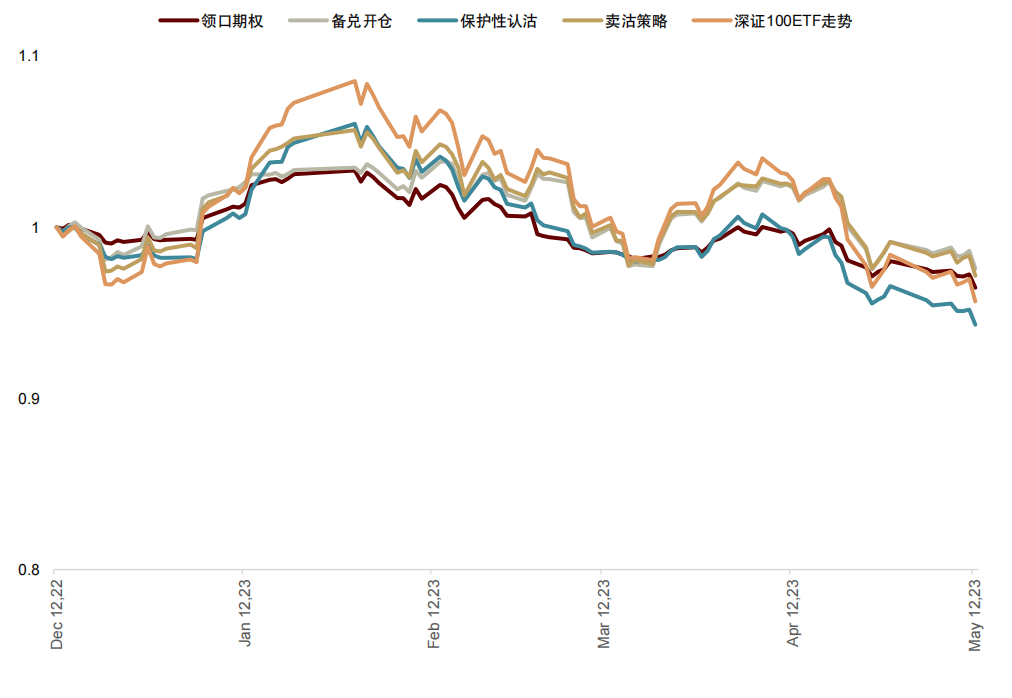

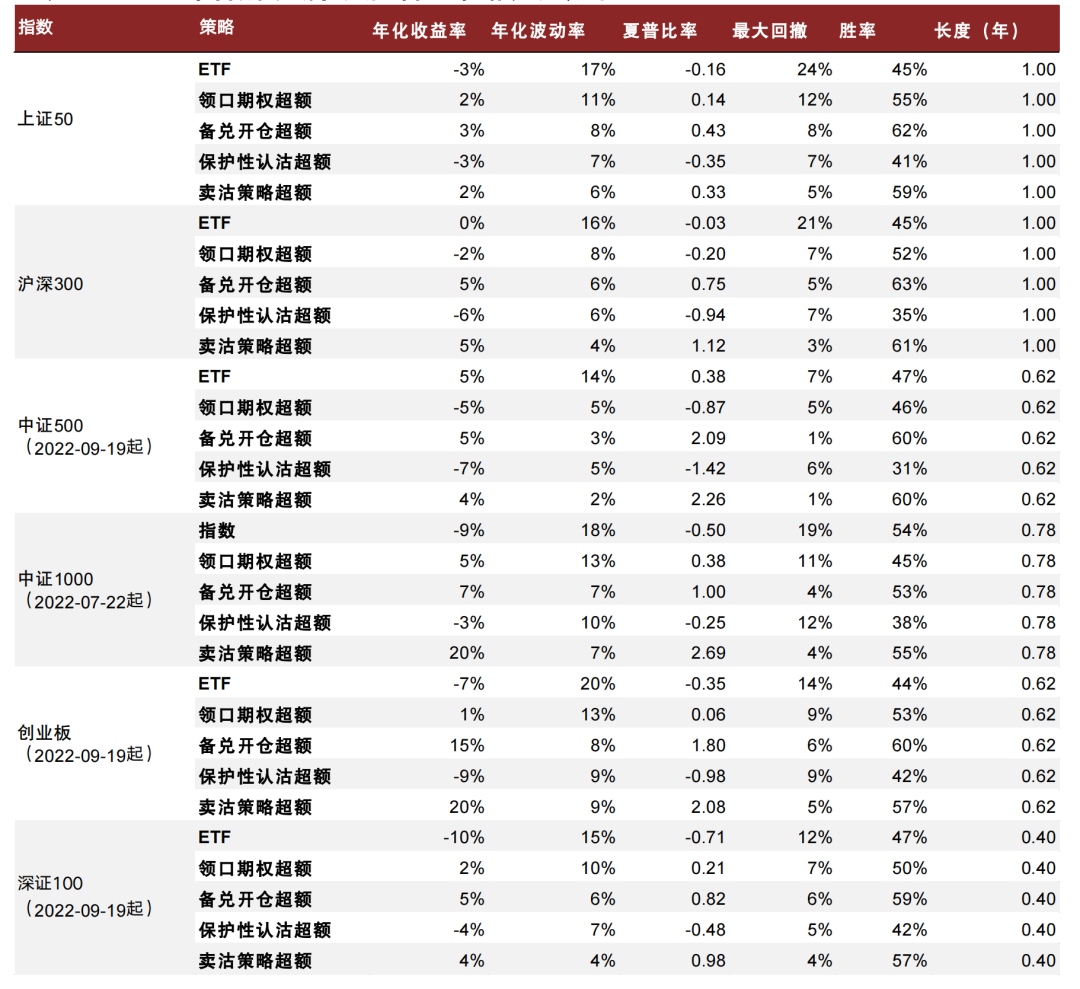

近期衍生品策略中表现较好的有:备兑开仓策略和卖出认沽策略,前者在上证50、沪深300ETF、中证500ETF期权和深证100ETF期权表现更好,近一年来超额收益率为3.5%、4.7%、5.4%和5.0%,后者在中证1000指数、创业板ETF期权上表现更好,其年化超额收益率分别为20.1%、19.6%。

Text

正文

证监会启动科创50ETF期权上市工作

2023年5月12日证监会公告:“为健全多层次资本市场产品体系,丰富资本市场风险管理工具,证监会启动科创50ETF期权上市工作。”这也使得科创50ETF期权有望成为2022年下半年以来我国衍生品市场上市的第七只ETF期权产品。公告还提到,“ETF期权作为全球资本市场基础、成熟、普遍的金融衍生工具,在价格发现、风险管理、完善市场多空平衡机制等方面发挥了重要作用。”

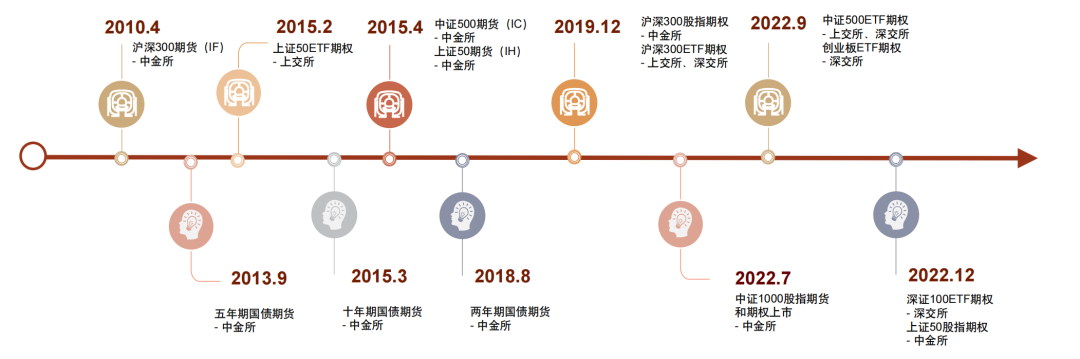

我们在今年年初的《衍生品2023年展望:新起点》报告中提到,2022年对于国内的衍生品市场来说是一个重要年份,从去年4月份我国第一部关于衍生品交易的法律《中华人民共和国期货和衍生品法》正式获得通过以来,一系列新型衍生品陆续上市,仅2022年下半年就上线了包括期权和期货的另外6种权益类金融衍生品。我们认为该法律系统性规定了期货与期权市场基本制度,使中国未来衍生品市场发展有法可依,较大程度提升了投资者信心,2023 年有望成为中国场内衍生品发展新起点。

上证科创板50成份指数由上海证券交易所科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。而其衍生的科创50ETF期权是我国首只基于科创50指数的场内期权品种,科技创新特色鲜明。该品种的上市将与现有ETF期权品种形成良好互补。证监会公告还提到:“上市科创50ETF期权,有利于吸引长期资金配置科创板,激发科创板创新活力,满足多元化的交易和风险管理需求,有助于继续发挥好科创板改革先行先试的示范引领作用,不断提升服务实体经济质效。”

图表1:2022年下半年以来共上线6只ETF期权

资料来源:上交所,深交所,中金所,Wind,中金公司研究部

近期科创50ETF期权的上市启动也从进一步印证了我们的观点,2022年下半年来这一批新型金融衍生品的上市启动标志着“期衍法”背景下或将出现更多配套金融衍生品,在健康有序的金融环境中进一步丰富我国金融衍生品工具并提升市场策略丰富度,有利于加强金融产品的创新能力和对金融市场的定价效率。另一方面,挂钩新指数的期货和期权的上市将健全指数投资生态,提升市场活力韧性和创新能力,吸引中长期资金入市最终提高金融市场为实体经济服务的能力。从策略层面来说,我们判断当前资本市场投资环境不确定性较高,市场整体波动有可能放大,衍生品作为有效的风险管理工具有望在此类环境下发挥更大的作用。

衍生品市场双周回顾

指数表现概览

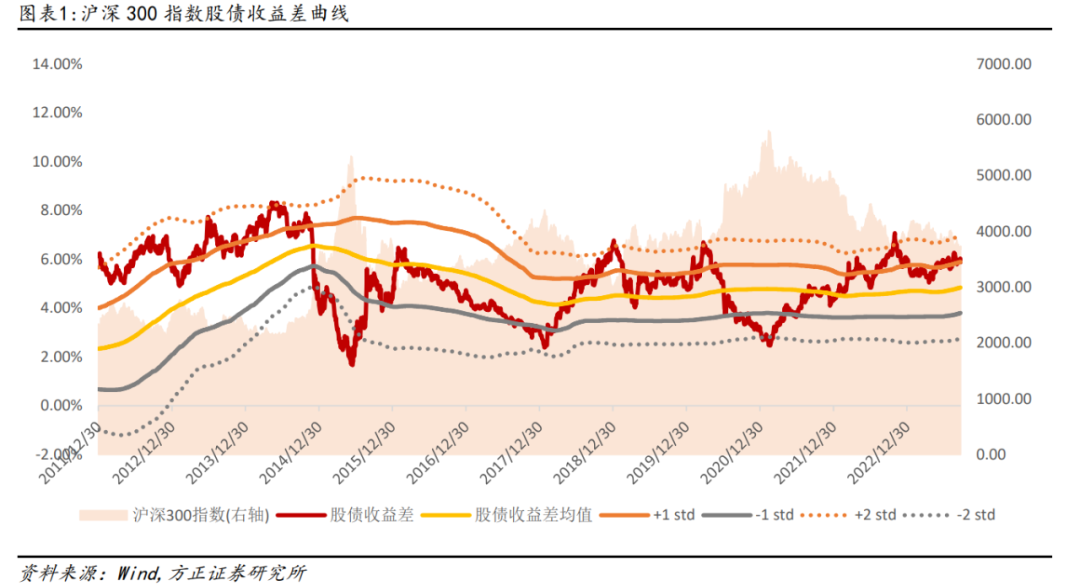

图表2:最近一年主要宽基指数表现

资料来源:iFinD,中金公司研究部

图表3:最近一年主要宽基指数成交额

资料来源:iFinD,中金公司研究部

图表4:最近一年主要宽基指数PE-TTM

资料来源:iFinD,中金公司研究部

图表5:主要宽基指数PE-TTM过去一年分位值

资料来源:iFinD,中金公司研究部

股指期货与基差

图表6:近一年股指期货持仓量

资料来源:Wind,中金公司研究部

图表7:近一年股指期货成交额

资料来源:Wind,中金公司研究部

图表8:近一年股指期货前5名多空持仓比

资料来源:Wind,中金公司研究部

图表9:近一年股指期货前20名多空持仓比

资料来源:Wind,中金公司研究部

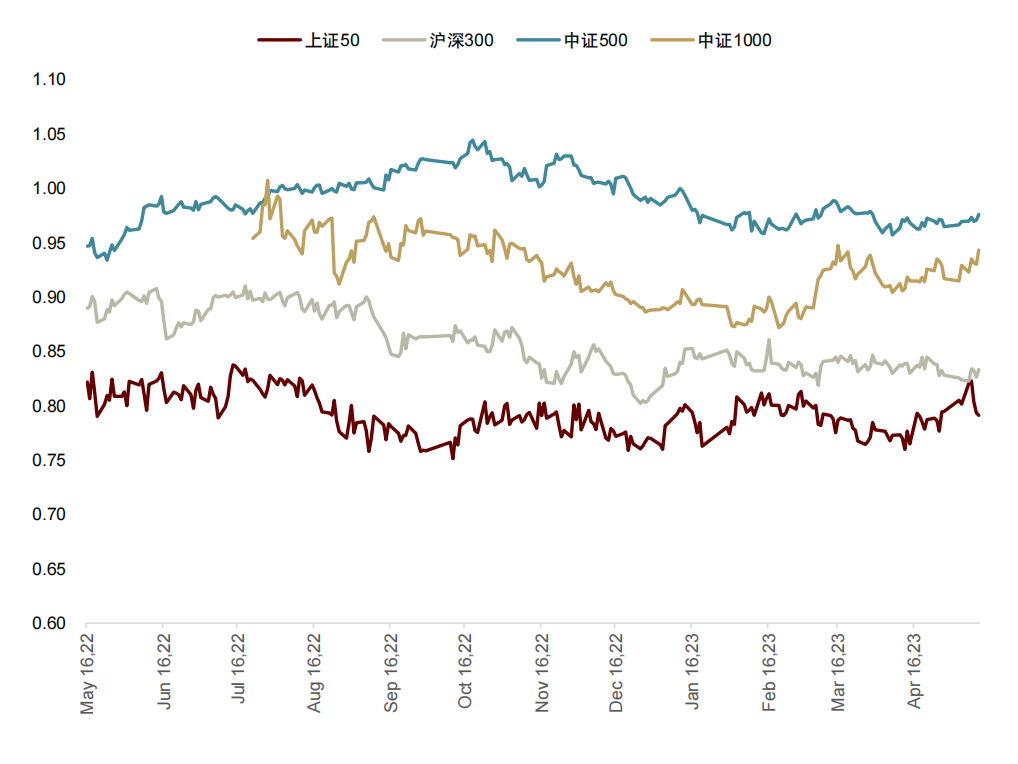

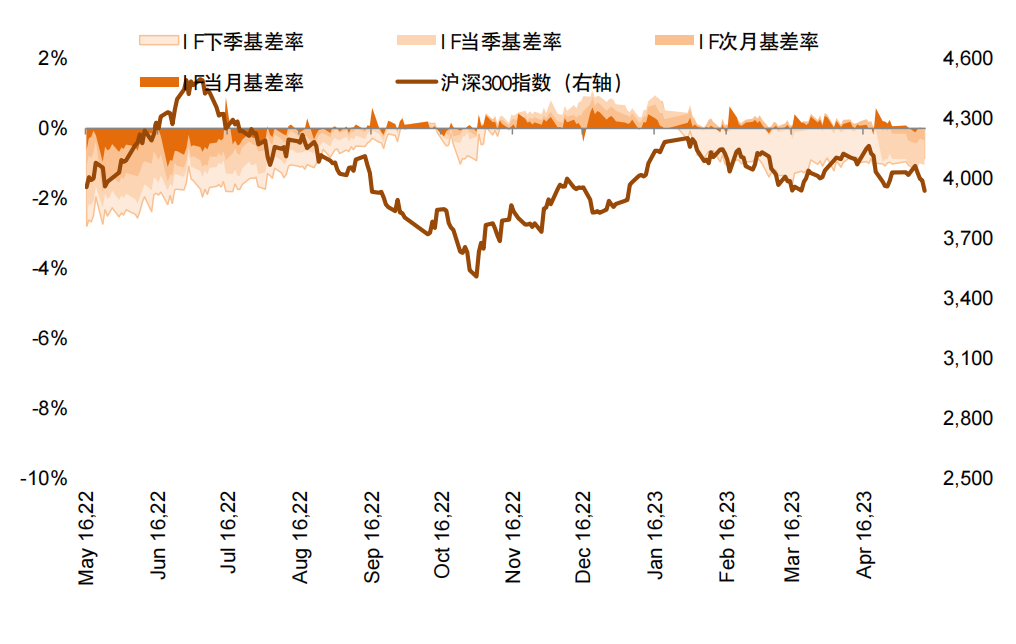

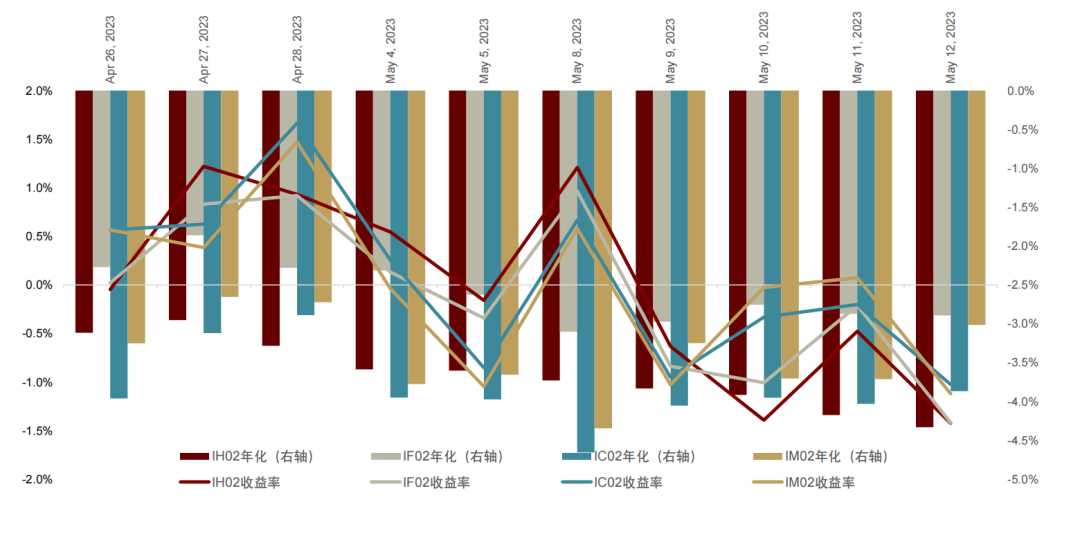

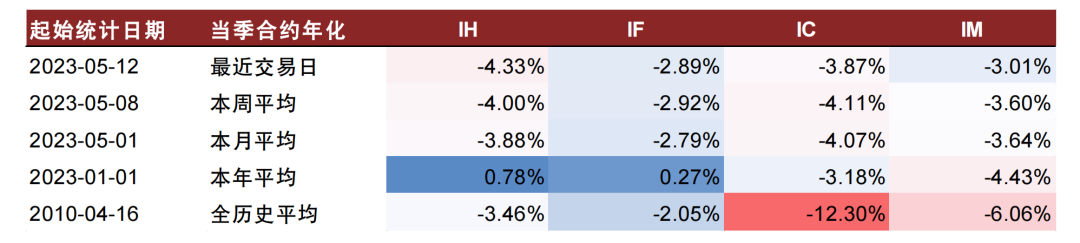

近两周 IH、IF、IC 和 IM 当季合约年化基差率主要受分红影响:IH、IF、IC 和 IM 当季合约年化基差率周五分别下降至-4.1%、-2.9%、-4.0%和-3.4%,主要受股指分红预期影响,分红调整后的年化基差率上升至 3.7%、3.1%、0.5%和-0.3%;IC 主要客户多空持仓比较上期有所上升。

图表10:近一年沪深300基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

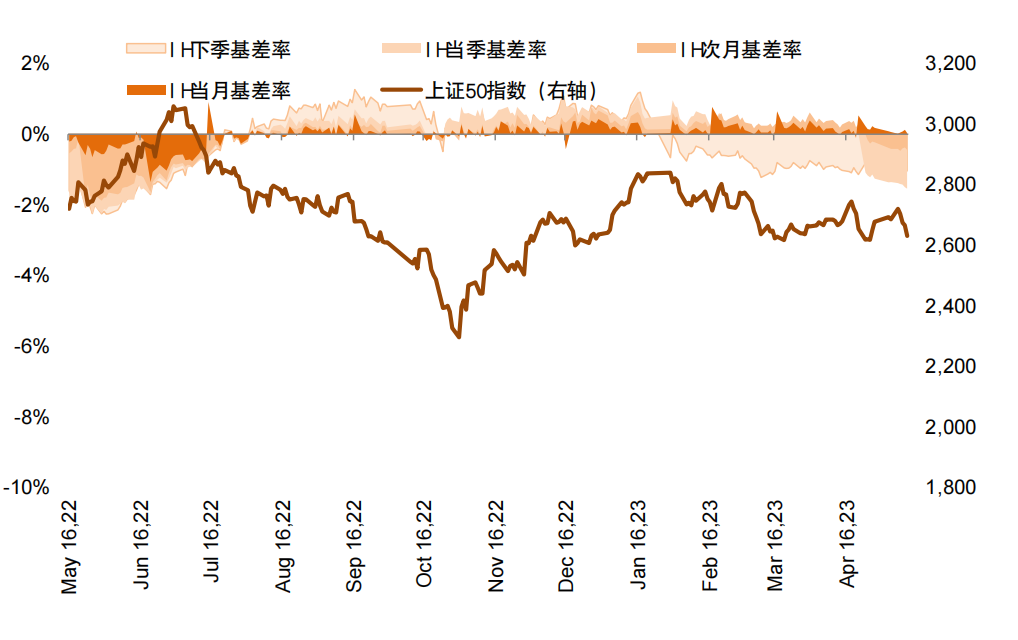

图表11:近一年上证50基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

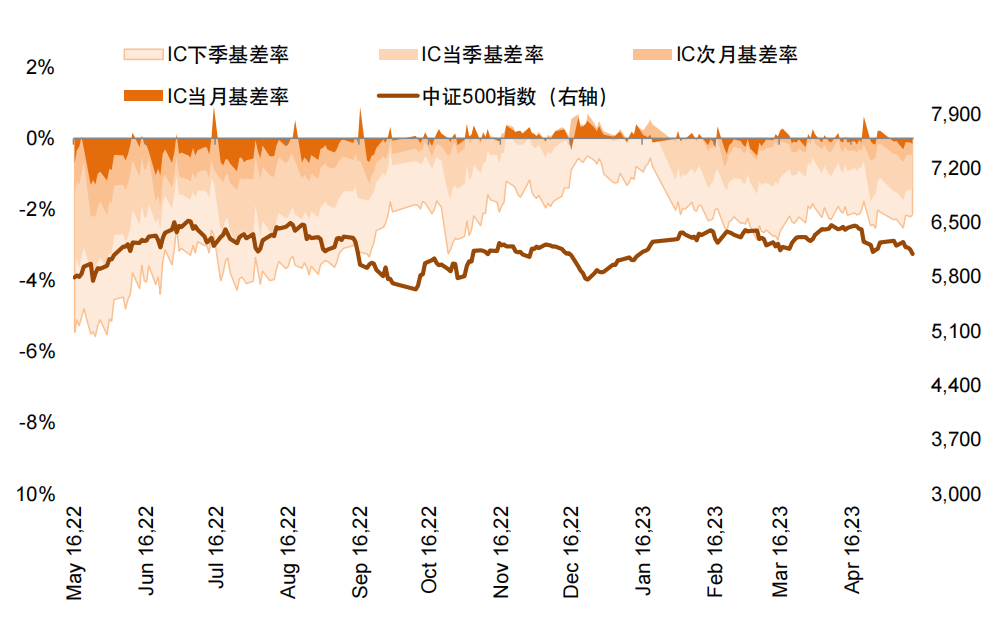

图表12:近一年中证500基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

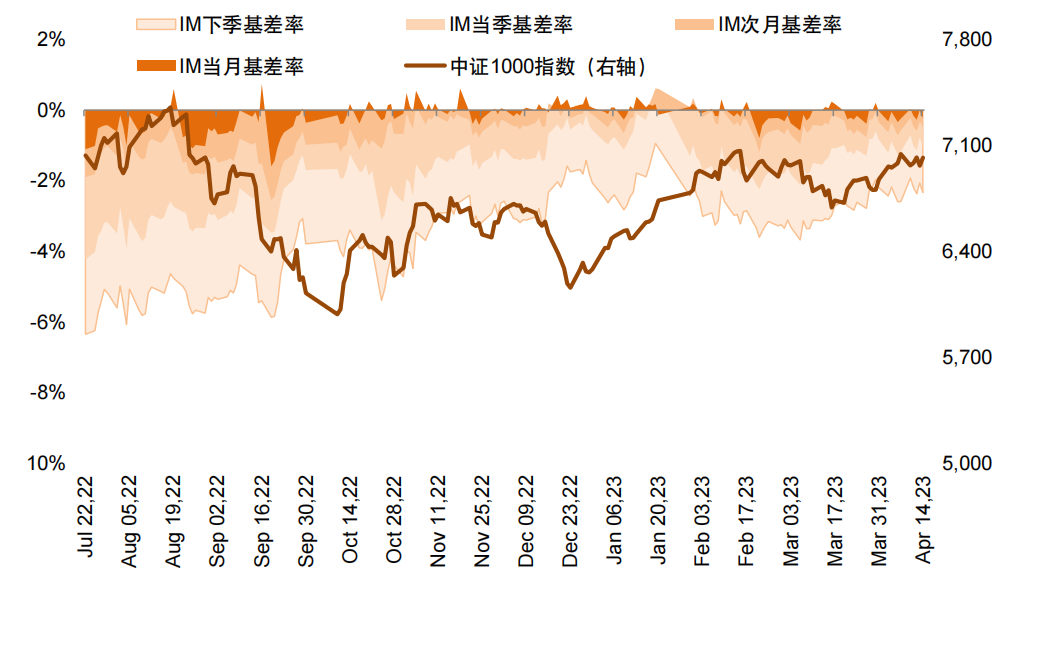

图表13:近一年中证1000基差率

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

图表14:股指期货近两周年化基差率表现

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

图表15:股指期货当季年化基差率表现统计

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

期权市场

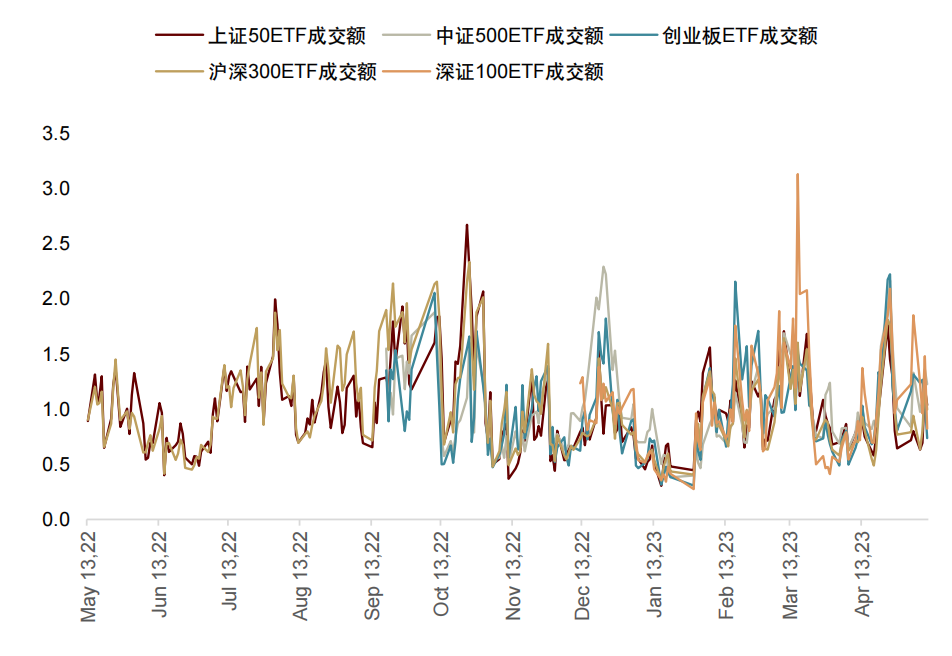

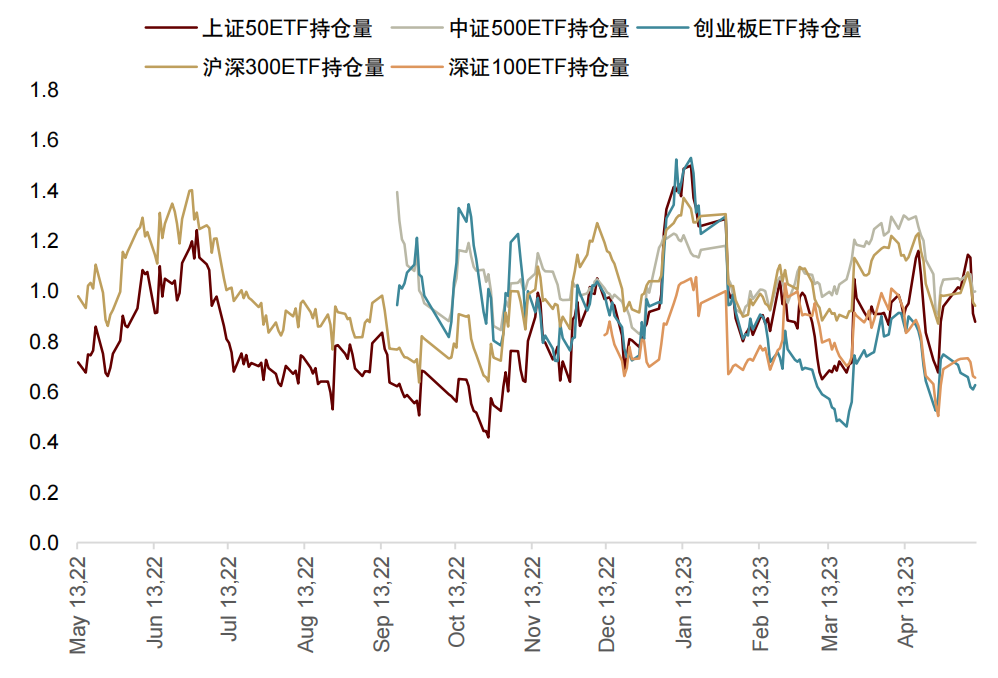

我们主要从场内期权的成交额认沽认购比和持仓量认沽认购比,以及成交额和持仓量本身来分析近期场内期权交易热度。近两周主要ETF期权成交额认沽认购比小幅下降,主要表明看跌期权热度相对上期有所减弱。

图表16:近一年主要ETF期权成交额认沽认购比

资料来源:Wind,中金公司研究部

图表17:近一年主要ETF期权持仓认沽认购比

资料来源:Wind,中金公司研究部

图表18:最近一年主要场内期权成交额

资料来源:Wind,中金公司研究部

图表19:最近一年主要场内期权持仓量

资料来源:Wind,中金公司研究部

图表20:近一年主要短期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

图表21:近一年主要长期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

衍生品策略跟踪

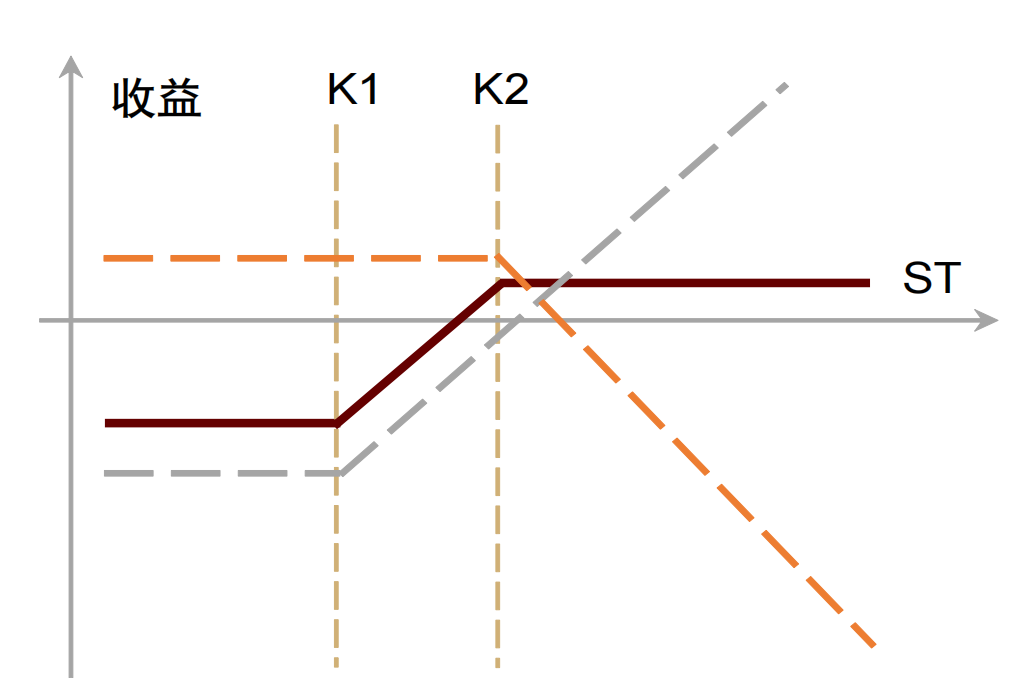

根据中金公司研究部量化及ESG组发布的《量化策略周报(26):维持看好权益资产,风格配置小盘价值》认为:“宏观因素能够一定程度支撑股市上行,未来出现回调的概率较小,机会大于风险,风格方面建议在5月份配置小盘价值风格”。因此我们建议未来两周使用长期限中证500ETF期权配置牛市价差策略以获取市场上涨收益。具体可以通过购买2023年12月到期的执行价格为6.0看涨期权,同时卖出同到期期限执行价格为6.25的看涨期权。

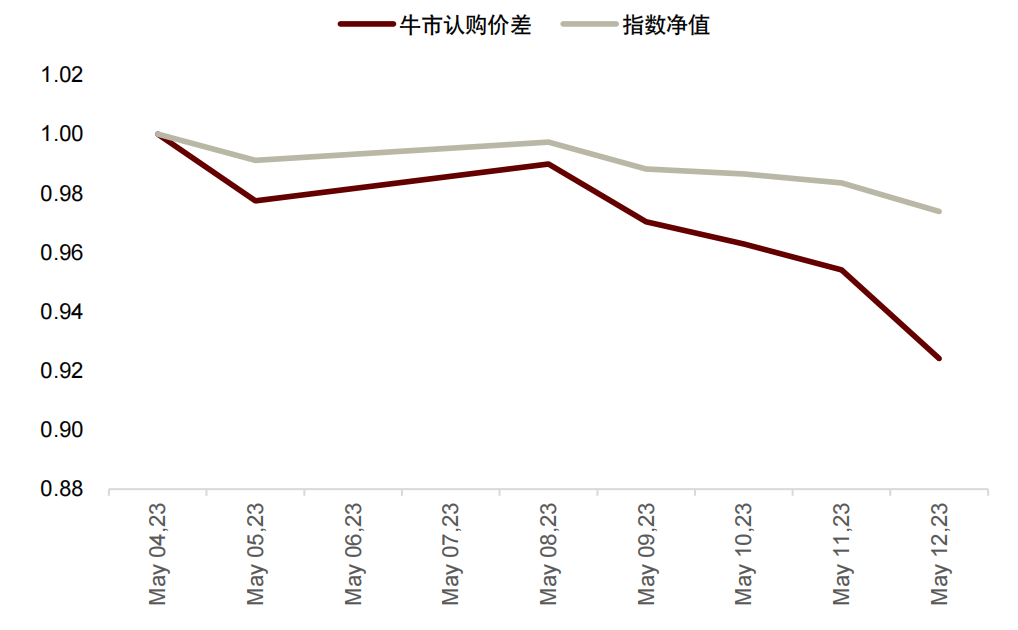

两周前我们在《衍生品双周报(4):基差率分化、牛市价差小幅超额》中建议“未来两周使用长期限中证500ETF期权配置牛市价差策略以获取市场上涨收益。具体可以通过购买2023年 12 月到期的执行价格为6.0的看涨期权,同时卖出同到期期限执行价格为6.5的看涨期权。”过去两周该策略收益率为-7.6%,中证500ETF同期收益率-2.6%(收益率从新周期开始首个交易日开始计算)。

图表22:牛市认购价差策略收益结构

资料来源:Wind,中金公司研究部;注:策略初始资金设置为期权买卖合约价值之和

图表23:过去两周中证500ETF期权牛市认购价差策略净值曲线

资料来源:Wind,中金公司研究部;注:策略初始资金设置为期权买卖合约价值之和

股指期货策略

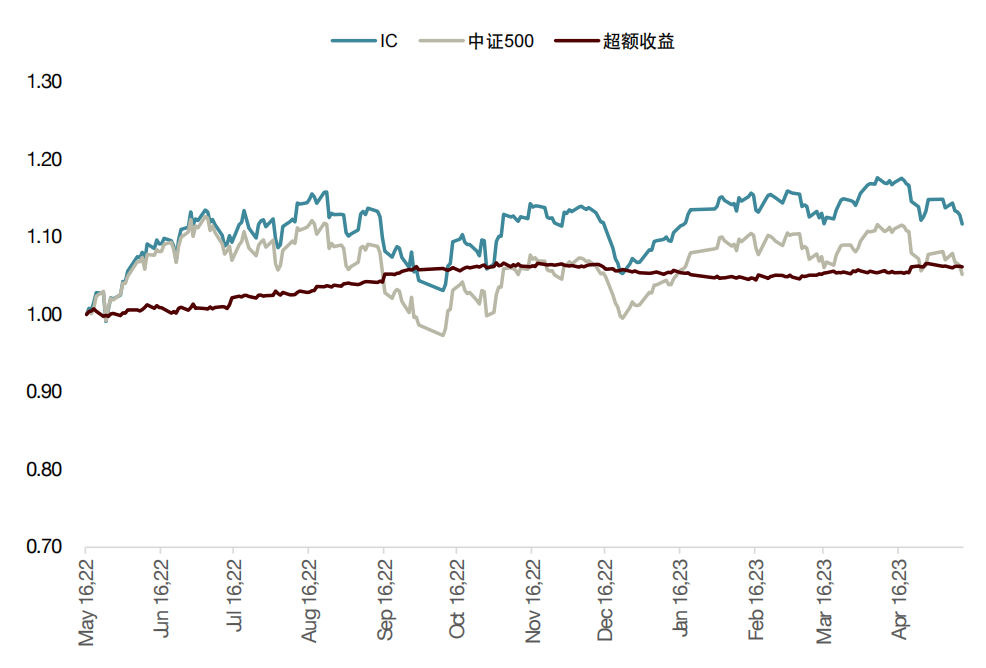

图表24:最近一年IC当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

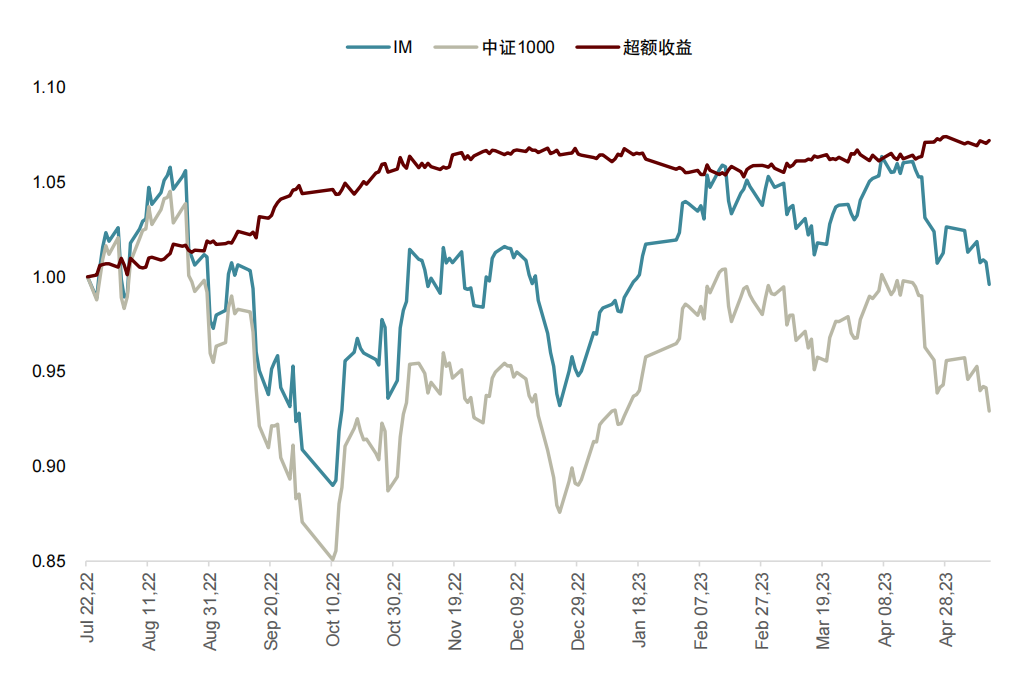

图表25:最近一年IM当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

股票期权策略

图表26: 近一年上证50ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

图表27:近一年来沪深300ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

图表28: 近一年中证500ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

图表29: 近一年中证1000指数期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

图表30: 近一年创业板ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

图表31: 近一年深证ETF期权风险管理策略表现

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

图表32:近一年各指数期权风险管理策略表现统计

资料来源:Wind,中金公司研究部;注:数据截至2023-05-12

[1] http://www.sse.com.cn/home/component/news/c/c_20230512_5721242.shtml

风险提示

本篇报告基于市场历史表现搭建预测模型,无法确保模型样本外表现。

Source

文章来源

本文摘自:2023年5月16日已经发布的《衍生品双周报(5):证监会启动科创50ETF期权上市工作简评》

联系人 郑文才 SAC 执业证书编号:S0080121120041 SFC CE Ref:BTF578

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG