【浙商金工】主题投资在什么环境下更为适用?

摘要

01

引言

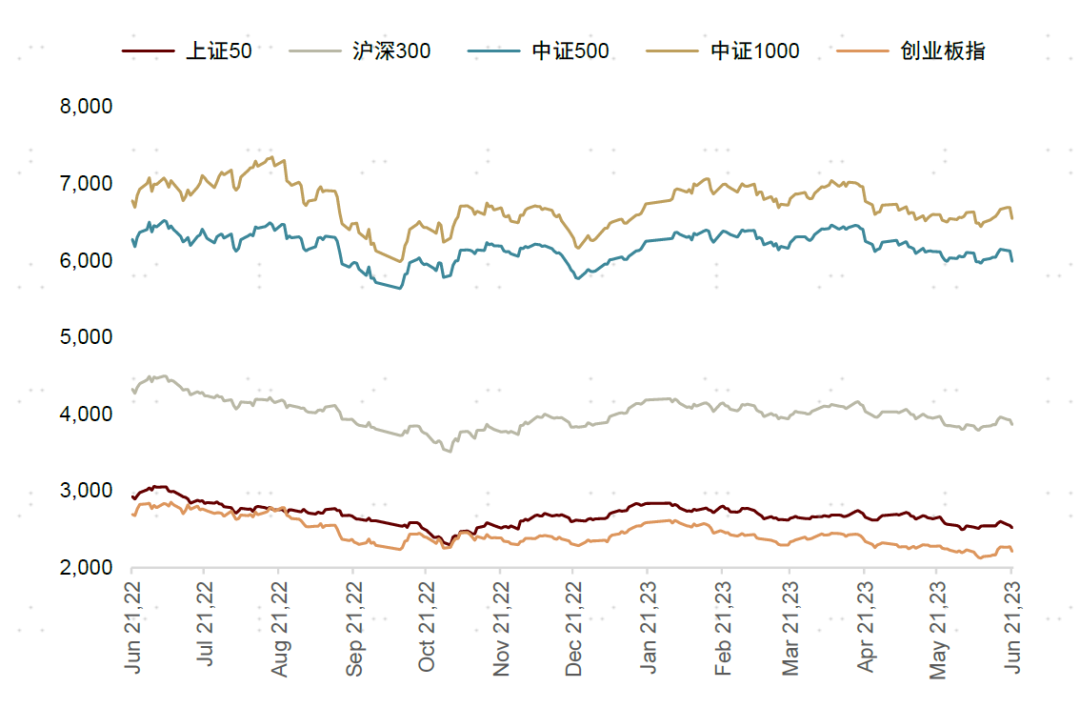

主题投资与景气投资可有机互补,增强行业配置策略表现。在2023年7月7日发布的报告《景气投资有效性为什么会阶段性下降》中,我们发现,在较为典型的景气投资有效性下降的时间段,如2015H1、2019Q1、2022Q4-2023Q1,均伴随着主题投资的明显活跃。我们分析认为,这主要是受到宏观周期的影响:当经济处于底部区域时,投资者难以基于短期景气度外推长期景气度,因此转而去关注由产业周期或政策支持所引导的长期景气预期,这就表现为景气投资有效性的下降和主题投资的活跃。由此可见,主题投资与景气投资所适应的宏观环境往往互补,若将二者结合,则有望改进行业配置策略表现。

主题投资方法论较为直接,我们仅需定位热门主题概念,并进行相应配置。因此,下文主要包括三大部分:第一,初始主题池的确定;第二,热门主题的定位;第三,基于筛选结果构建主题投资策略。

02

初始主题池筛选

考虑到最新主题概念的定期更新及与底层股票标的映射的便捷性,我们将Wind概念指数对应的主题概念作为初始主题池,在其中做以下三步筛选:

1、剔除类似“银行精选指数”、“中信证券金股指数”的概念指数,我们认为这类指数更应被定义为策略指数而非主题指数。

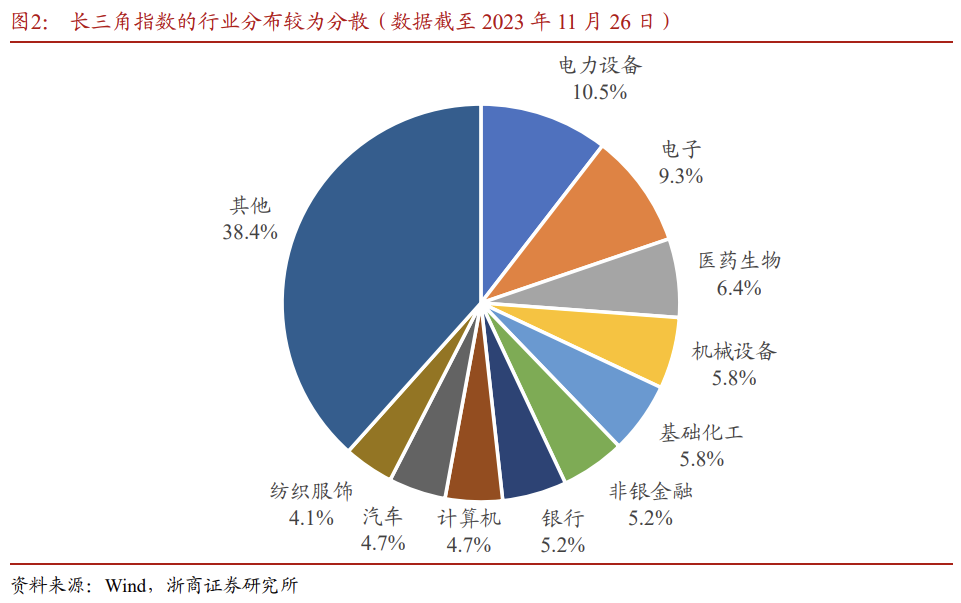

2、由于本文的最终目的是基于热门主题给出行业配置建议,因此我们要求主题指数的行业分布要相对集中(指数发布日的前三大行业权重之和大于70%),对于“长三角指数”等并不指向某几个具体行业的指数而言,我们予以剔除。

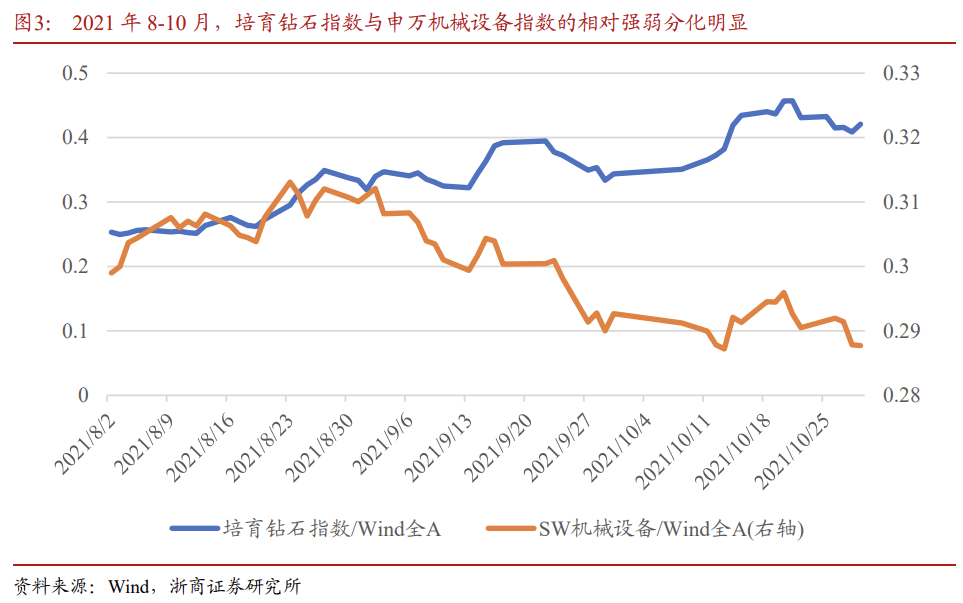

3、若一个主题的标的覆盖面不够广,那么即便主题自身能够走强,也很难带动形成行业级别行情。例如,对于培育钻石指数,截至2023年11月26日,其仅有7只成分股,权重有近70%集中在机械设备行业。虽然培育钻石指数在2021年8-10月期间明显走强,但同期机械设备指数则大幅跑输Wind全A。因此,我们要求主题指数的成分股个数需大于10只,同时在指数发布日前相对于Wind全A的历史最大成交额占比要大于1%,以剔除部分覆盖面过窄的主题。

经过以上三步筛选后,我们共计得到359个概念主题指数,用于后文进一步的分析。其中,2013年12月之前发布的主题指数数量很少,因此,我们的回测及统计均由2014年1月开始。

03

基于主题投资的行业配置策略

基于百度指数定位热门主题

在完成初始主题池的筛选后,更为重要的问题是,应如何判断主题概念的热门程度?

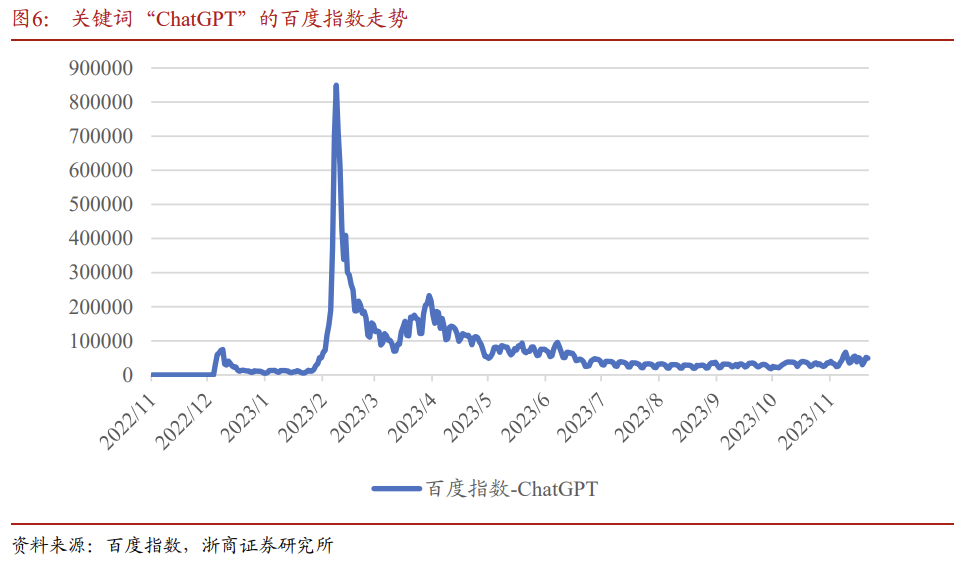

一个较为直观的想法是,可以利用主题指数近期量价表现来进行热门主题的定位。例如,认为过去20个交易日上涨幅度较大的主题指数,对应了短期的市场热点所在。但是,量价数据的稳定性天然较弱,即便是2023上半年AI的大级别行情,也不是一蹴而就的。可以发现,在2023年4-5月ChatGPT指数震荡调整期间,指数过去20日涨跌幅在全部概念指数中的分位数迅速降低。但实际上,这段时间的市场热点仍在此处,仅依赖量价数据将无法持续准确定位热门主题。

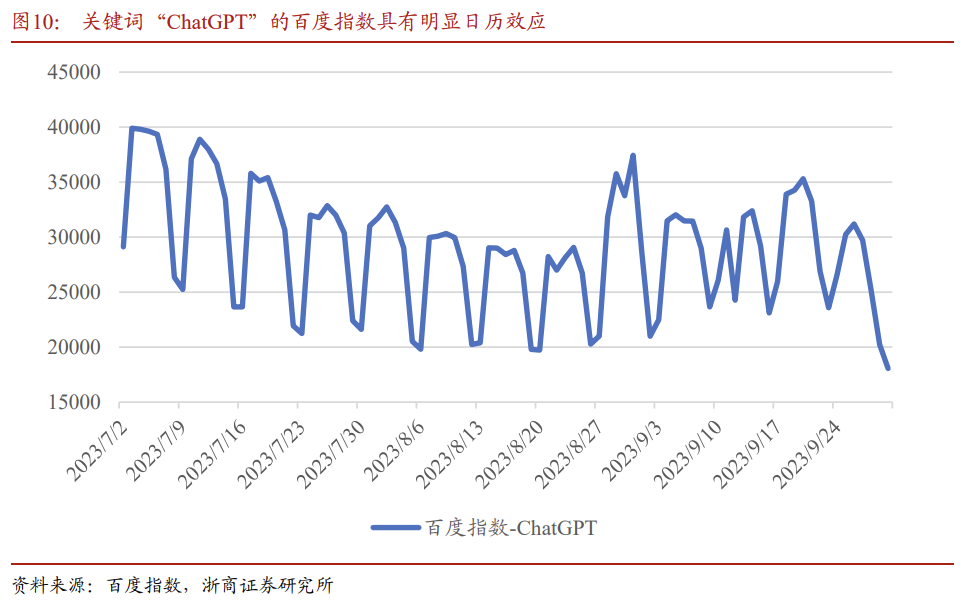

百度搜索指数可以作为主题热度的一个较好代理指标。百度搜索指数(后续简称为百度指数)根据用户在百度的搜索量计算得到,可以较好反映某一关键词在社会中的热点程度。同样以ChatGPT为例,这一概念提出后,其百度指数在2022年12月有了第一波提升,后续在2023年2月达到了搜索热度的最高峰,至2023年6月后其热度维持在一个相对稳定的水平。可见,百度指数的变化与我们对ChatGPT主题热度变动的主观认知较为相符,可帮助我们实现热门主题的筛选。

但是,百度指数的绝对值并不宜作为主题概念热度横向对比的直接指标:

一方面,不同主题的受众人数不同,百度指数反映的是全社会的搜索热度,而资本市场关注热度可能与之存在差异。例如,关键词“苹果”对应的百度指数过去十年始终处于非常高的水平,2014年以来有87%的天数位于我们考察的全部主题关键词的热度第一。但是,这并不意味着资本市场始终对苹果产业链维持极高的关注度。

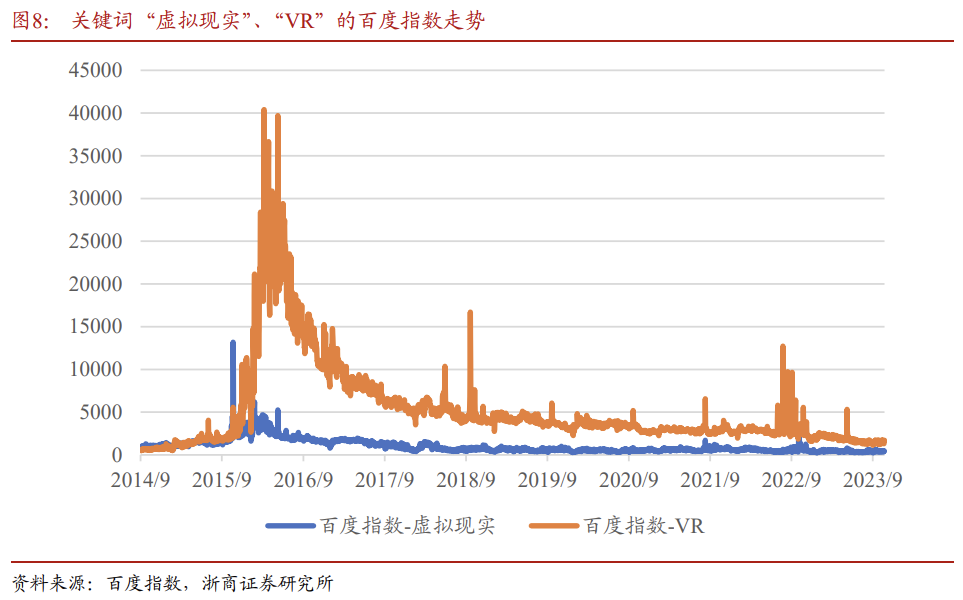

另一方面,由于同一主题概念可能具有不同的表达形式,这意味着即便两个概念的受众人数相当,但选用关键词的不同,也可能导致最终结果的差异。例如,“虚拟现实”与“VR”是同一概念,二者虽然长期走势较为一致,相关系数近0.7,但百度指数量级差异较为明显。这意味着,不同的关键词选取也会对我们直接横向对比不同主题的热度造成影响。

基于上述观察,我们考虑通过两步法筛选热门主题:

1、将百度指数及成交额均处于前30%的主题作为热门主题备选池。虽然百度指数的绝对值水平与资本市场关注度之间可能存在差异,但热门主题的搜索热度一定不会过低。另外,考虑到主题指数需有较大的覆盖面才可能能够形成行业级别行情,我们将成交额水平也作为初步筛选的一个重要维度。最终,我们在每个调仓日,选取过去一个月的百度指数中位数及成交额中位数都处于全部主题前30%的主题指数,作为热门主题备选池。

2、将“热度提升倍数”作为主题热门程度的代理指标。百度指数在主题间难以直接横向比较,因此我们考虑先做一次时序处理,判断近期主题搜索热度相较以往是否明显上了一个台阶。具体来说,我们在每个调仓日,计算“过去一个月的百度指数中位数/(过去一年的百度指数中位数+500)”,作为热度提升倍数指标,该指标代表了近期主题搜索热度的变动幅度,可以作为主题近期热门程度的一个较好代理。随后,我们选取该指标排名前10的主题,作为我们最终筛选得到的热门主题。

其中,第二步的指标计算中,之所以要在分母上加上500,是考虑到对于新概念而言,其过去一年的百度指数序列可能有很多0值,这会导致中位数为0,而500基本是全部主题概念搜索热度中位数的时序平均。同时,这样也可规避部分搜索热度较低概念的短期异常波动对结果的扰动。

另外,考虑到百度指数本身存在比较明显的日历效应,周末期间搜索量往往均会明显降低,因此我们先对指数做一次7日移动平均处理后,再进行上述操作。

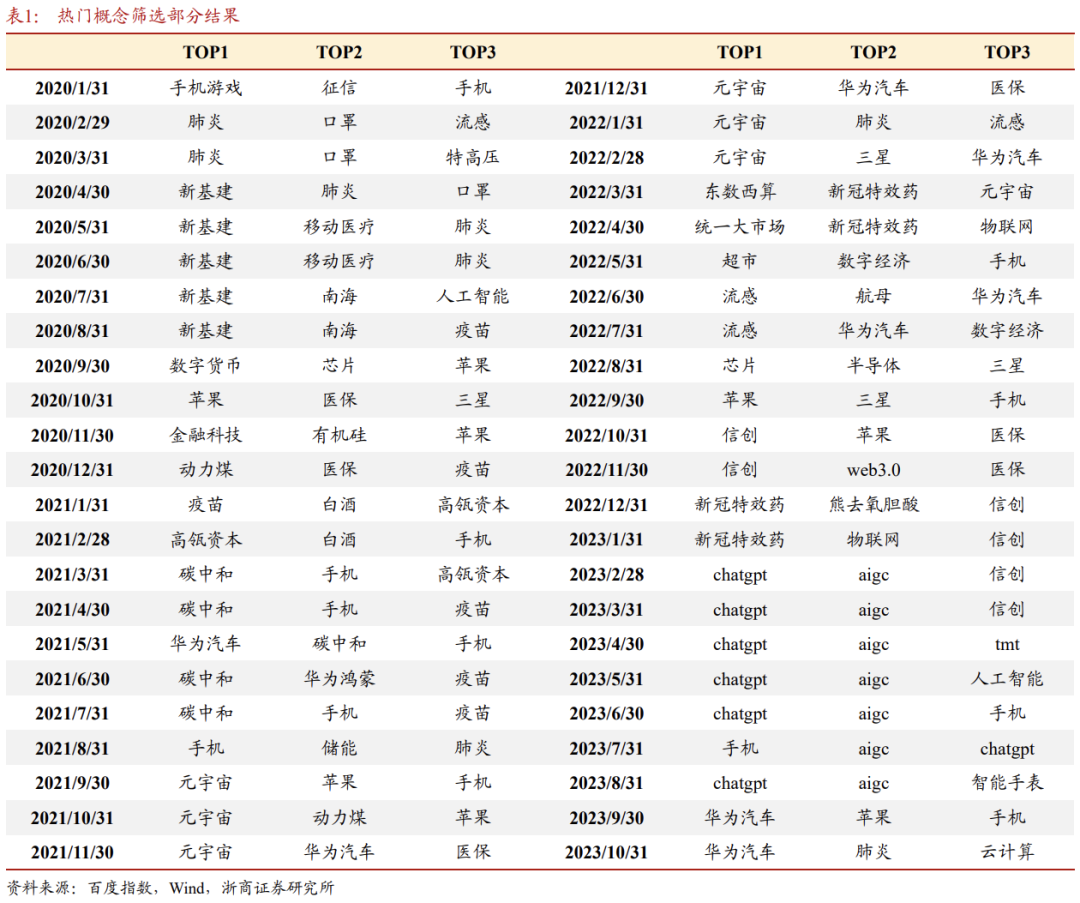

在这一筛选流程下,我们最终得到的热门主题概念的部分结果如表1所示。可见,筛选结果与当期实际热点话题较为匹配,基本达成了热门主题筛选的目标。

基于主题投资的行业配置策略构建

上文中,我们已经实现了热门主题概念的自动化筛选,基于这一结果,我们就可以构建一个简单的行业配置策略:

每月月末时,筛选得到当前最热门的10个主题概念,根据主题指数的成分股信息,汇总得到10个主题指数整体的申万行业分布情况,取行业权重最大的5个行业等权配置,得到最终的行业配置策略。其中,考虑双边千三的交易费用。

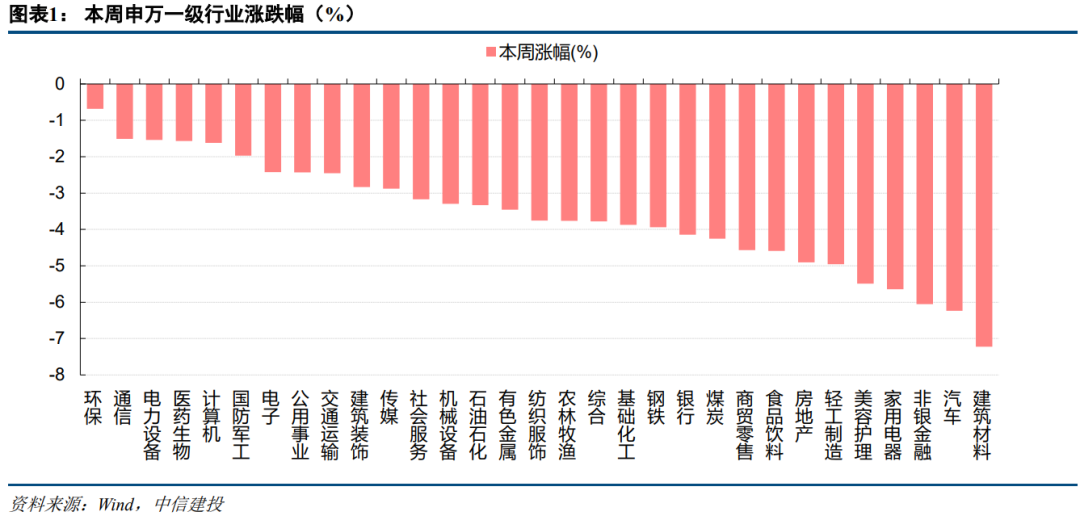

从主题投资视角出发,超额收益表现波动较大。如下图所示,我们基于主题投资理念构建的行业配置策略,在2014.2-2023.11的回测区间内,整体相较Wind全A表现相对较弱。从相对净值可见,策略表现更多呈现出周期性,在2015、2019Q1、2020Q1、2021Q2-Q3、2023H1表现明显较优,其余时间段内的表现则不甚理想。

那么,主题投资方法为何会呈现出阶段性大幅走强的特征?这一方法是否存在着较为明确的适用环境?下文中,我们将针对这一问题做进一步深入分析。

04

主题投资策略的适用环境

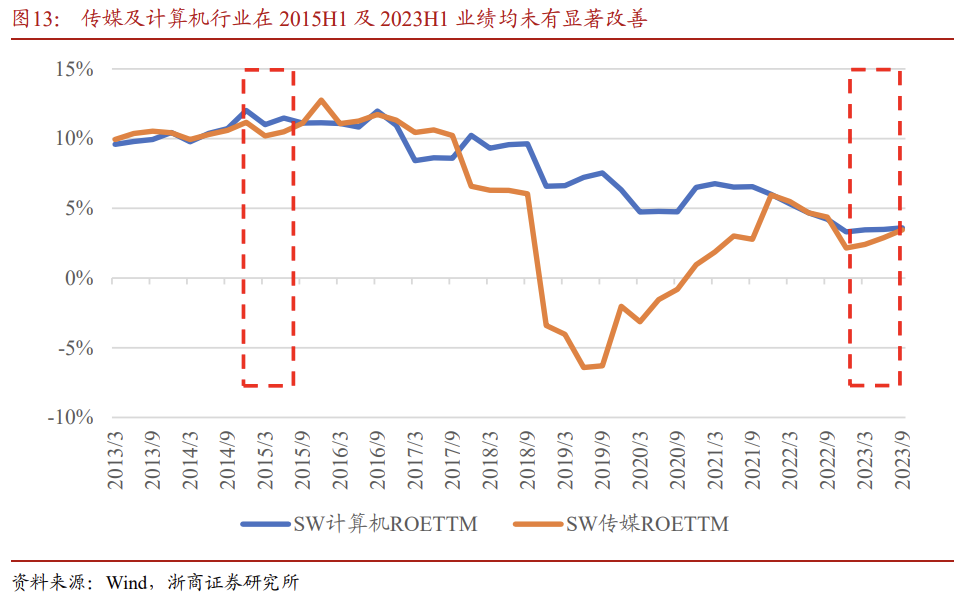

主题投资往往关注的是远期业绩预期,而非短期的业绩兑现情况。主题投资或涉及新兴产业概念,或与政策顶层设计有关,往往关注的是远期业绩预期而非短期的业绩兑现情况。例如,在2015H1(互联网+、网络游戏)及2023H1(ChatGPT)两轮最为典型的主题投资占优时间段,涉及的传媒及计算机行业的即期业绩表现均未有明显改善。

但是,多数情况下,市场更加关注短期业绩表现。我们计算了申万一级行业的ROETTM环比与当季涨跌幅之间的秩相关系数,可见,2005年以来,在76%的时间里,二者间的相关系数均为正。这意味着,多数情况下,市场均较为关注行业的短期业绩表现,也即“景气投资”更为有效。也正因如此,投资逻辑与景气投资恰好相反的主题投资策略,长期来看呈现跑输基准的趋势。

主题投资的内在逻辑特性决定了,其性价比最高的阶段,集中在行业业绩预期不明朗的阶段。市场关注行业短期业绩表现,其隐含逻辑是,行业短期的业绩方向在未来一段时间的趋势能够延续,这样当下持有才能够在未来获取景气上行带来的收益。但是,若当前行业业绩预期不甚明朗,市场无法基于当期业绩对行业未来一段时间的业绩方向形成明确预期,那么短期业绩表现在投资者决策中所占的权重将相应降低,更多表现为主题投资的活跃。而若行业业绩趋势性较强,那么短期无法兑现业绩的主题投资的性价比就相对偏弱,更多表现为景气投资的强势。

此外,利率水平逻辑上对主题投资策略的有效性亦存在重要影响。由于主题投资关注的是远期业绩,因此折现率是其定价的一个重要因素,当货币政策宽松、利率下降时,逻辑上更有利于主题投资表现。

宏观周期模型中的衰退后期阶段,经济往往处于底部区间,且货币政策往往较为宽松,从而容易带来主题投资的活跃。在2023年7月2日发布的报告《宏观量化:周期划分与识别》中,我们将宏观经济周期划分为复苏、过热、(类)滞涨、衰退前期、衰退后期几个阶段,其中,衰退后期往往对应着经济的底部区域,且此时货币财政政策往往较为宽松,利于主题投资策略的表现。由图15可见,主题投资策略的强势期基本均集中在宏观周期模型所划分的衰退后期阶段,仅有2021Q2-Q3例外。2021Q2-Q3期间,热门主题(碳中和、手机、锂电池等)与短期景气方向相重合,从而呈现出景气投资与主题投资的配置方向一致,同时有效的情况。

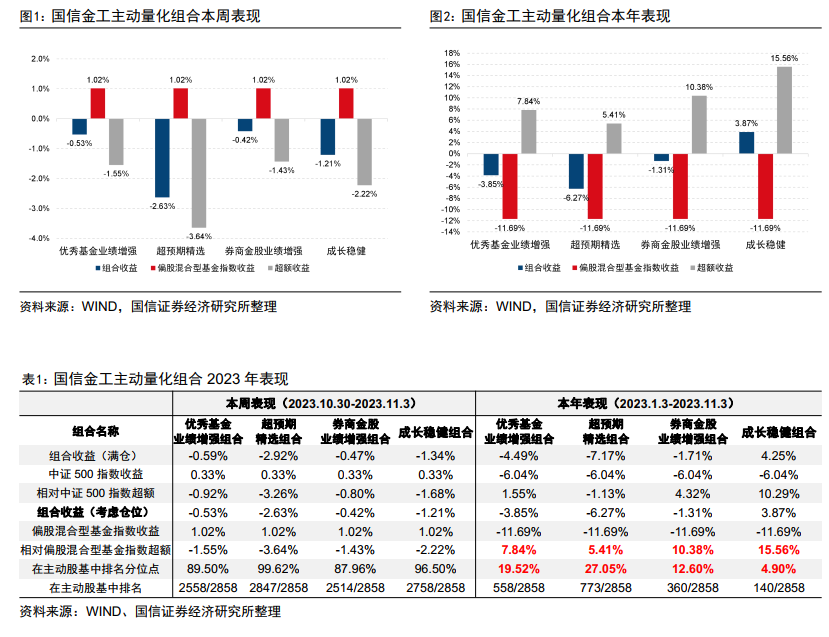

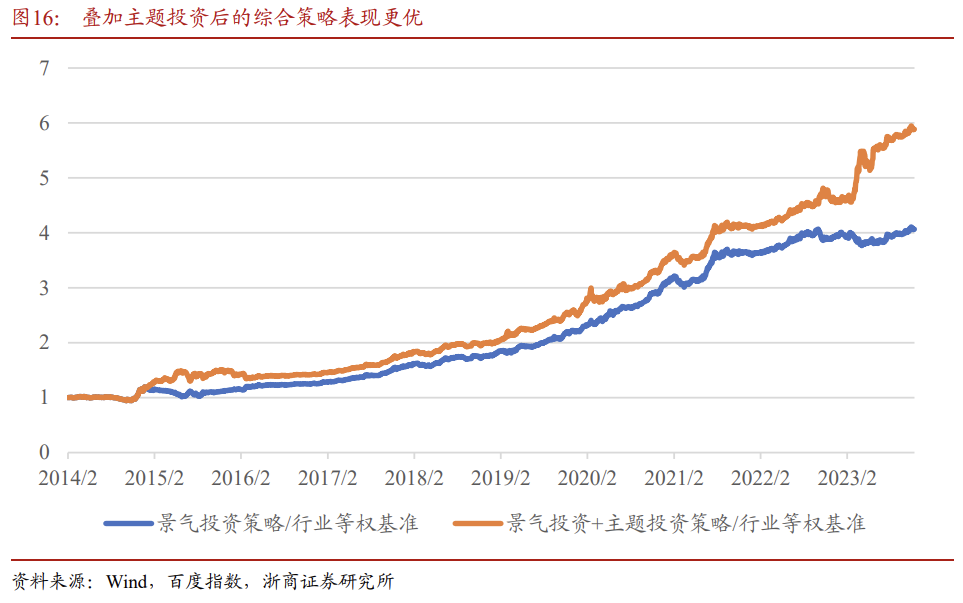

将景气投资与主题投资有机结合,超额收益表现更优。在2023年7月7日外发报告《景气投资有效性为什么会阶段性下降》中,我们提到,在宏观周期模型划分的衰退后期阶段,景气投资策略的有效性往往会有明显下降。而在本文中,我们则发现,这一阶段下,主题投资的有效性往往会有明显提升。因此,我们实际上可以基于宏观周期判断,将两类策略进行有机结合:当宏观周期模型判断当前处于衰退后期时,采用主题投资策略给出的行业配置建议,其他情况下均采用景气投资策略给出的行业配置建议。由图16可见,通过宏观状态判断叠加主题投资策略后,综合策略的超额收益表现明显更优,回测期间总收益由纯景气投资策略的661%提升至综合策略的1001%。

其中,由于我们的景气投资策略底层以ETF作为投资标的,在主题投资策略中,我们也将投资标的由申万行业指数替换为对应ETF,若部分行业尚无对应ETF,则暂时以申万行业指数进行替代。

05

一些其他讨论

主题投资策略的行业分布

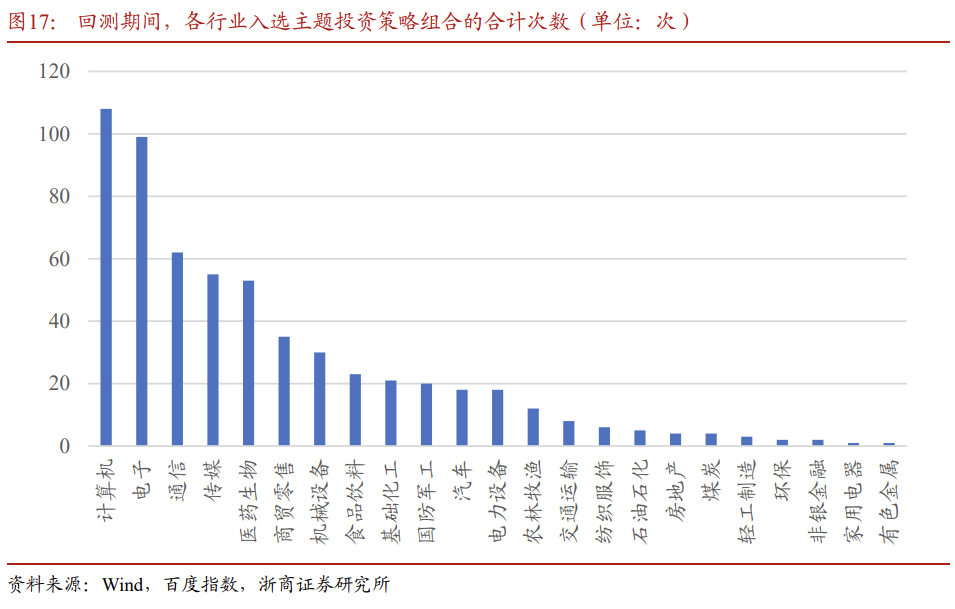

主题投资策略所对应的行业以TMT为主。在2014.2-2023.11合计118个月的回测期间内,入选最终行业组合的以TMT行业为主,其中计算机入选多达108次。可见,主题投资策略具有鲜明的成长属性特征。

调仓频率

将调仓频率升为周频,并不能提升策略表现。由于我们做热门主题筛选时使用到的百度指数及成交额数据均为日频,实际上调仓频率可以提升至周频,以对热门主题的变动做出更及时的反应。但是,我们测试后发现,提升频率后策略相对净值整体走势基本一致,且月频调仓的效果要相对更优,这主要是受到交易费用的影响(周频调仓年化单边换手率610%,月频285%)。

06

总结

利用百度指数实现热门主题筛选。百度指数根据用户在百度的搜索量计算得到,可以较好反映某一关键词在社会中的热点程度。我们根据各主题概念的百度指数及成交额大小进行主题池初筛,并通过热度提升倍数指标定量刻画各主题相对热度情况,实现热门主题的筛选。

主题投资策略长周期跑输,阶段性强势。我们基于筛选得到的热门主题构建行业配置策略,发现主题投资策略长周期来看相较Wind全A表现相对较弱,但在2015、2019Q1、2020Q1、2021Q2-Q3、2023H1期间表现较优,在特定环境下表现突出。

主题投资往往关注的是远期业绩预期,这意味着其强势期往往集中在行业短期业绩预期不明朗的阶段。主题投资或涉及新兴产业概念,或与政策顶层设计有关,往往关注的是远期业绩预期而非短期的业绩兑现情况。这就意味着,若当前行业业绩预期不甚明朗,市场无法基于当期业绩对行业未来一段时间的业绩方向形成明确预期,那么短期业绩表现在投资者决策中所占的权重将相应降低,更多表现为主题投资的活跃。而若行业业绩趋势性较强,那么短期无法兑现业绩的主题投资的性价比就相对偏弱,更多表现为景气投资的强势。此外,由于主题投资关注的是远期业绩,因此折现率是其定价的一个重要因素,当货币政策宽松、利率下降时,逻辑上更有利于主题投资表现。

宏观周期模型中的衰退后期阶段,经济往往处于底部区间,且货币政策往往较为宽松,从而容易带来主题投资的活跃。在2023年7月2日发布的报告《宏观量化:周期划分与识别》中,我们将宏观经济周期划分为复苏、过热、(类)滞涨、衰退前期、衰退后期几个阶段,其中,衰退后期往往对应着经济的底部区域,且此时货币财政政策往往较为宽松,利于主题投资策略的表现。回测发现,主题投资策略的强势期基本均集中在宏观周期模型所划分的衰退后期阶段。

将景气投资与主题投资有机结合,策略超额收益表现更优。在2023年7月7日外发报告《景气投资有效性为什么会阶段性下降》中,我们提到,在宏观周期模型划分的衰退后期阶段,景气投资策略的有效性往往会有明显下降。而在本文中,我们则发现,这一阶段下,主题投资的有效性往往会有明显提升。通过宏观状态判断结合景气投资与主题投资策略后,综合策略的超额收益表现更优,回测期间总收益由纯景气投资策略的661%提升至综合策略的1001%。

07

风险提示

1、本文结论通过历史数据归纳总结得到,历史不代表未来,样本外存在失效风险。

2、若宏观指标发生剧烈波动,则可能导致宏观周期模型判断错误。

3、宏观周期模型中所指“滞涨”、“衰退”等经济阶段仅为模型基于一定规则划分的结果,并不指代实际经济状态。

报告作者:

陈奥林 从业证书编号 S1230523040002

徐浩天 从业证书编号 S1230523090002

详细报告请查看20231211发布的浙商证券金融工程深度报告《主题投资在什么环境下更为适用?》

法律声明:

本公众号为浙商证券金工团队设立。本公众号不是浙商证券金工团队研究报告的发布平台,所载的资料均摘自浙商证券研究所已发布的研究报告或对报告的后续解读,内容仅供浙商证券研究所客户参考使用,其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,使用本公众号内容应当寻求专业投资顾问的指导和解读,浙商证券不因任何订阅本公众号的行为而视其为浙商证券的客户。

本公众号所载的资料摘自浙商证券研究所已发布的研究报告的部分内容和观点,或对已经发布报告的后续解读。订阅者如因摘编、缺乏相关解读等原因引起理解上歧义的,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据浙商证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以浙商证券正式发布的研究报告为准。

本公众号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,浙商证券及相关研究团队不就本公众号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本公众号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,浙商证券及相关研究团队不对任何人因使用本公众号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

浙商证券及相关内容提供方保留对本公众号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本公众号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“浙商证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

廉洁从业申明:

我司及业务合作方在开展证券业务及相关活动中,应恪守国家法律法规和廉洁自律的规定,遵守相关行业准则,遵守社会公德、商业道德、职业道德和行为规范,公平竞争,合规经营,忠实勤勉,诚实守信,不直接或者间接向他人输送不正当利益或者谋取不正当利益。

本篇文章来源于微信公众号: Allin君行