【华安金工】20和21世纪风格因子表现的趋势和周期——“学海拾珠”系列之一百二十七

►主要观点

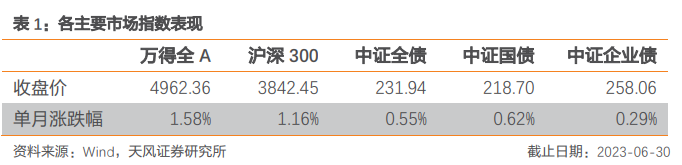

本篇是“学海拾珠”系列第一百二十七篇,本文利用HP过滤、频谱分析和马尔科夫链模型对风格因子进行了研究。研究发现, 2001年前后,因子的趋势和周期特征发生了显著的变化。价值因子在21世纪表现较弱,并在2017~2022年发生了有史以来最严重的回撤。动量因子的表现在2001年之后呈现出下降趋势,但质量和市值因子却呈上升趋势。低波动组合在21世纪仍然可以起到降低风险的作用,但该因子在低回报机制下的持续时间略长。回到国内市场,风格研判一直是投资者关注的话题,可以借鉴本文的研究工具(HP滤波、状态转换模型)对风格因子的趋势和周期进行拆解,从而帮助投资者更深入地理解风格溢价波动的特征,有助于做出决策。

各风格因子的表现在20世纪和21世纪并不一致

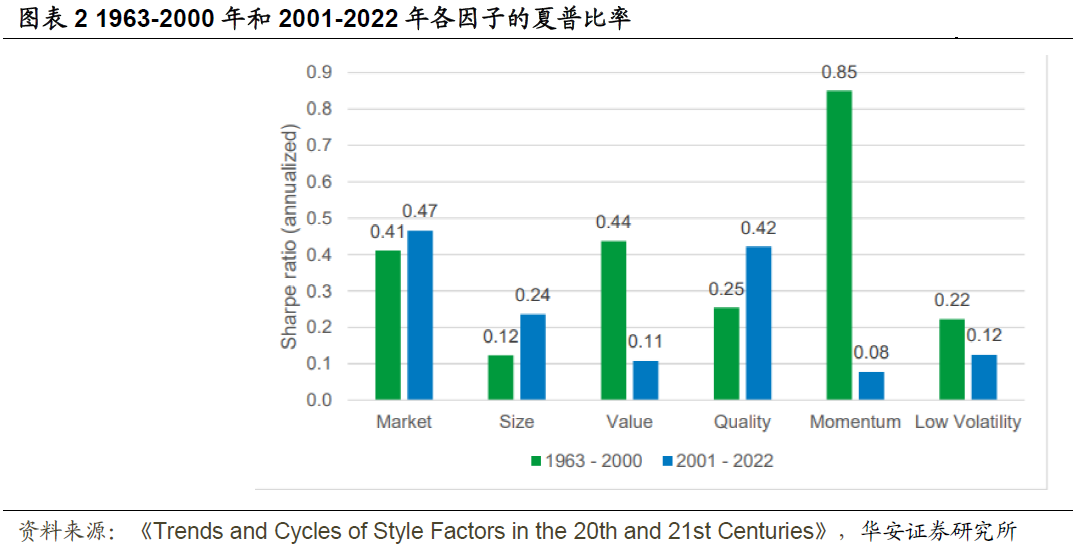

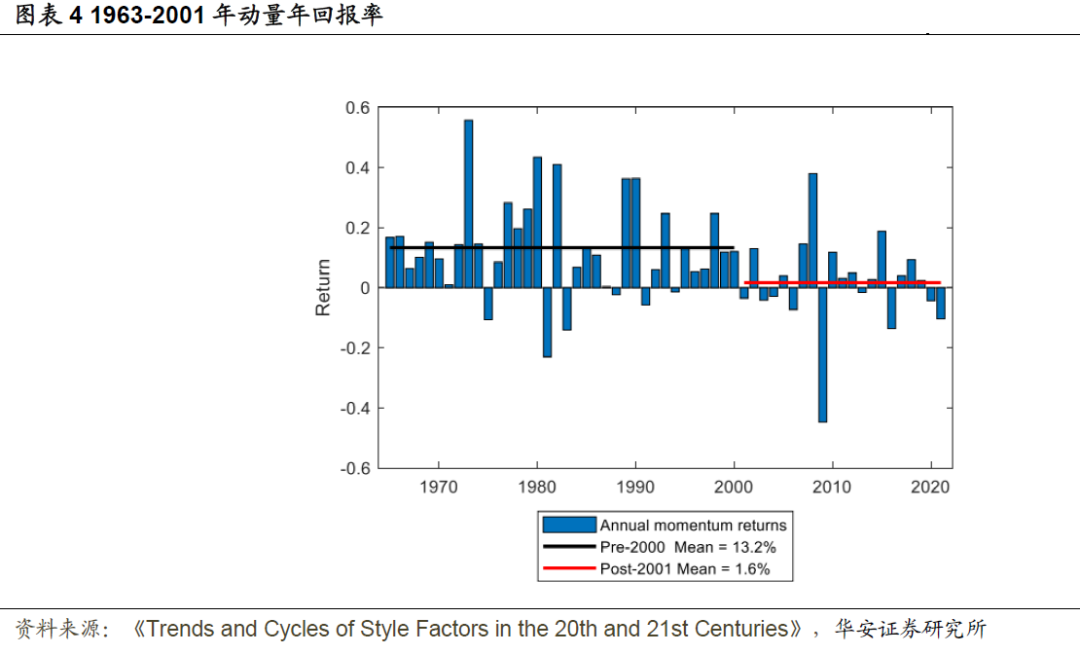

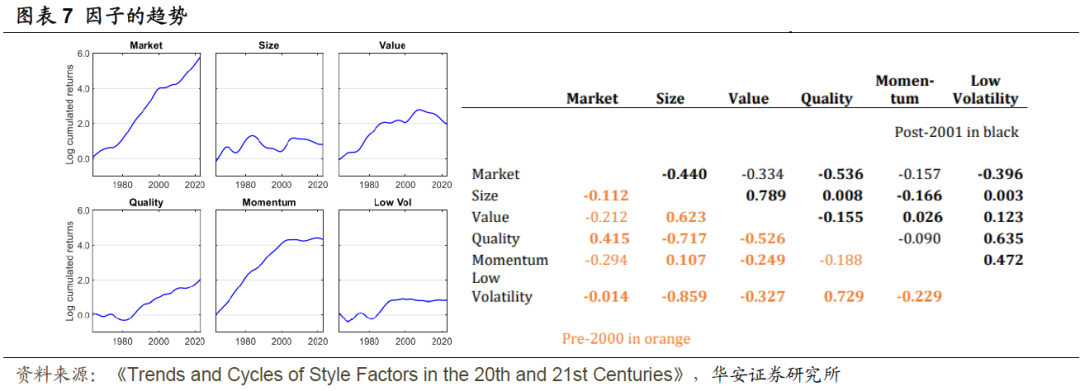

在2000年以前的样本中,动量和价值因子的表现较为强劲,但在2001年以后的样本中,却呈现出严重的下降趋势。市值和低波动性因子在20世纪和21世纪变化并不明显,回报率较低。质量和市场因子在全样本中总体处于上升趋势。

各个风格因子的趋势成分变化较大,但周期成分变化较小

价值和动量的趋势成分发生了显著变化,在2000年以前表现出强烈的向上倾斜,但在2000年以后,价值因子是倒U型,而动量的趋势线较平坦。市场因子的趋势呈现出强劲的上升趋势。市值因子的趋势在20世纪是向下倾斜的,但在20世纪初呈现上升趋势。质量因子的趋势在1980年之前有一个向下倾斜的趋势,而之后呈现出上升趋势。低波动率的趋势在1963年~1981年摇摆不定,此后出现一个积极向上的趋势。

各个风格因子在牛市和熊市的持续时间总体呈现出增加趋势

2000年之前和2001年之后,市场因子在熊市的持续时间都是1年,动量因子在熊市的持续时间约为0.5年。相比之下,市值、价值和低波动因子在熊市的持续时间增加:规模从3.1年增加到了5.6年,价值因子增加了近1年,从4.7年增加到5.6年,低波动率从0.5年增加到1.1年。

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

01

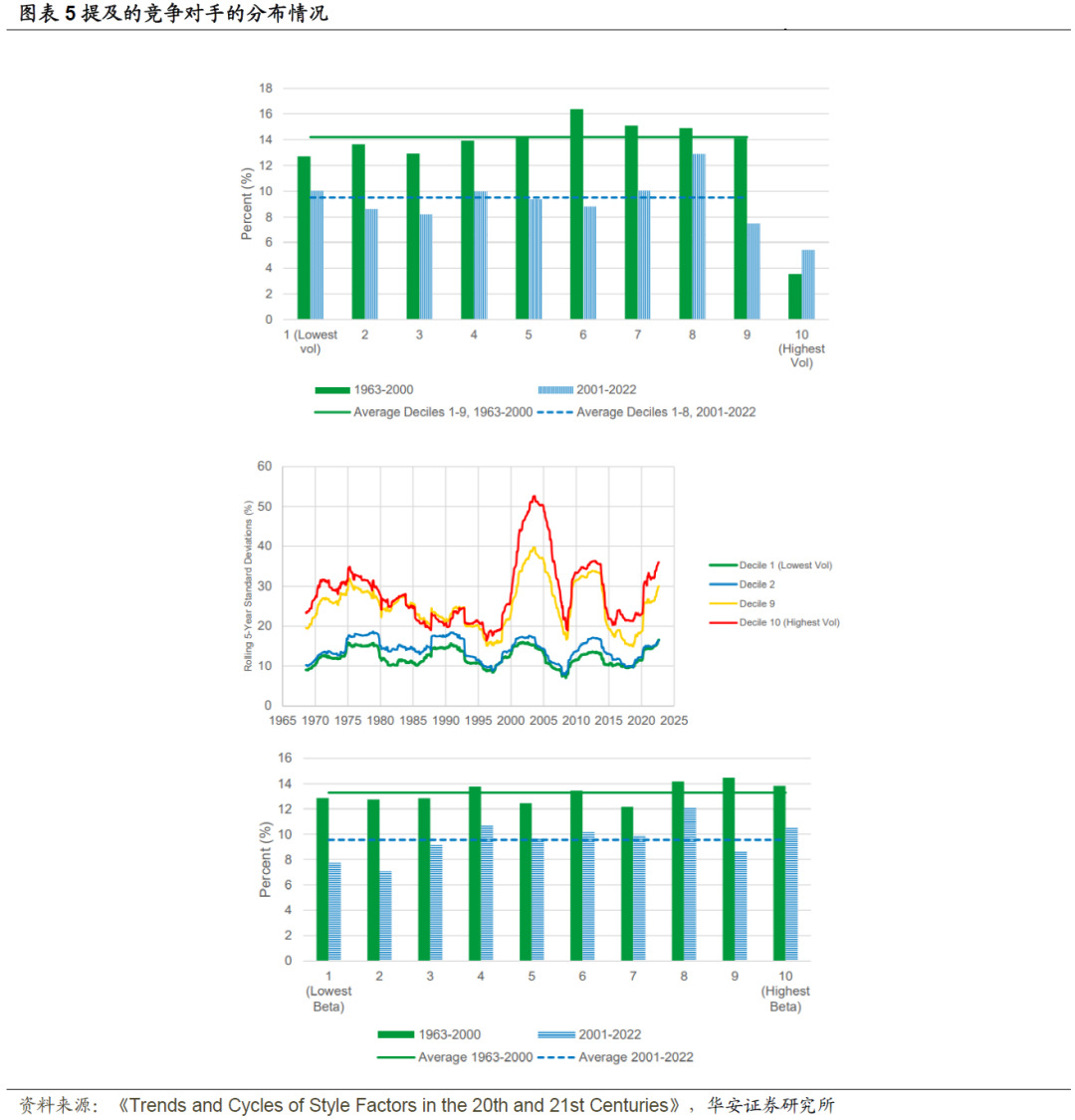

风格因子(价值、规模、质量、动量和低波动性)受到长期和短期风格变化的影响。长期趋势的变化可以从规模效应中看出,在Banz(1981)首次发表后不久,规模效应就开始下降。20世纪80年代和90年代,规模溢价的下降幅度非常大,以至于Loughran(1997)等人认为,规模溢价已经消失。在Basu(1977)发现价值(value)之后,价值表现得更好,它被纳入了Fama和French(1993)的三因素模型,但在2001年之后的样本中,价值表现得并不理想。另一方面,动量因子以短而急剧的下跌而闻名,尤其是在高波动时期(见Cooper, Gutierrez, and Hameed [2004] 和Daniel and Moskowitz [2016])。

本文对风格因子收益的长期和短期成分进行了表征。笔者采用了三种不同的分析方法,对比了20和21世纪的长期和短期成分。笔者首先叙述了1963年7月至2022年8月的因子回报的特点。20世纪回报的时间跨度为1963年7月至2000年12月,笔者称之为“2000年以前”的样本。21世纪的回报涵盖了2001年1月至2022年8月,笔者称之为“2001年后”样本,它包括了2001年。多个因子在2001年这个风水岭前后表现出不同的特点或表现。

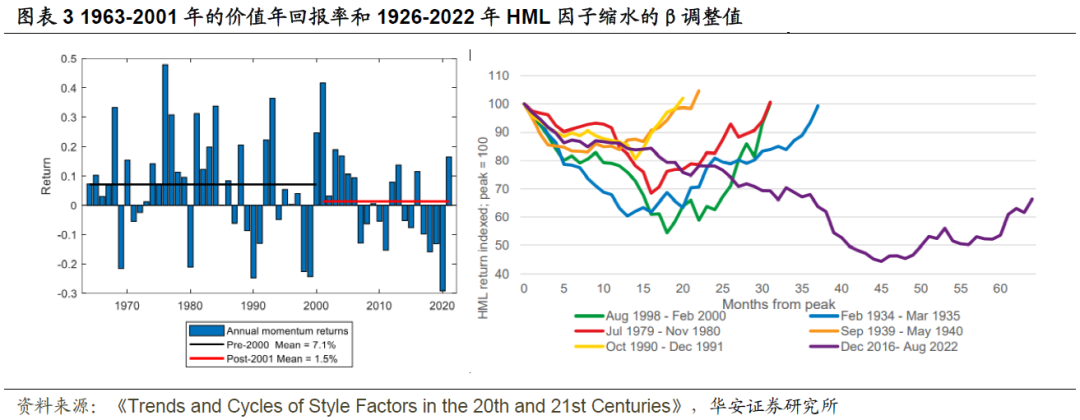

价值和动量在2000年以前和2001年以后的样本中表现不同。累计的价值回报在2000年之前(包括2000年)呈强烈的上升趋势,但在2001年之后的样本中,呈现出倒U型。从2017年到2022年的最近一次价值回撤—长久以来规模最大、持续时间最长的一次--可以分为三个部分:2019年以前的后周期,2020年的Covid年以及2020年底开始的反弹。2000年以前的动量回报率很高,但在2001年以后的样本中接近零,其中2009年金融危机期间的巨大动量崩盘是导致均值偏低的一个重要原因。

笔者使用HP滤波(filter,Hodrick和Prescott(1997))来估计长期趋势和短期周期。HP滤波自1980年首次发表工作论文以来,一直被用于估计经济趋势和周期。即使在20世纪,规模因子的趋势也是不同的,而在21世纪,这种趋势有所增强。笔者的研究表明,价值趋势在21世纪呈倒U型,从2010年代开始,价值的长期表现不佳是由于趋势和负周期性成分的下降。这与20世纪90年代末的另一次大幅贬值形成了鲜明对比,当时价值趋势为正,但周期性成分为负。质量因子的趋势在20世纪有升有降,但在21世纪变得强烈向上倾斜。与此相反,低波动性的趋势在21世纪趋于平稳。虽然因子的趋势表现出较大的变化,但在20世纪和21世纪,因子的周期性变化相对较小。

笔者使用频域分析来补充HP滤波器的分析。这很有用,因为功率谱密度的峰值揭示了因子最重要的周期性。缓慢移动的趋势成分对应低频频谱密度的峰值。因子的平均周期约为3至4年,小于一般的经济周期的长度(在二战后的样本中,一般为5至6年)。市值因子在2001年后缩短了它的长期周期,而动量因子的周期在20和21世纪没有变化。价值因素在21世纪延长了其长周期的长度,与这一时期的U型(HP)趋势一致。

Hamilton(1989)提出的状态转换模型 (regime-switching model)也可以捕捉因子回报中的循环周期。规模、动量、低波动性和市场组合遵循文献中常见的传统的牛市和熊市特点,其中牛市具有高均值和低波动性,而熊市具有低均值和高波动性,价值和质量的机制是不同的。在价值因子机制中,第一种机制具有高收益和低波动;在21世纪占主导地位的低价值回报与第二种机制有关。从20世纪和21世纪已实现的机制持续时间来看,规模、价值和低波动率与20世纪相比,21世纪的低因子回报的持续时间更长。另一方面,质量因子在21世纪的低波动率状态下有更长的持续时间。

本文的其余部分组织如下。笔者首先总结了20和21世纪的风格因子表现。随后,笔者使用HP滤波估计了风格因子的趋势和周期,用频谱分析来呈现结果,并拟合了状态转换模型。最后,笔者进行了总结。

02

03

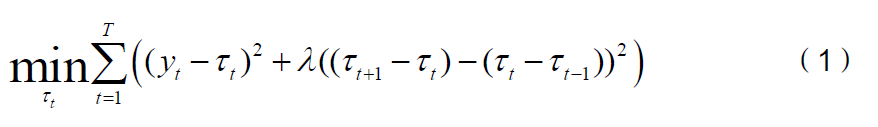

在本节中,笔者使用Hodrick-Prescott(HP)滤波来估计风格因子的趋势和周期。HP滤波器通过求解从数据序列{y_t }_t^T=1中估计出一个平滑趋势τ_t 。

其中𝜆是平滑参数。残差(y_t-τ_t)是对趋势的偏离,被称为周期成分。笔者研究了通过设置月频率数据的𝜆= 14400(由Backus和Kehoe(1992)推荐)和𝜆= 129600(由Ravn和Uhlig(2002)推荐)产生的趋势和周期。𝜆的值越高,估计的趋势成分就越平滑。

为了构建每个因子的系列 ,笔者建立了一个累积回报的指数。

为了说明该方法,图表6展示了价值和动量这两个因子的趋势和周期,并绘制了每个因子的对数累积回报指数。将趋势和周期部分加在一起,就得到了对数累积回报指数。周期部分是围绕趋势部分的周期性。Backus-Kehoe和Ravn-Uhlig的趋势估计都展示出相同的规律,但正如预期的那样,Ravn-Uhlig的估计比Backus-Kehoe的趋势估计更平滑,本文将重点放在Ravn-Uhlig的平滑估计上。

图表6的左图展示了价值因子的趋势和周期。值得注意的是,在2000年以前和2001年以后的样本中,价值的趋势成分有很大不同。2000年前的趋势是强烈的向上倾斜;2000年以后的价值趋势则是倒U型的。此外,周期成分在趋势周围的高峰和低谷之间似乎需要更长的时间;2000年以前的时期有许多高于和低于趋势的高频交叉。

图表6的右图绘制了动量因子的趋势和周期。2000年以前的趋势是明显向上倾斜的。2001年以后,趋势线明显变平。在该图中,可以清楚地看到与2008年金融危机相关的巨大而陡峭的上升和下降周期。

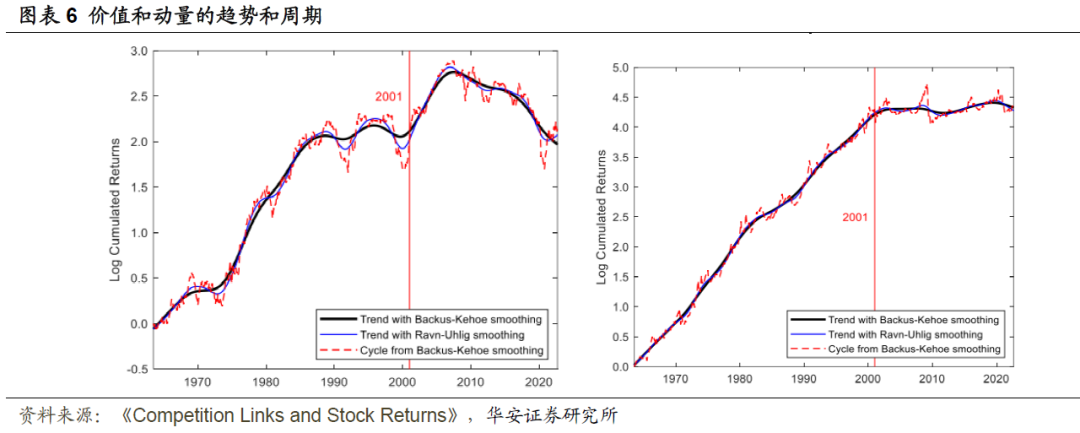

图表7报告了所有风格因子的趋势和周期。左图中,各因子的趋势图具有相同的比例,以便对各因子进行比较。图表7中的趋势与图表6中所示的价值和动量的趋势相同,只是在图表7中作者只考虑了没有周期的趋势部分。

在图7的左图中,唯一具有近似恒定趋势的因子是市场投资组合。即使在20世纪,规模的趋势也是随时间变化的,在1969年和1983年达到高峰。从80年代初到20世纪末,市值的趋势是向下倾斜的。在21世纪,市值因子的趋势在21世纪初强劲复苏,从这一时间点开始略有下降,直到2022年8月样本结束。

20世纪质量因子的趋势可以分为两部分。1980年之前有一个向下倾斜的趋势,从那以后,质量呈上升趋势。这种积极的趋势一直持续到21世纪。最后,从1963年到1981年,低波动率的趋势摇摆不定,此后出现了一个积极的趋势,并在20世纪90年代初趋于平缓。这个高点一直延续到21世纪。

图表7的右图展示了2000年以前和2001年以后样本中因子趋势变化的相关性。在95%的置信度下,F检验具有统计学差异的相关性,用粗体表示。除了少数例外,各因子的趋势在20世纪和21世纪是不同的。其中一些相关性甚至改变了正负方向:例如,动量和低波动性的相关性在2000年以前的样本中是-0.23,在2001年以后的样本中是0.47。同样,价值和动量的相关性在20世纪和21世纪分别从-0.25变为0.03,这表明这两个因子之间由共同趋势驱动的负协方差在最近的数据中已经减弱。价值和质量之间的负相关仍然是负的,在2000年以前和2001年以后的样本中分别从-0.53变成了-0.16。

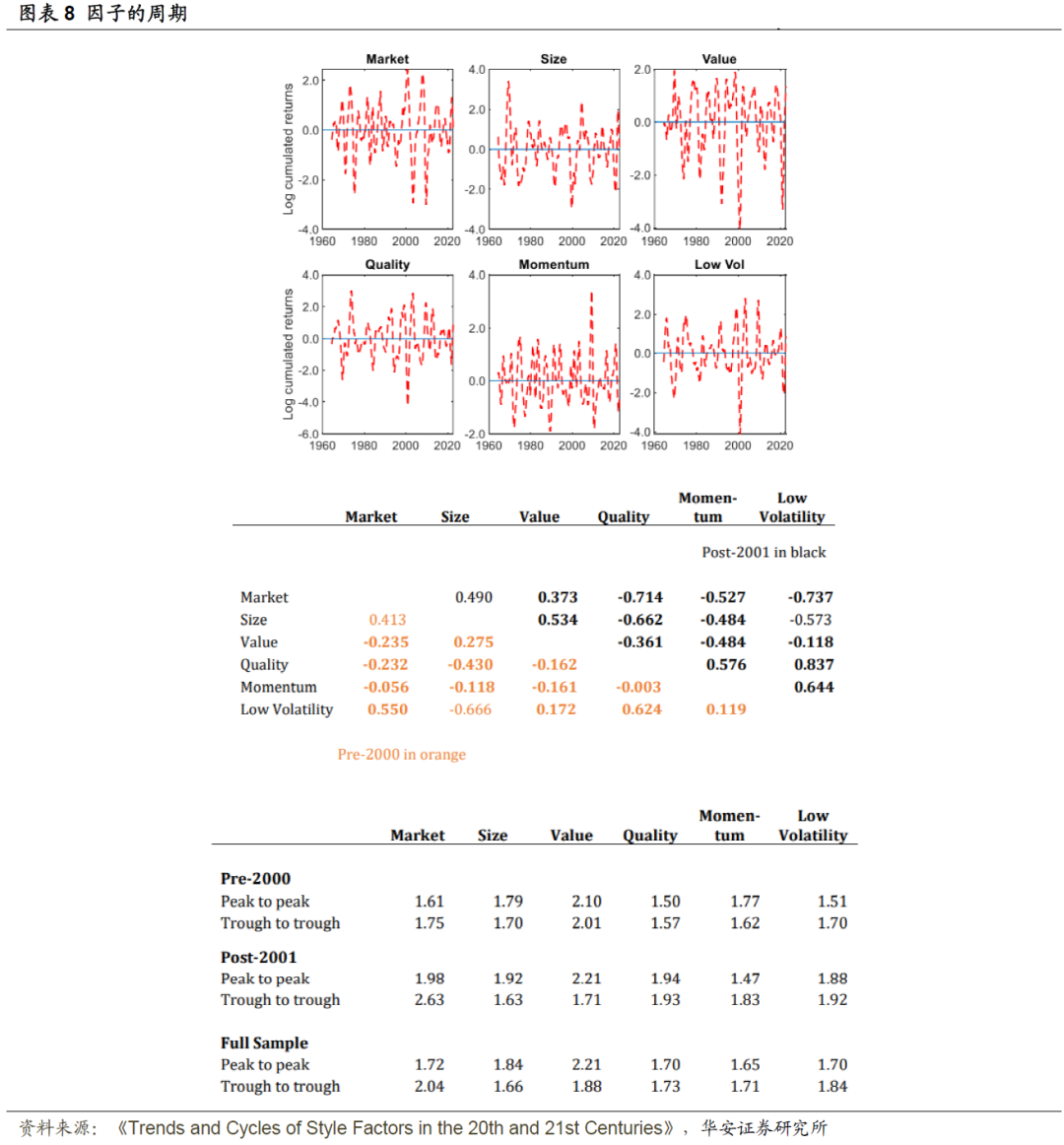

图表8探讨了这些因子的HP周期。价值和动量的周期成分与图表6相同,但趋势成分被删除。换句话说,图表8上图的水平线代表了因子的趋势。

有趣的是,与图表7中20世纪和21世纪趋势成分的显著变化相比,在图表8的上图中,各因子的周期成分似乎没有什么变化。价值周期最糟糕的衰退时期是在1999年,这与互联网泡沫时期的高回报增长相对应。鉴于当时的价值趋势是增长的,互联网泡沫期间的价值损失主要是由于价值的周期性成分造成的。相反,从2017年起,价值损失既是由于下降的趋势(见图表6和图表7),也是由于负周期。2020年期间HP价值周期性成分的下滑幅度并没有1999年期间那么大。

和价值因子一样,质量因子从高峰到低谷的最糟糕时期是在互联网泡沫和泡沫破灭期间。动量因子的趋势和周期的最大分歧发生在2009年,年初出现了一次正向冲击,然而在同年晚些时候,随着金融危机的加深,出现了急剧的下降,但由于政府的干预使消极的趋势出现了逆转。低波动性最糟糕的峰值发生在2000年--随着网络泡沫的破灭,波动性因子经历了周期性上涨,但随后市场波动率立即回落,低波动率因子周期成分下降。

图表8的下图展示了衡量周期成分长度的统计数据。该图列出了2000年之前和2001年之后的两个连续峰值或两个连续谷底之间的时间,以及从1963年7月到2022年8月的整个样本。在全样本中,各因子周期的长度在1.5至2.6年之间,因此各因子之间基本具有可比性。上升和下降周期表现出一个小的偏向,即从高峰到低谷的长度比从低谷到高峰的长度要长。

在整个样本中,价值的峰值持续时间为2.2年,在2000年之前和2001年之后大致相同。价值的谷底持续时间从2000年以前的2.0年下降到了2001年以后的1.7年。在21世纪,质量周期从1.5年增加到1.9年。同样地,低波动周期也从1.6年增加到1.9年。动量的持续周期是复杂的:在2000年以前和2001年以后的样本中,峰值的持续时间从1.8年减少到1.5年,而低谷的持续时间则从1.6年增加到了1.8年。总的来说,HP趋势有比较明显的变化(见图表7),而周期成分的变化相对较小。

04

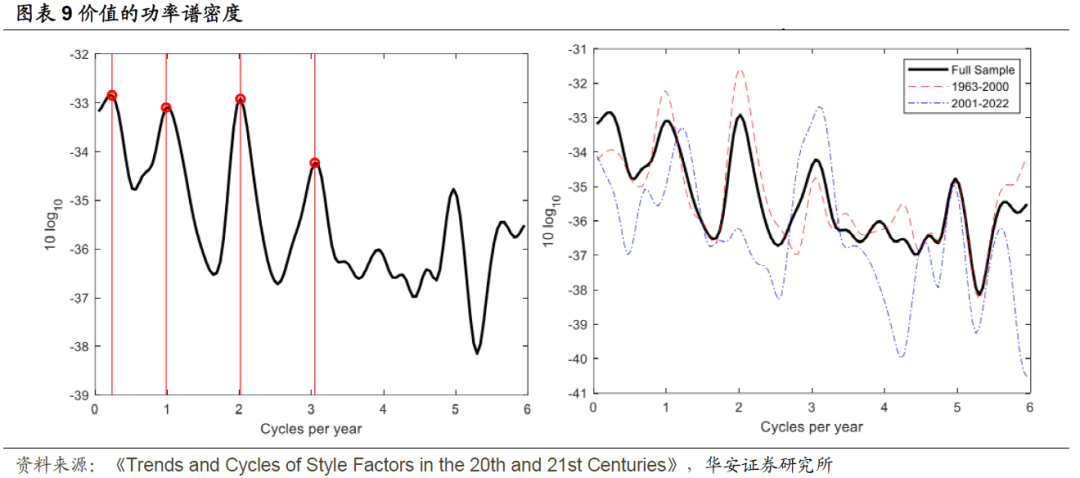

笔者使用Welch(1967)的方法来估计功率谱密度。整个样本的时间跨度为1963年7月至2022年8月,共710个月或59.2年。每月的采样频率为1/12,单位为一年,样本被分为长度为5年的部分,有4年的重叠,有256个离散的傅里叶变换点来估计功率谱密度。

图表9的面板A为价值因子的估计功率谱密度图。y轴的单位是dB,或10log_10(px),其中𝑝𝑥是功率谱。峰值频率确定了因子系列中最重要的周期性。图表9的面板A中的圆圈,以及垂直的红线,标记了估计的welch谱的前四个峰值。这些峰值频率分别为4.3年、1.0年、0.5年和0.3年,由于单位是一年,所以计算的结果为前四个峰值频率的倒数。4.3年周期可以解释为对应于3.2节中缓慢移动的HP趋势,而小于或等于1.0年的周期捕获了一些更周期性的趋势成分。

图表9的面板B比较了全样本、2000年以前和2001年以后样本的价值功率谱密度。全样本的黑线与图9的面板A相同。通过观察可以看到,20世纪样本的前四个峰值与全样本的估计相同,这意味着2000年之前的样本在很大程度上推动了低频变化。相比之下,2001年以后样本的频谱密度是不同的。第零频率并不对应于一个有限的周期,但这表明价值的趋势成分比20世纪已经缓慢移动的周期变得更加缓慢,周期更长。

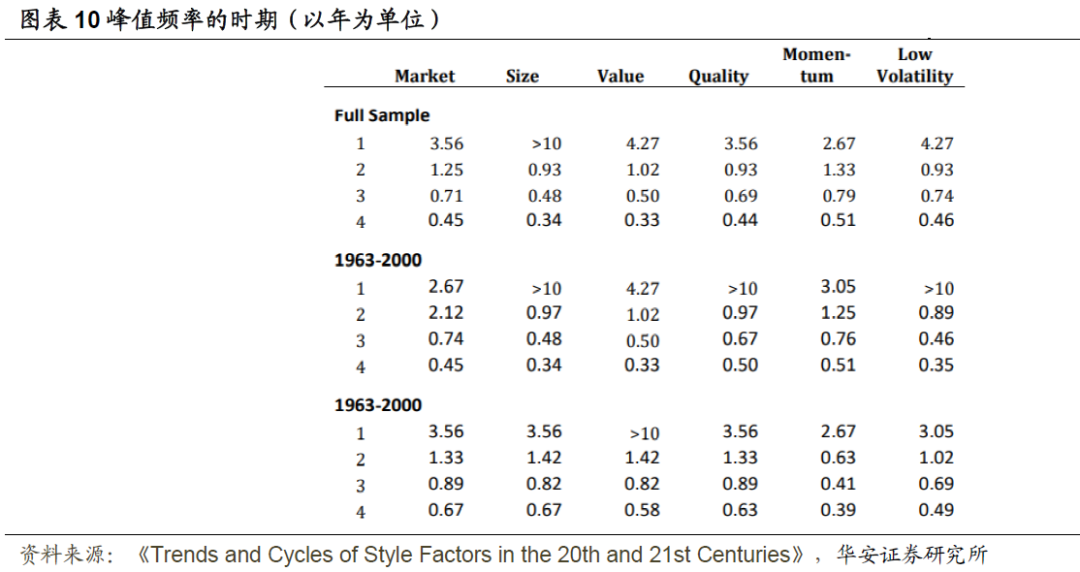

对所有因子都进行了类似的研究,笔者通过Welch谱来记录频谱的前四个最高峰以测量最重要的频率,然后比较20世纪与21世纪的频谱密度峰值。

图表10展示了功率谱密度的前四个峰值相对应的年份周期。(为了完整起见,价值因子的周期也在图表10中展示,并与图表9中报告的频谱密度估计值相对应)。在整个样本中,所有因子的平均周期为2.7~4.3年,这比1945年到2019年经济周期扩张的平均长度短5.5年。例外的是小规模因子,它与图表9中的价值谱密度属于同一情况--在最小的端点频率上出现峰值,笔者也将其标记为周期大于10年。这个很长的周期与规模因子的HP趋势的波动相对应(见图表7的左图)。所有因子的第二个最重要的频率是1.0年左右;HP滤波将这个周期和其他较高频率的周期作为周期性成分的一部分(见图表8)。

2000年以前和2001年以后样本中的峰值比较是很有意义的。在2001年之后的时期,规模的最长周期缩短为3.6年。在2000年以前的时期,也是推动整个样本超过10年周期的原因,市值因子的最高点是在Banz(1981年)发表后不久--这导致频谱将到此为止的所有数据作为一个半周期。因此,2001年后的样本更具周期性(另见图表7的左图)。

在20世纪和21世纪,动量的最长周期基本没有变化,分别为大约2.7年~3.0年。低波动率在2001年后似乎表现出更长期的周期性行为:第一个频谱峰值从20世纪的>10年减少到本世纪的3.1年。然而,>10年的峰值应该被忽略,因为它是一个端点,并且样本在这些低频下没有足够的分辨率。与 2001 年以前的样本相比,2001 年以后的样本中,低波动性的其他频谱峰值的周期长度有所增加。

05

笔者估计了一个Normals的双轨制简单转换模型,该模型由以下内容组成。

其中,r_t是𝑡月份的连续复利因子收益,机制s_t =1或2。该机制遵循一个具有过渡概率矩阵的马尔科夫链(Markov chain)。

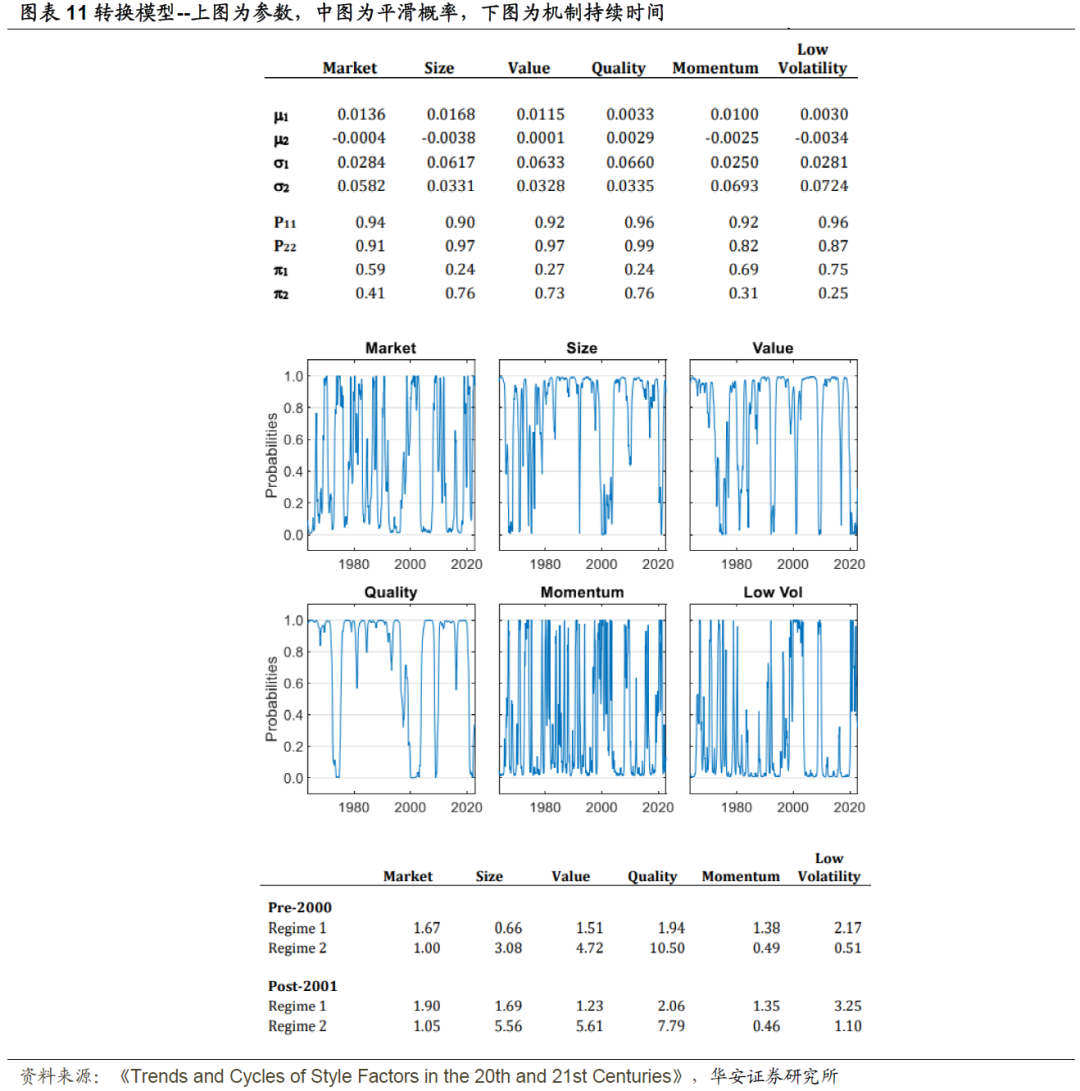

图表11展示了整个样本中每个因子的状态切换过程的估计参数。市场投资组合的机制转换参数与Turner、Startz和Nelson(1989)和Hamilton和Susmel(1994)等最早的股权收益机制模型研究的估计是一致的。其中一种的特点是正回报和低波动(牛市),另一种的特点是负均值和高波动(熊市)。这些牛市和熊市是高度持续的,正如转换概率P_11和P_22接近于1所示。

然而,该模型并不是所有风格因子都具有。虽然规模、动量和低波动率因子的机制(regime)遵循了该机制,但价值因子却不是这样。第一个价值因子状态的均值很高,为每月1.1%,波动率很高,为每月6.3%。第二个价值因子状态的均值接近零,为0.0%,波动率很低,为每月3.3%。因此,在第一个价值状态中,高收益对应着低波动,两个机制的均值不同。第二个机制是一个持续的“价值寒冬”,在这种情况下,由于波动率因子的趋势为零,并且围绕该趋势的冲击相对较小,因此低价值回报更有可能出现。

质量因子的机制也不符合传统的牛熊市场机制,即牛市,低波动,熊市,高波动。质量因子在这两种机制都有大约一样的平均值,即每月0.3%左右。第一个机制更持久,每月保持在该机制的概率为P_11=0.96,具有高波动性。第二种机制具有低波动性,它保持在低波动性机制中的概率非常高,为P_22=0.99。因此,质量的特点是低波动率状态比高波动率状态更具有持久性。

图表11的上图还展示了稳定概率,π_1=Pr(s_t=1)和π_2=Pr(s_t=2)=1-π_1,它们由以下公式给出。

规模和价值在低均值机制(s_t= 2)中的时间比在高均值(s_t= 1)中的时间更长。π_2=0.76,质量因子大部分时间处于低波动率机制,24%的时间处于高波动率机制。在这些无条件概率的背后,因子在每个机制中的持续时间可能很长,因为所有因子的 P_11 和P_22都接近 11。

图表11的中图绘制了第二个状态的概率。它是平滑概率,𝑃𝑟(st = 2|𝐼T),以整个样本信息为条件。动量最容易转向低均值状态。另一方面,规模和价值会经历显著的变化,当处于低均值状态,这种变化最长可持续10年。质量因子的转换发生的频率最低,很明显,在2000年之前,质量因子大多处于第二高波动期。这与第 4 节的傅里叶分析所发现的长周期(>10 年)以及第 3 节中的 2000 年之前质量因子的长期 HP 趋势是相一致的。

为了了解机制在20世纪和21世纪是否发生了频率上的变化,笔者计算了每个样本中已实现的持续时间。如果平滑概率为𝑃𝑟(st = 1|𝐼T)>=0.5,则某一时期被归为机制1,如果为𝑃𝑟(st=2|𝐼T)>0.5,则为机制2。

图表11的下图展示了每个机制中的持续时间(以年为单位)。2000年之前和2001年之后,熊市机制的市场持续时间都是1年,动量因子熊市机制的持续时间是0.5年。相比之下,规模、价值和低波动因子的熊市持续时间增加:规模因子的低均值持续时间从3.1年增加到了5.6年,价值因子熊市状态增加了近一年,从4.7年增加到5.6年,低波动率因子熊市从0.5年增加到1.1年。机制持续时间的增加不仅与21世纪HP较低水平的趋势一致(见图表7),还与这些因子在这段时间内频谱峰值的增加周期或频率减少相一致(见图表10)。

质量因子的第二个机制是高波动性。在 2001 年以后的样本中,质量因子在这一机制中停留的时间较短。这种较低的波动性可以转化为较高的几何收益,这一点可以从HP趋势估计的上升趋势中看出(见图表6)。总之,20世纪和21世纪所经历机制的持续时间与趋势和周期的HP分解以及频率分析基本一致。

06

本文使用Hodrick-Prescott(1997)滤波、频域分析和Regime-switching Hamilton(1989)模型来描述因子长期和短期成分的特征,各因子的长期趋势在20和21世纪都发生了变化。特别需要说明的是,由于长期趋势下降和短期周期性的负面冲击,21世纪的价值因子表现较弱。动量因子的回报在21世纪也有所下降,因为长期趋势几乎保持不变。规模和质量因子的趋势在21世纪有所增加。与21世纪的高波动率股票相比,低波动率股票的风险继续得到了显著的降低,大约降低了一半到三分之一,低波动率因子在相对较低的均值机制下经历了更长的回报持续时间。

虽然过滤器、频谱分析和马尔科夫(Markov)模型可以表征因子的长短期变化成分,但更深层次的问题是,什么在驱动这些趋势和周期的变化?本文的分析只使用了收益,因此本文无法直接讨论带来短期或长期风格因子收益变化的底层经济机制,例如来自宏观变量(见Ferson和Harvey [1991]),市场的机制特征,如诱使投资者以某种方式投资的约束(Asness, Frazzini, and Pedersen [2012]),或投资者的行为偏见(Barberis, Jin, and Wang [2021])。这是未来研究的一个重要领域。

文献来源:

风险提示

重要声明

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选