11月地产金融迎来强势反弹,选基因子20组合今年跑赢主动股基3% | 开源金工

开源证券金融工程首席分析师 魏建榕

研究领域:资产配置、基金研究、因子模型

摘要

全球市场概述:亚洲主要股市强势反弹,A股板块切换剧烈

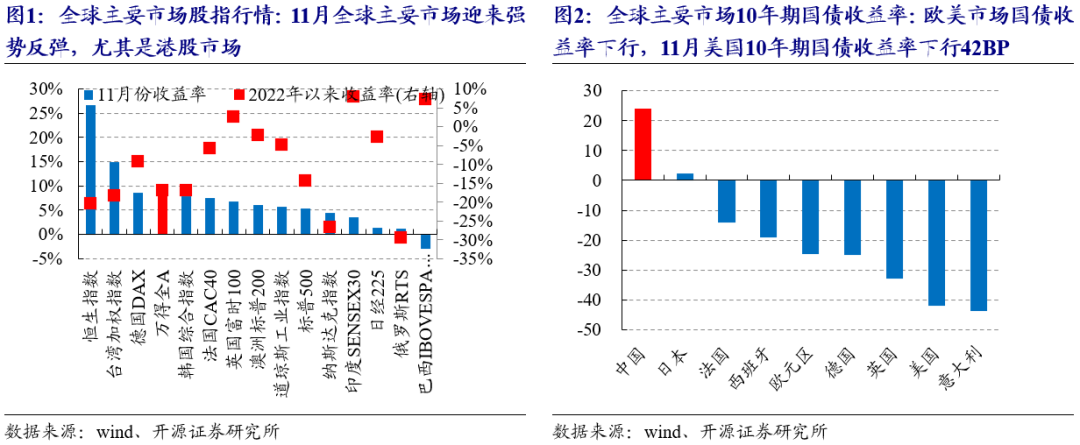

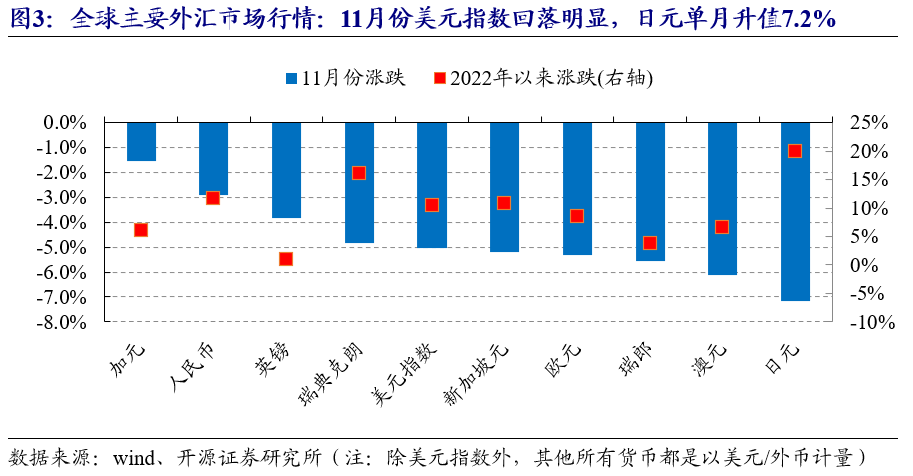

全球:11月亚洲主要股票市场迎来强势反弹,为2022H2以来首次反弹,其中恒生指数涨幅达近27%,全球其他市场延续10月增长趋势。

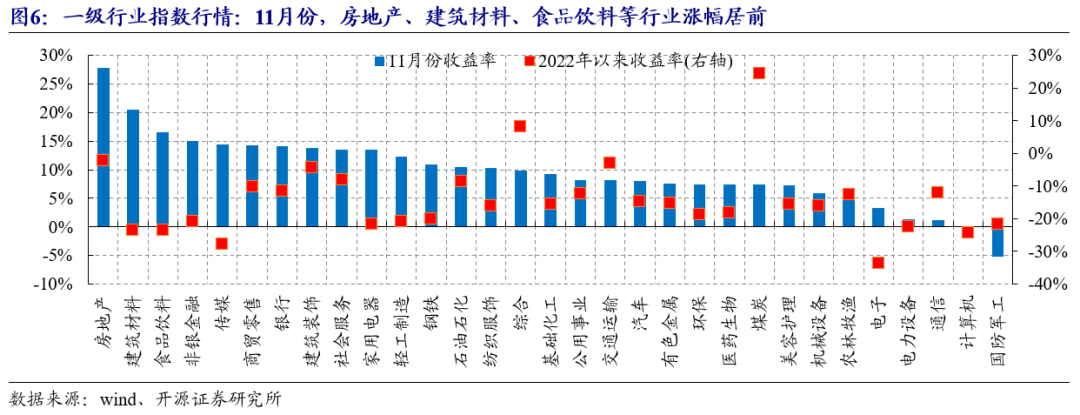

内地:大盘大幅拉升,板块切换剧烈。分板块来看,10月跌幅较大的消费和周期板块行业涨幅居前,而10月领先的制造和TMT板块落后。

主动型基金:11月整体业绩弱于大盘

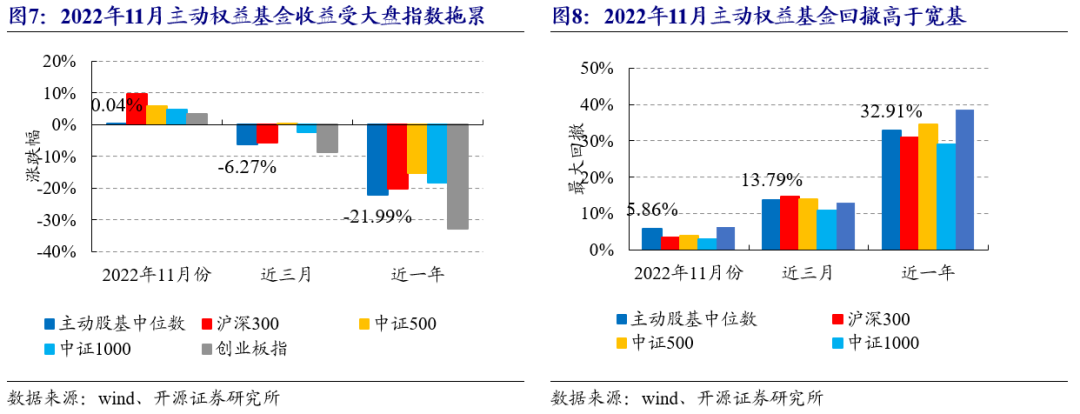

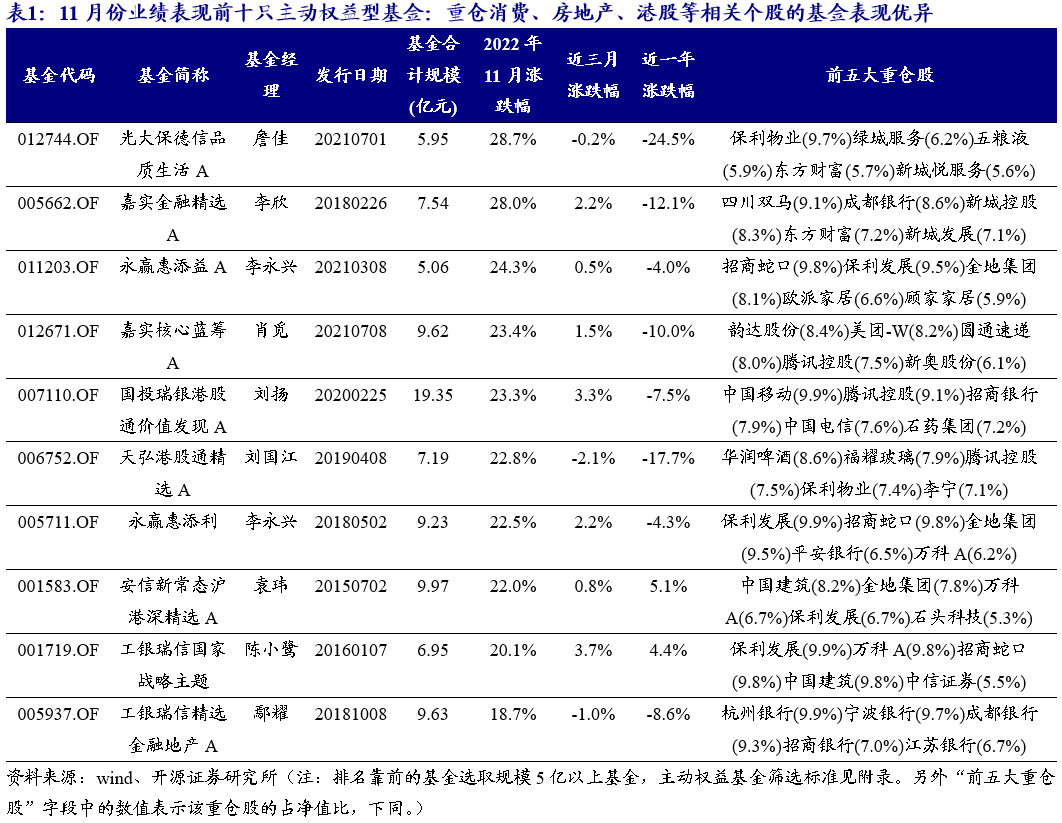

主动权益型基金:从整体业绩来看,11月份主动权益基金获得微弱正收益(0.04%),并且回撤较大(5.86%),涨幅弱于主要宽基指数。分板块来看,金融地产型基金收益相对较高,金融型基金业绩分化较大。

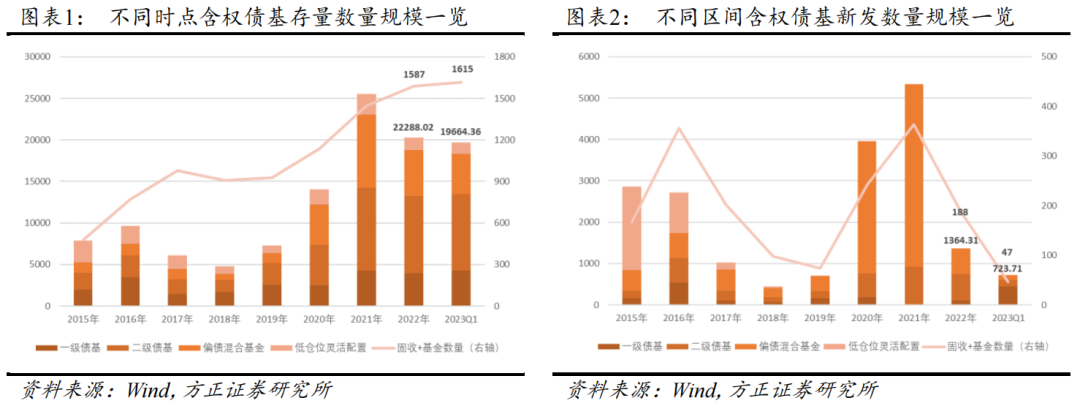

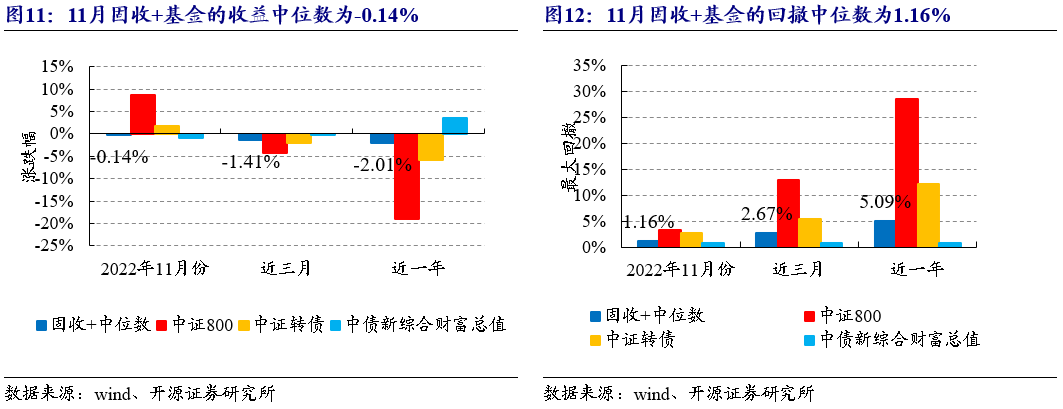

固收+基金:11月份固收+基金整体表现一般,收益率中位数为-0.14%,回撤中位数为1.16%。从权益仓位测算来看,11月份较10月份整体的权益仓位持续下滑。

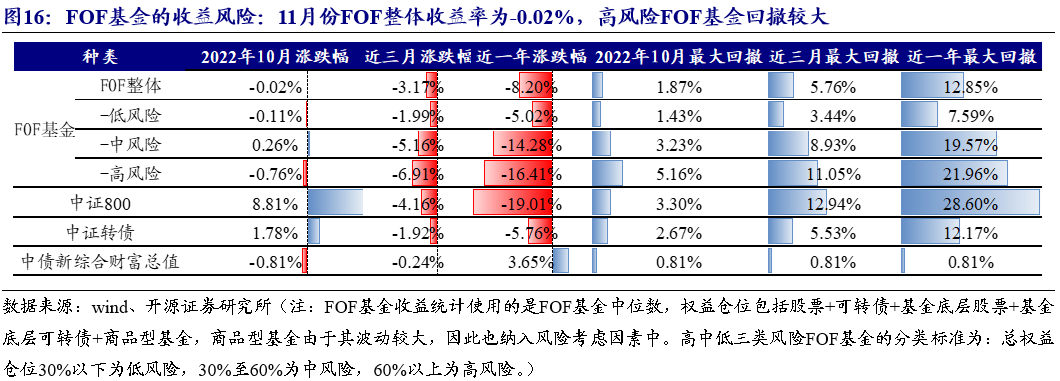

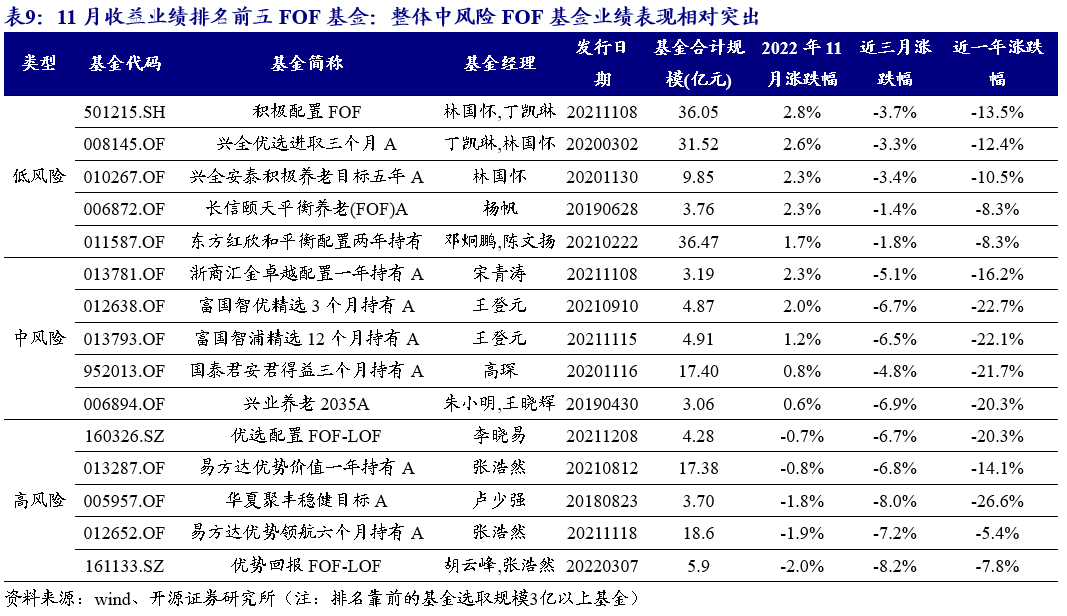

FOF基金:尽管11月市场有所回暖,本月FOF基金的整体收益微弱为负(-0.02%)。高中低三种风险的FOF基金收益中位数分别为-0.76%、0.26%和-0.11%,中风险FOF基金获得正收益。

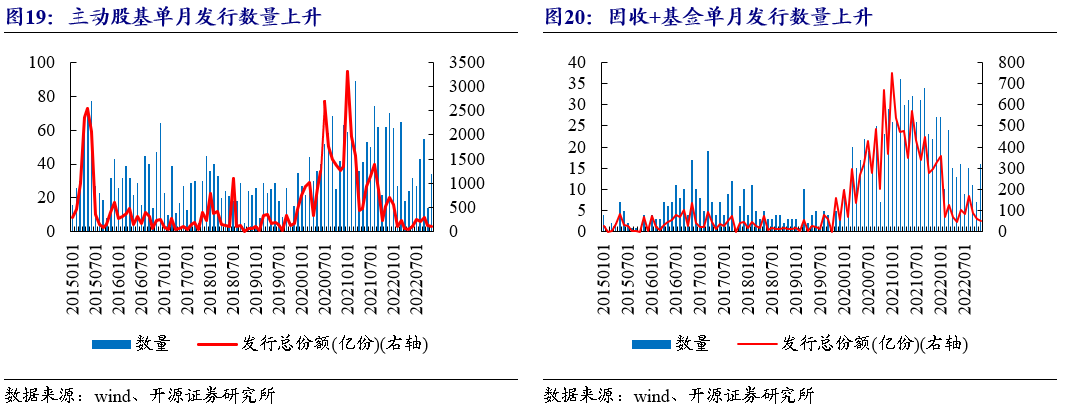

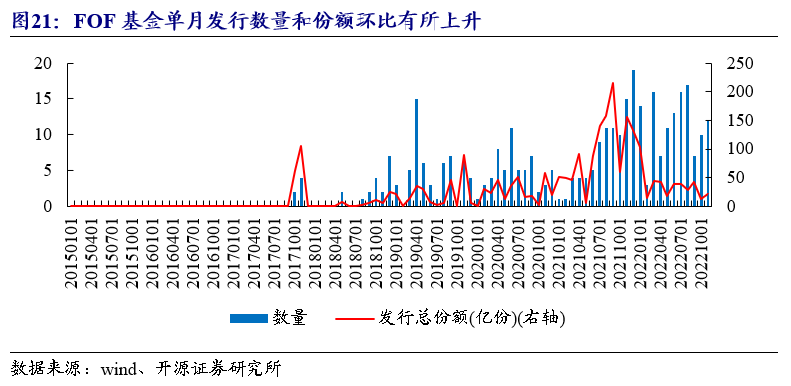

新发基金:各类型基金新发数量增长。11月主动股基、固收+基金和FOF基金分别成立了34只、16只和12只(统计范围为初始基金),发行总份额分别为105.8亿份、52.5亿份和21.2亿份。

被动权益型基金:宽基ETF热度提升

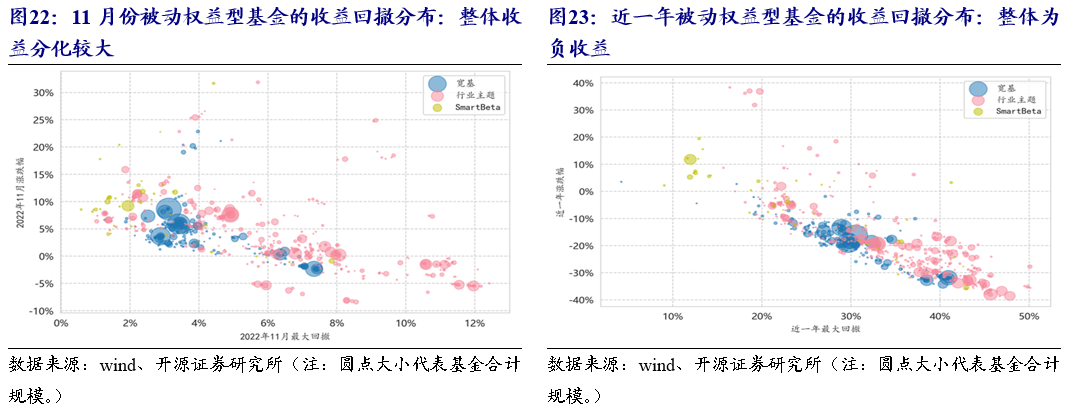

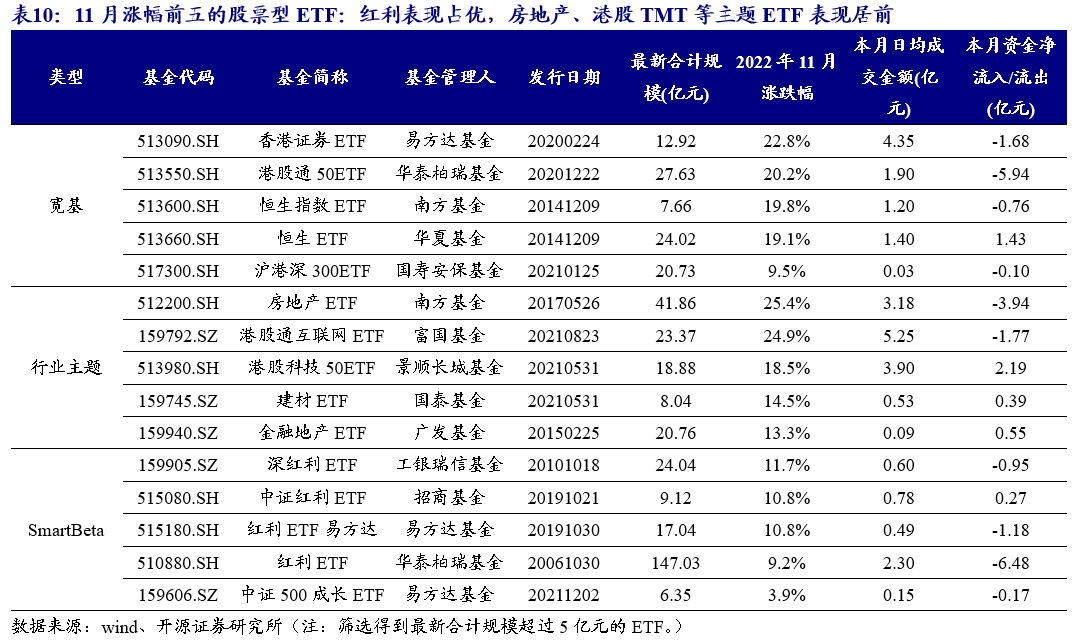

收益风险:11月份,三种类型的股票型ETF收益分化较大,整体红利占优。

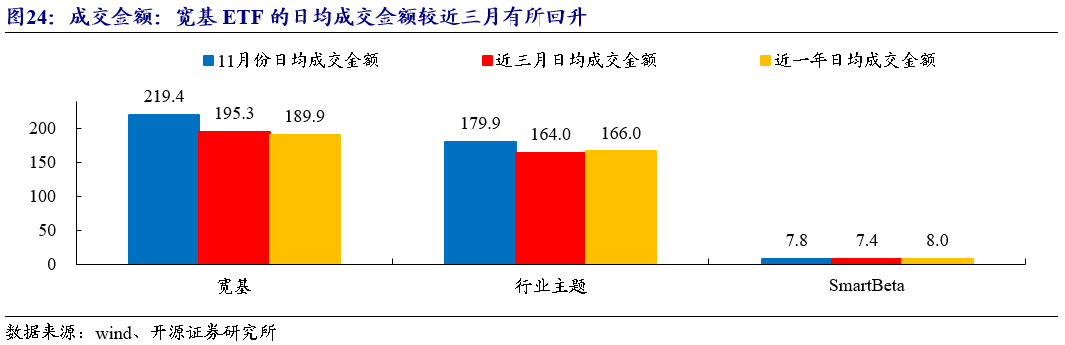

成交活跃度:宽基ETF的日均成交金额较近三月提升明显。

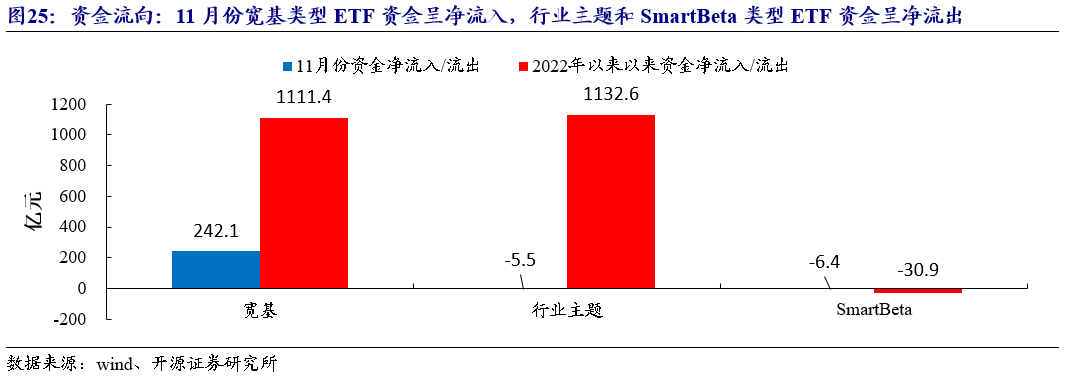

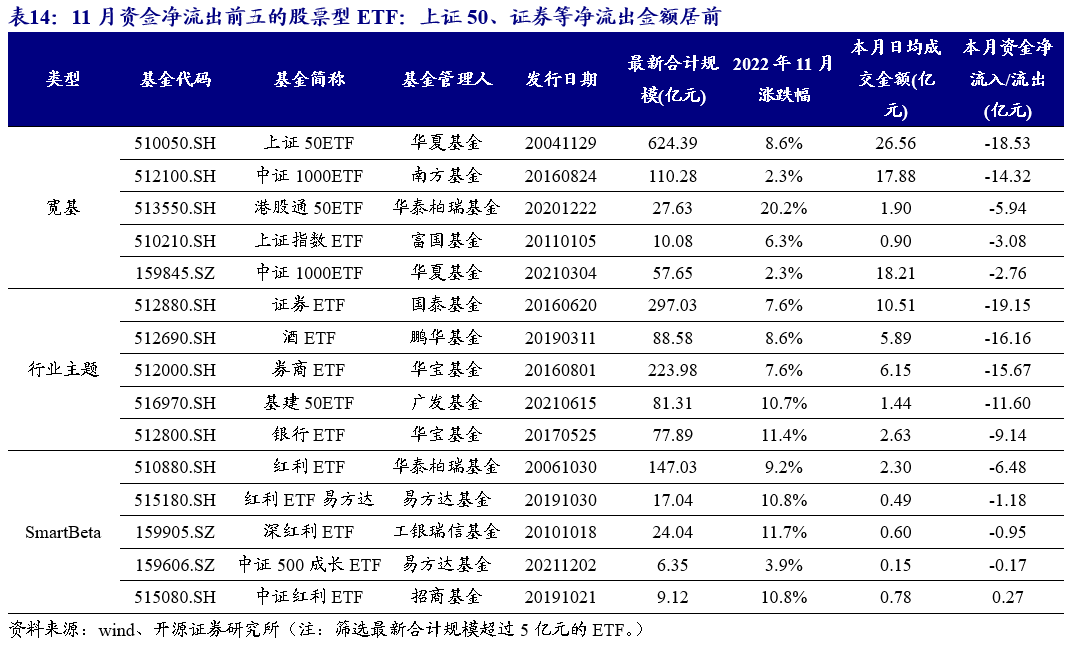

资金流向:11月份,宽基类型ETF资金呈净流入,行业主题、SmartBeta类型ETF资金呈净流出;资金流入科技制造类ETF,资金流出11月净值高增长ETF。

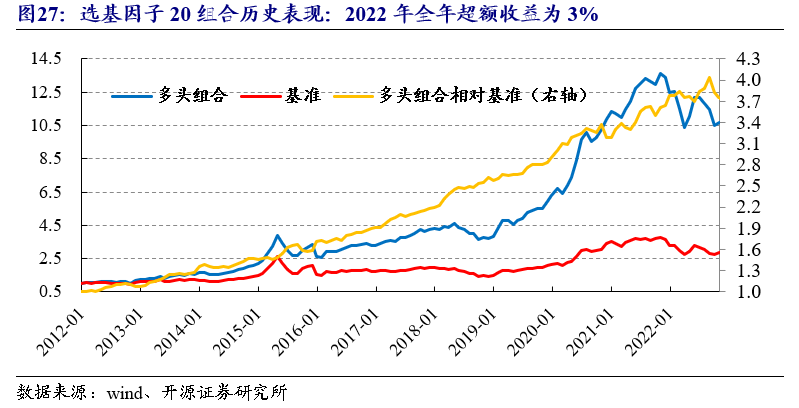

选基因子20组合:11月表现欠佳,2022年全年录得3%超额收益

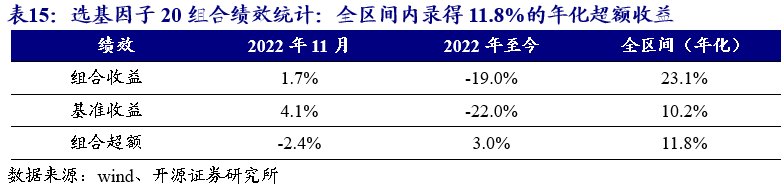

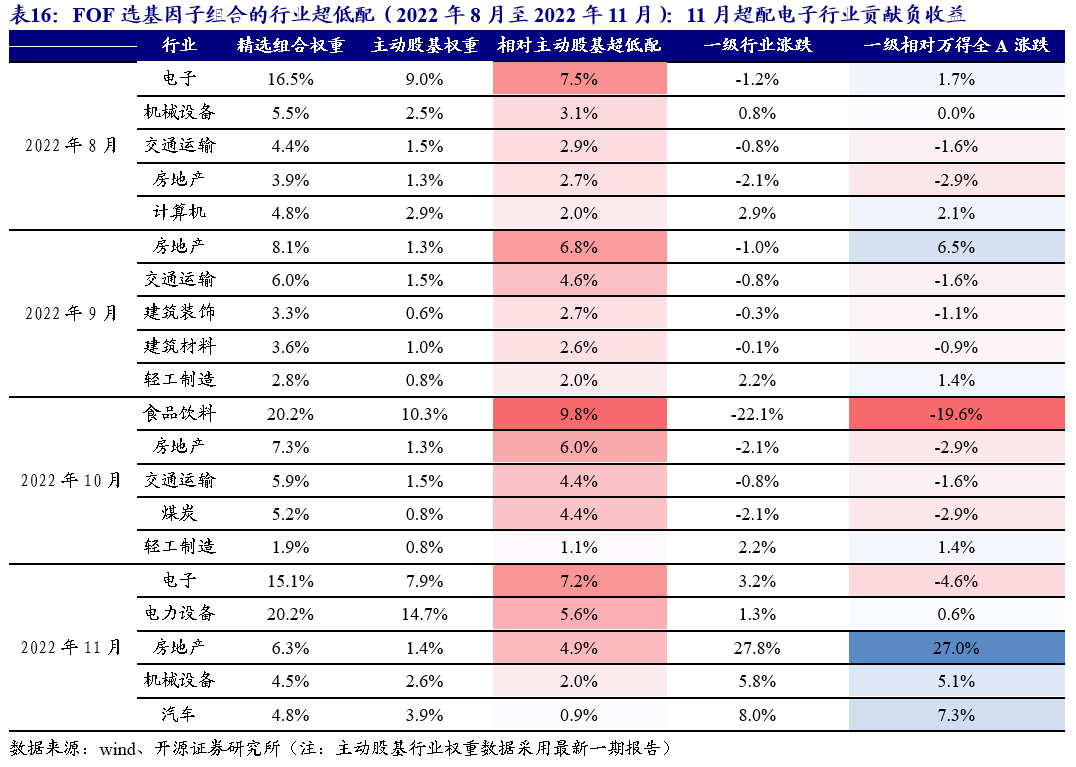

历史复盘:上期(2022.11.1-2022.11.30)组合整体收益为1.7%,主动股基为4.1%,全年仍然取得3.0%超额收益。受11月电子表现低迷影响,组合收益低于基准。

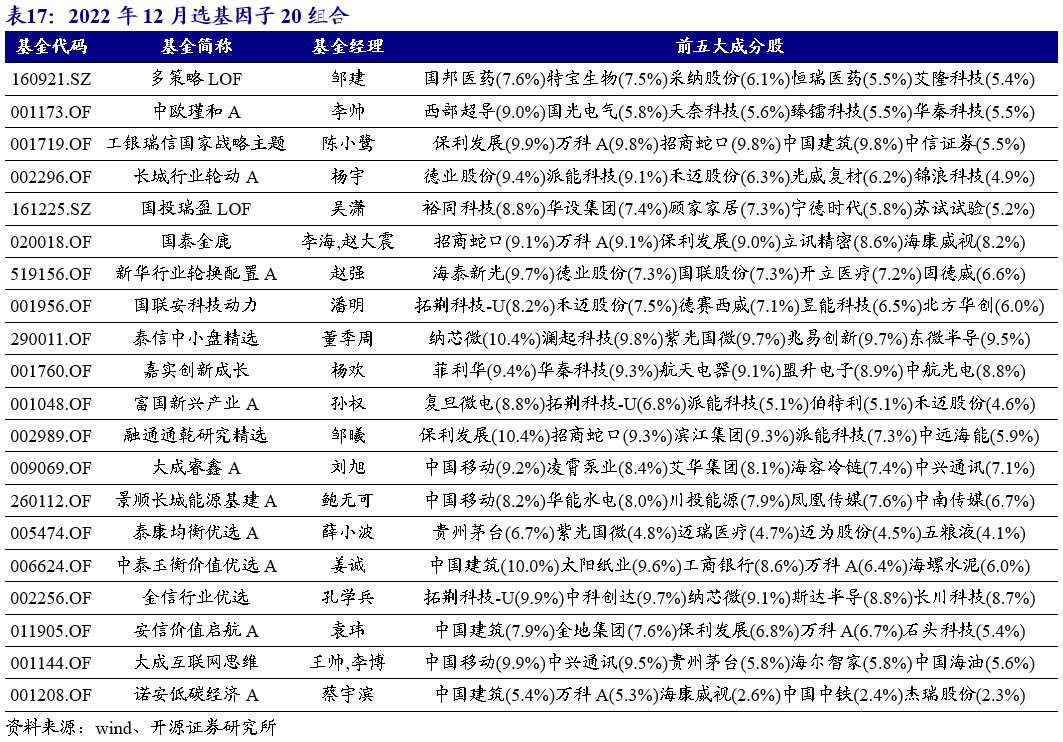

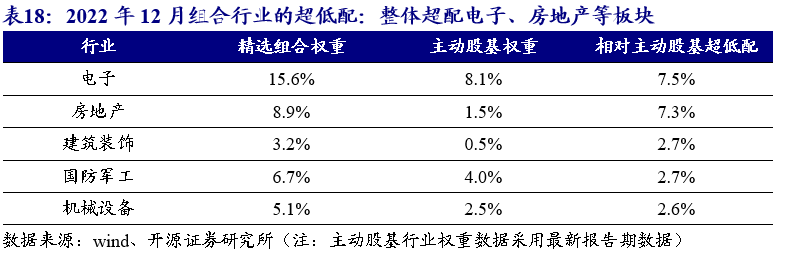

11月持仓:本期(2022.12.1~2022.12.31)组合包括多策略LOF、中欧瑾和A、工银瑞信国家战略主题等主动股基,整体精选组合超配电子(+7.5%)等。

报告链接

点击文末阅读原文,提取码:kyjg

报告发布日期:2022-12-05

01

全球市场概述:亚洲主要股市强势反弹,A股板块切换剧烈

1.1、全球:11月亚洲股市强势反弹,美元指数回落明显

11月亚洲主要股票市场迎来强势反弹,为2022H2以来首次反弹,其中恒生指数涨幅达近27%,全球其他市场延续10月增长趋势。全年来看仅有印度SENSEX30、巴西IBOVESPA和英国富时100指数保持正收益。

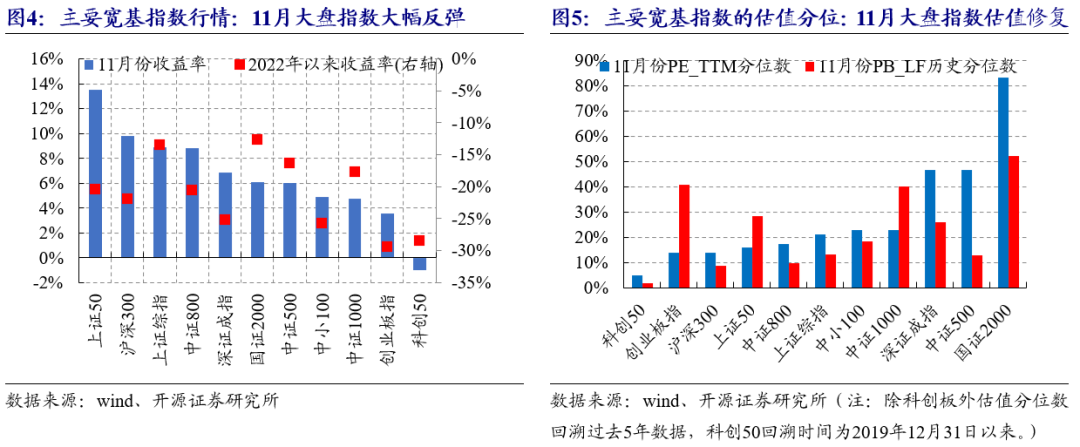

11月份美元指数回落明显,主要国家货币相对美元都有所升值,其中日元和澳元分别升值7.2%和6.1%。2022年全年美元指数上升强劲,主要国家仍然相对美元贬值。

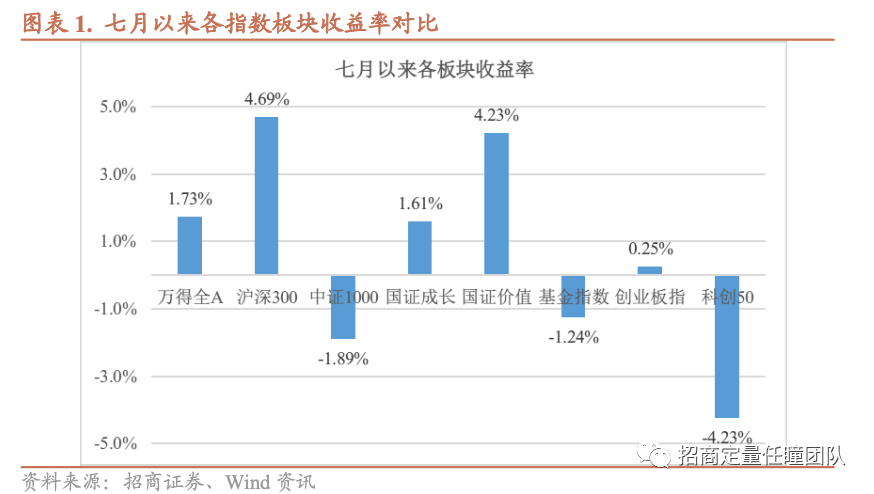

1.2、 内地:大盘大幅拉升,板块切换剧烈

11月份大盘自10月低位大幅反弹,其中涨幅最高的主要宽基指数为上证50、沪深300和上证综指,分别上涨了13.5%、9.8%和8.9%,收益率最低的宽基指数为科创50、创业板指和中证1000,收益率分别为-1.0%、3.5%和4.7%。

大盘指数估值修复。从PB来看,科创50接近五年来最低估值水平,小盘指数的估值较高,其PB分位数相对大盘指数较高;从PE来看,国证2000的PE分位数最高,其次是中证500和深证成指,而大盘指数的PE分位数从历史低位提升至10%-20%左右。

02

主动型基金:11月整体业绩弱于大盘

2.1.1、收益风险:业绩表现不佳,重仓消费、房地产、港股等相关个股的基金表现优异

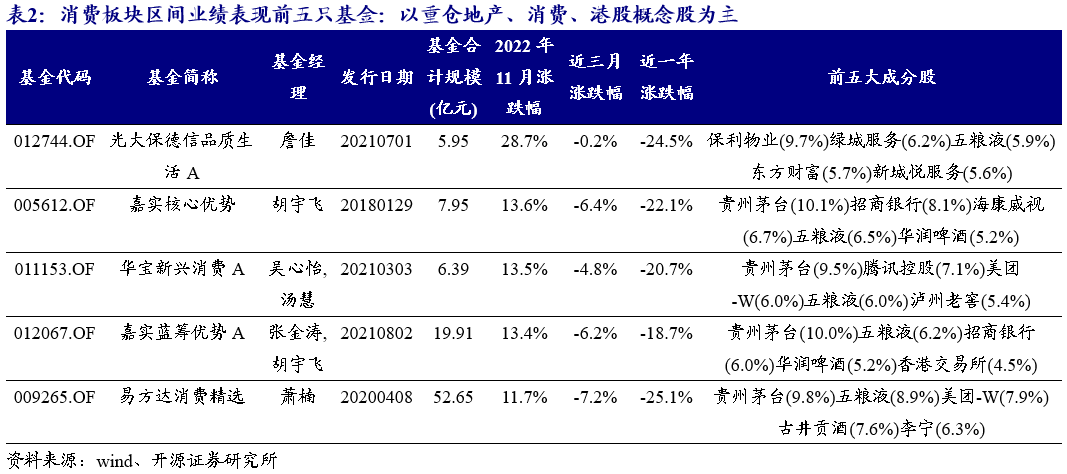

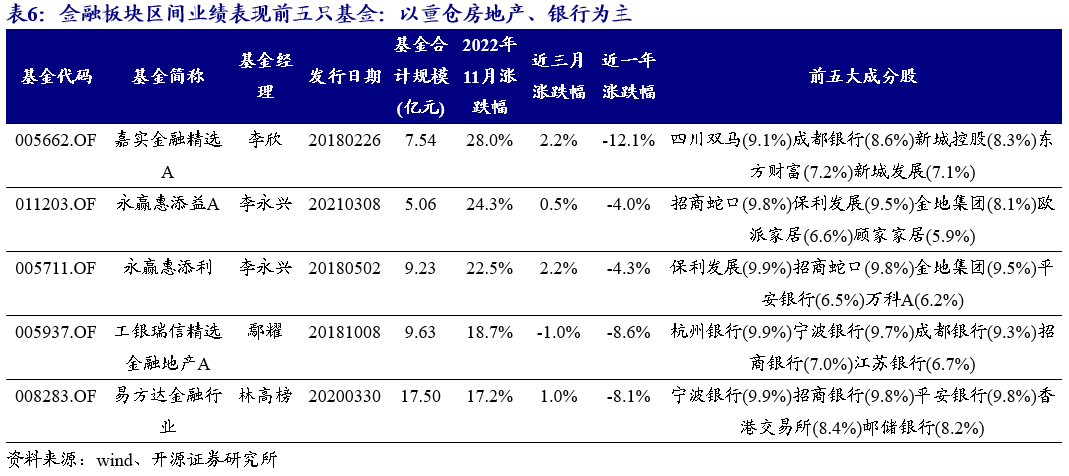

11月,排名前三的主动权益基金:光大保德信品质生活A(28.7%)、嘉实金融精选A(28.0%)、永赢惠添益A(24.3%),主要重仓消费、房地产、港股等相关个股。

2.1.2、板块统计:科技型基金收益高,消费型基金分化大

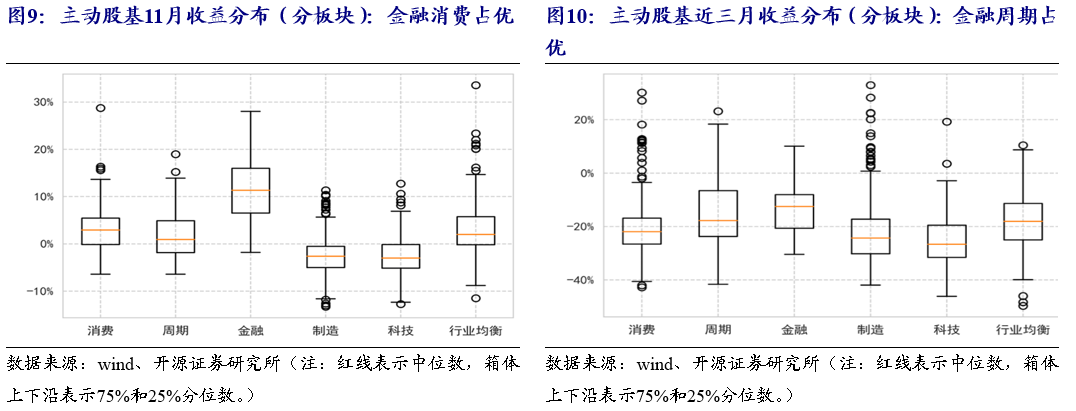

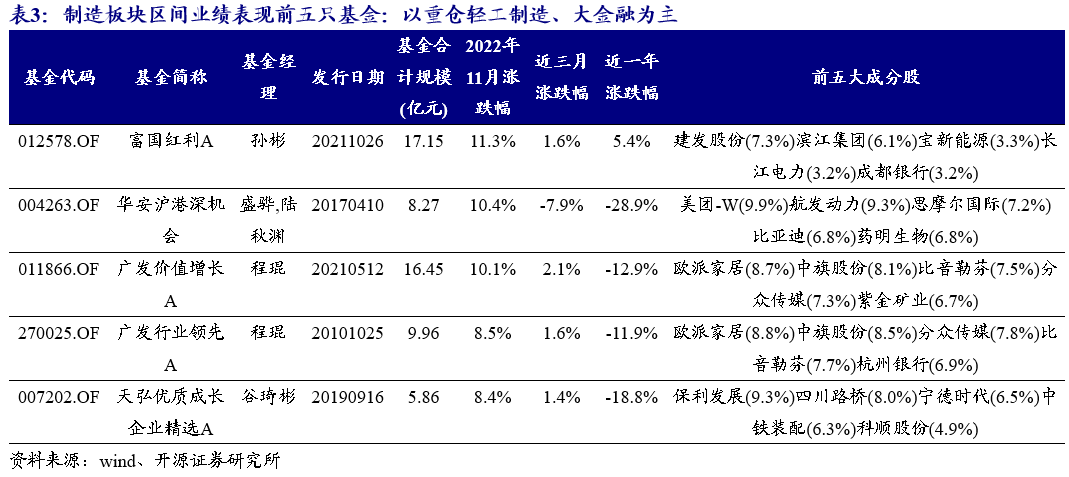

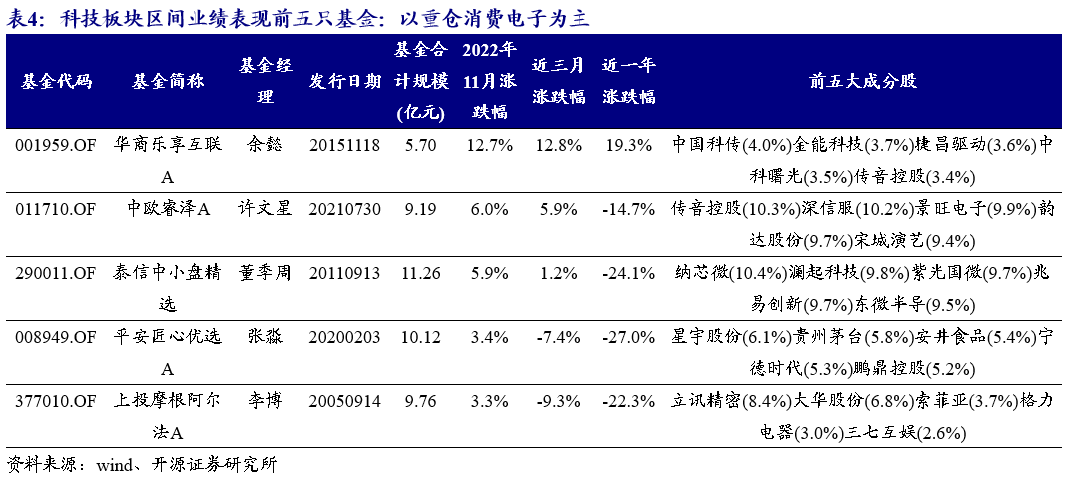

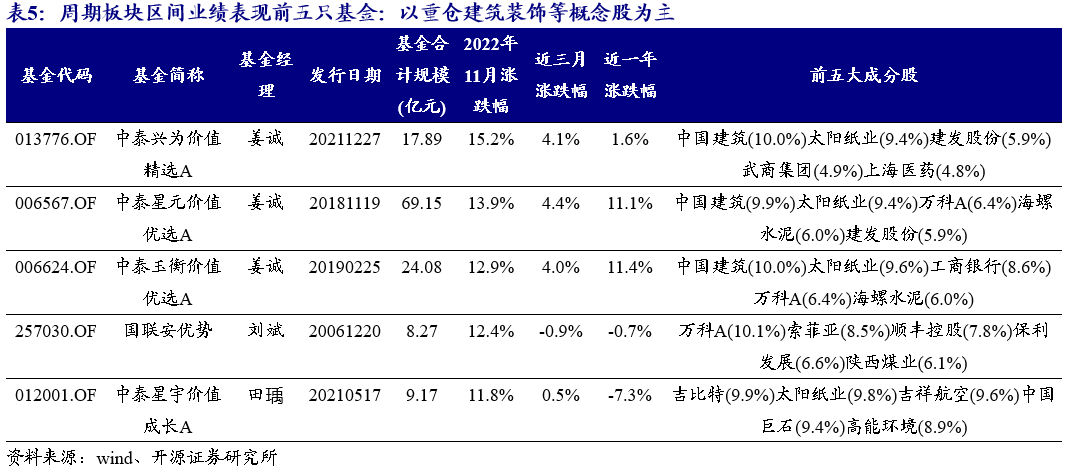

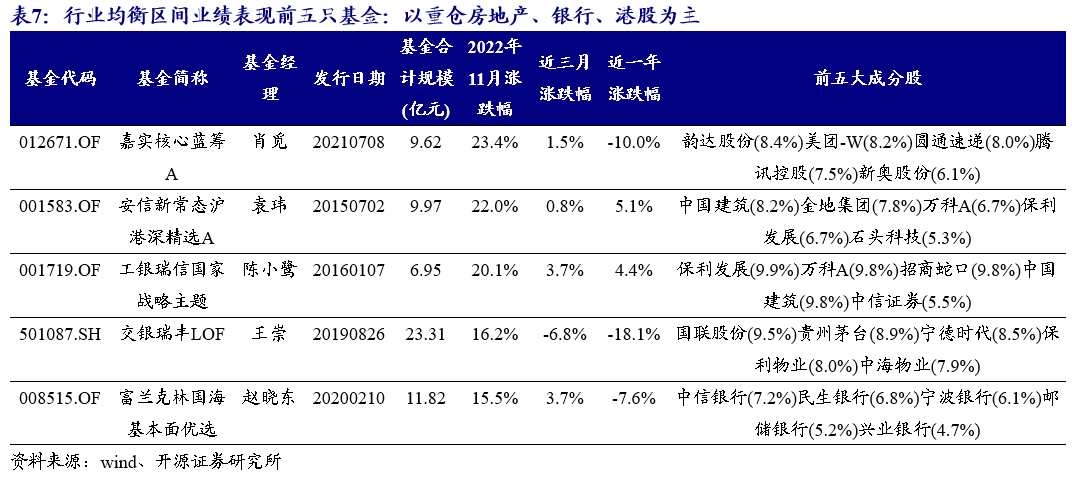

我们将所有主动型权益基金按板块分为:消费、制造、科技、周期、金融及行业均衡[1]基金。对板块基金收益分布横向比较,各板块近一月收益中位数排名为金融(11.36%)、消费(2.92%)、行业均衡(1.98%)、周期(0.91%)、制造(-2.60%)和科技(-2.98%),金融板块基金的收益首尾差异较大。

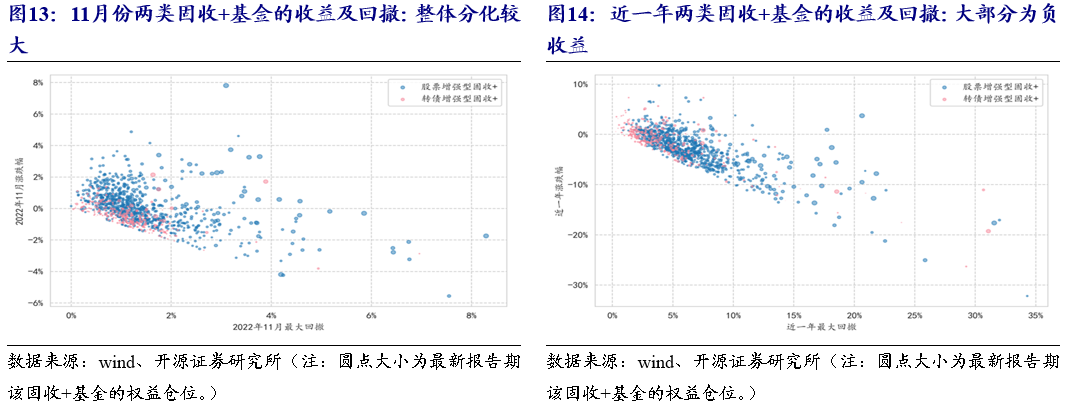

我们将所有固收+基金按照“+”的组成部分,分成两类:其中股票仓位大于10%的固收+基金定义为“股票型固收+基金”,其余全部定义为“转债型固收+基金”。并分别观察这两类固收+基金的收益和回撤分布。11月份整体这两类权益增强方式的固收+基金分化较大,存在部分高权益仓位的固收+基金表现较好。

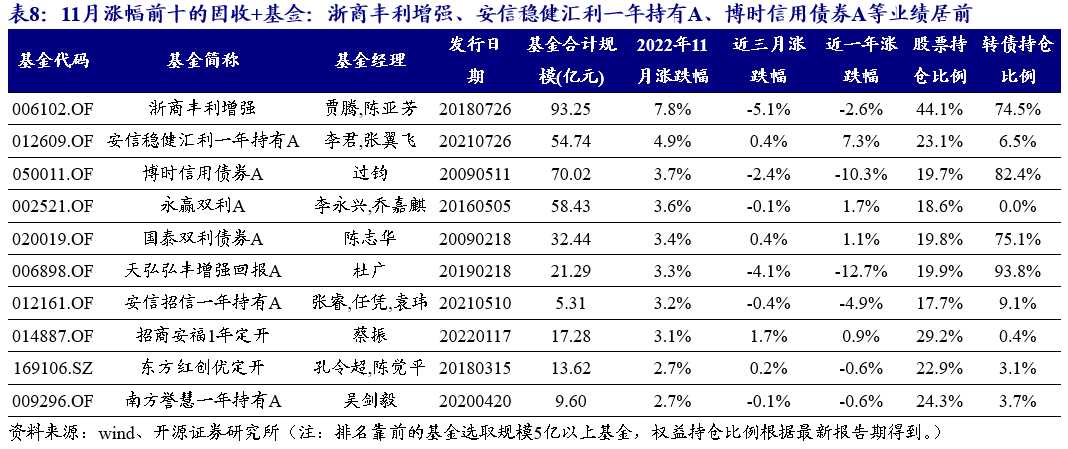

11月涨幅居前的固收+基金为浙商丰利增强(7.8%)、安信稳健汇利一年持有A(4.9%)、博时信用债券A(3.7%)等,权益仓位均较高。

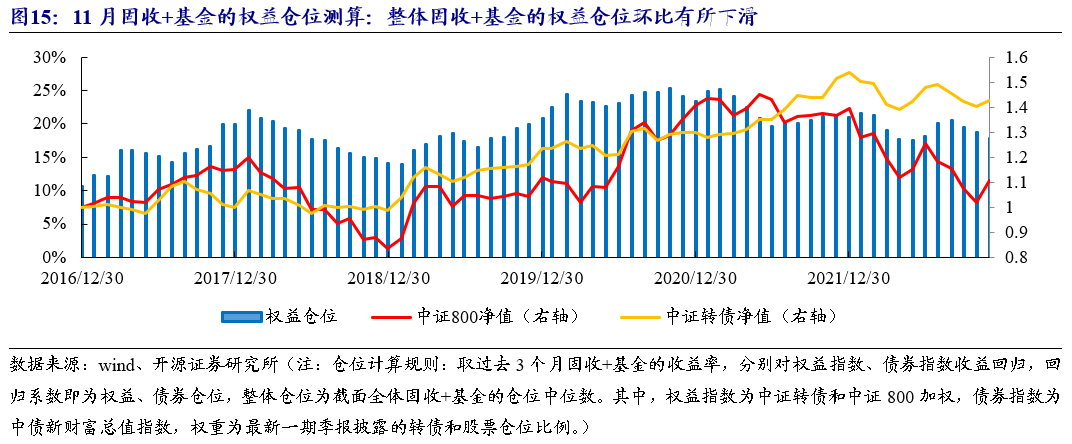

我们对全体固收+基金的收益中位数,分别对权益指数和债券指数进行回归,估计得到的权益仓位系数即为权益仓位的估计值。从图15可以看到:11月份较10月份,整体的权益仓位有所下滑。

2.3、 FOF基金:整体收益微弱为负,中风险FOF基金获得正收益

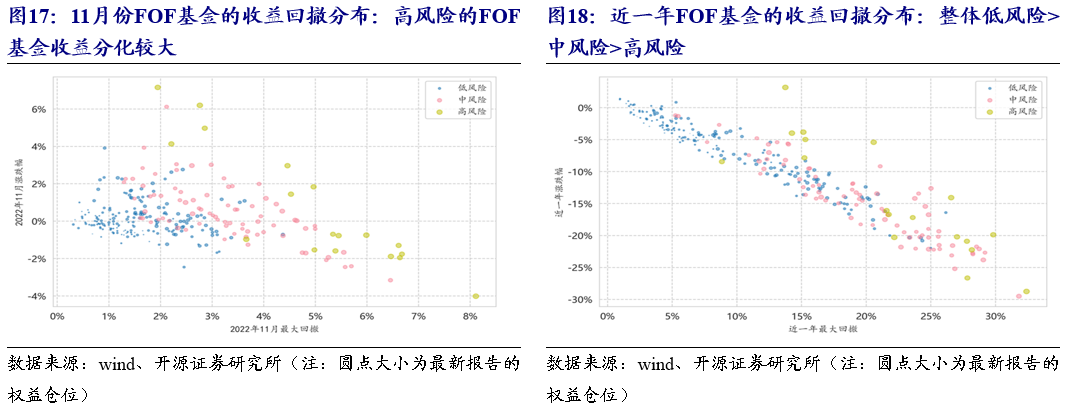

从收益回撤分布来看,11月份中、高风险FOF基金收益分化较大。

2.4、 新发基金:各类型基金新发数量有所增长

03

被动权益型基金:宽基ETF热度提升

3.1、收益风险:整体收益分化较大,红利占优

(1)宽基类型:港股市场相关指数表现居前;

(2)以房地产、港股TMT等主题的股票型ETF涨幅居前;

(3)SmartBeta:红利相关指数基金等表现居前。

11月,宽基ETF的日均成交金额较近三月提升明显,11月宽基类ETF日均成交额达到219亿元,远超近一年日均成交190亿元。

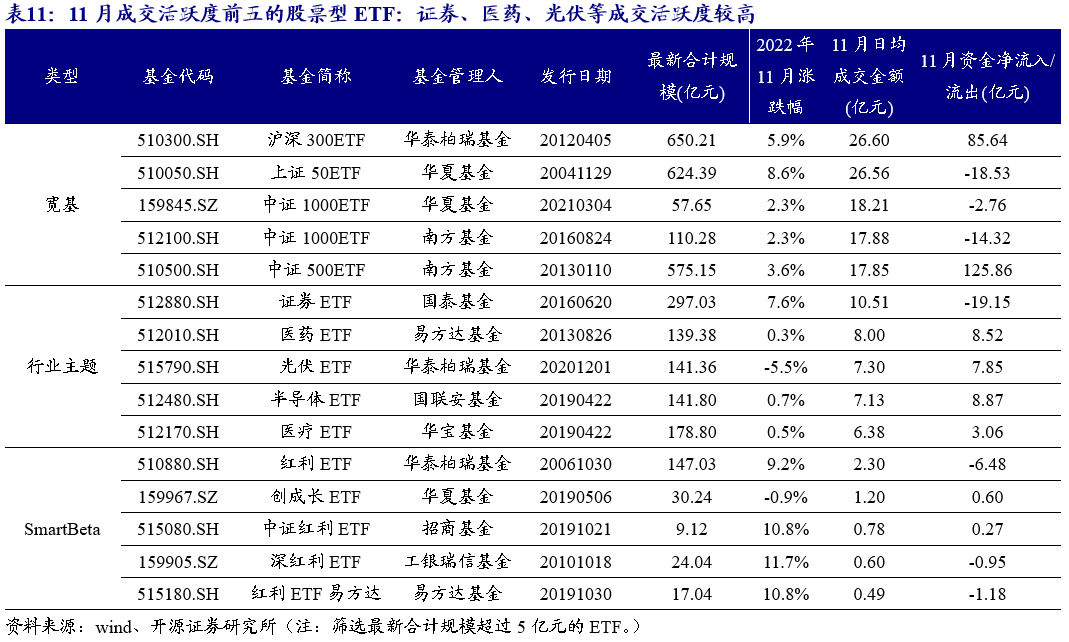

11月份,三种类型下的成交活跃度较高的股票型ETF分别为:

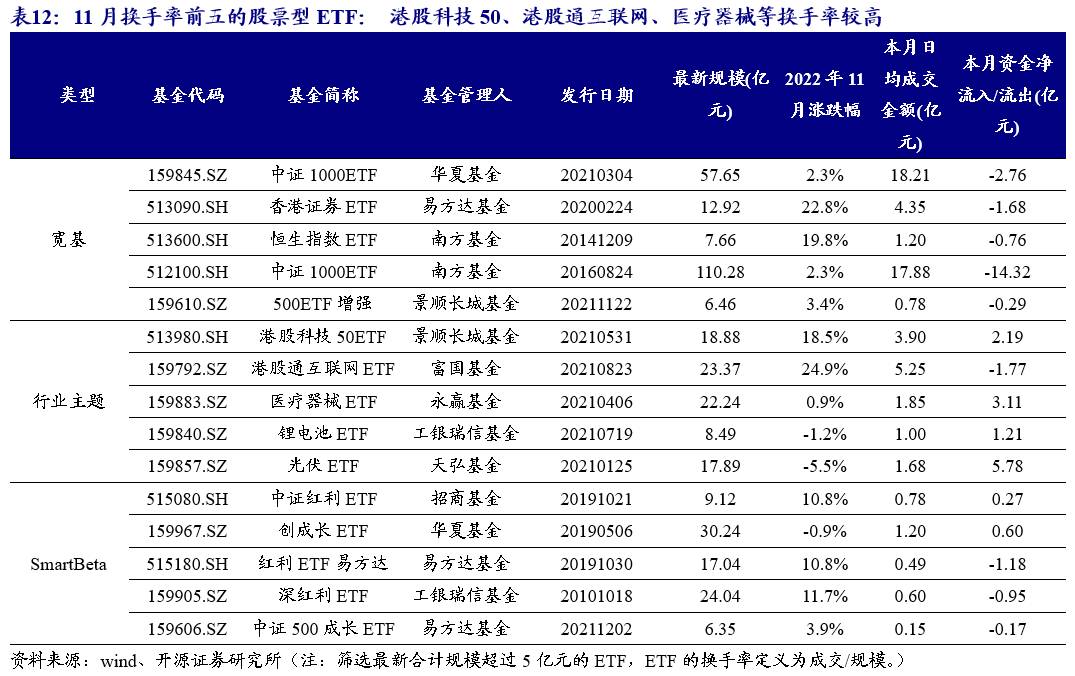

另外三种类型下的换手率较高的股票型ETF分别为:

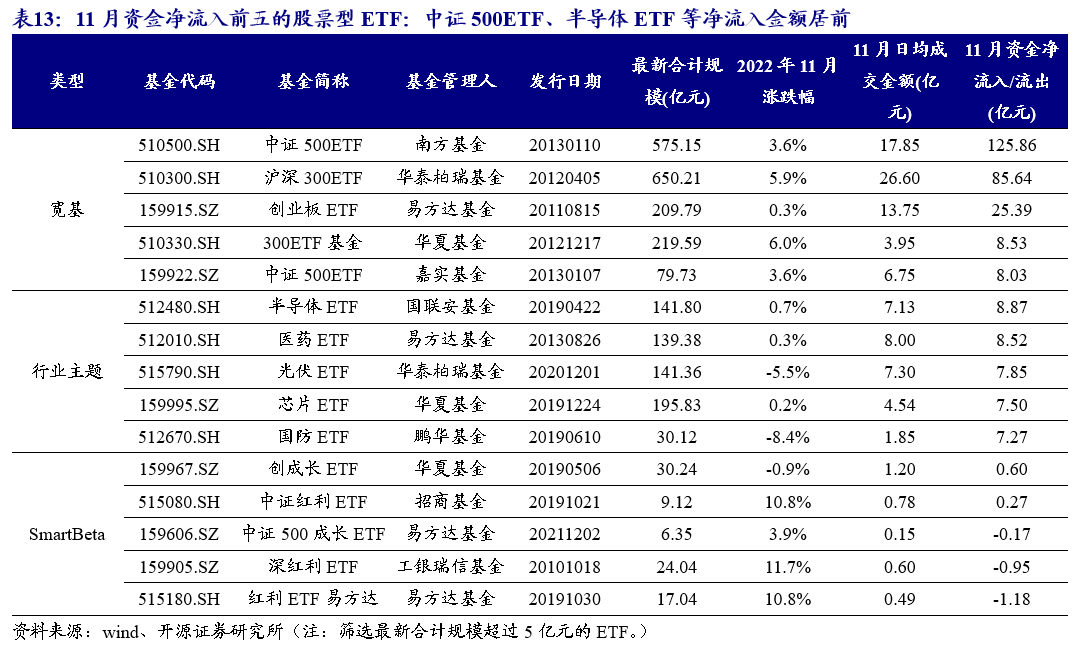

11月份,三种类型下资金净流入居前的股票型ETF分别为:

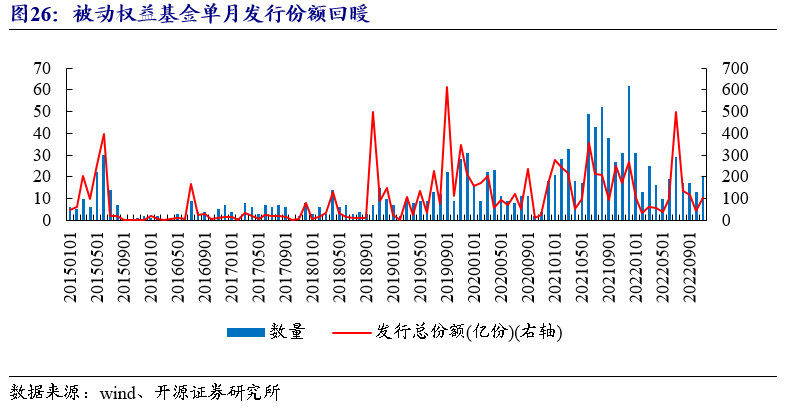

11月份被动权益基金成立数量为20只(统计范围为初始基金),发行总份额为102.1亿份,新发数量和份额均处于呈下降趋势。其中包含9只ETF,发行份额最大的是A100ETF,共发行24.9亿份。

04

选基因子20组合:11月表现欠佳,全年仍为正收益

4.2、 11月持仓:整体超配电子等板块

05

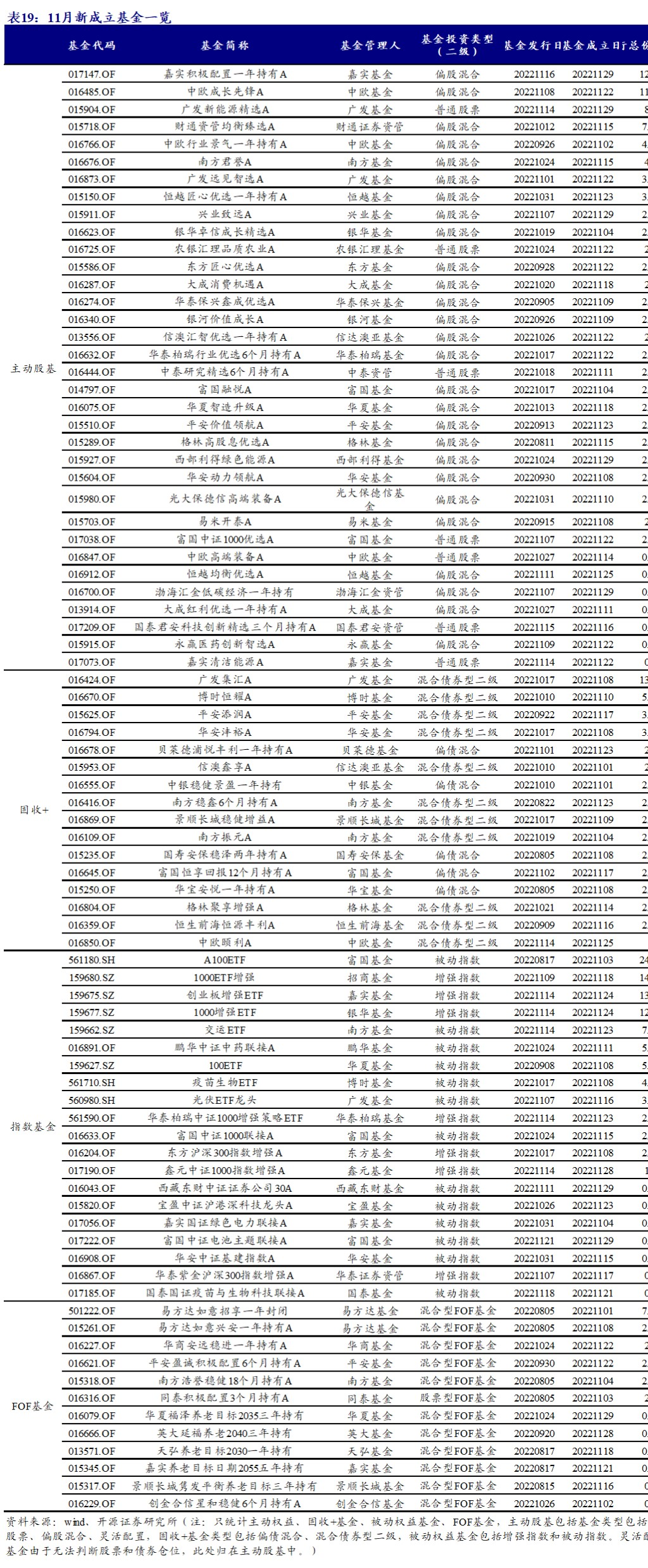

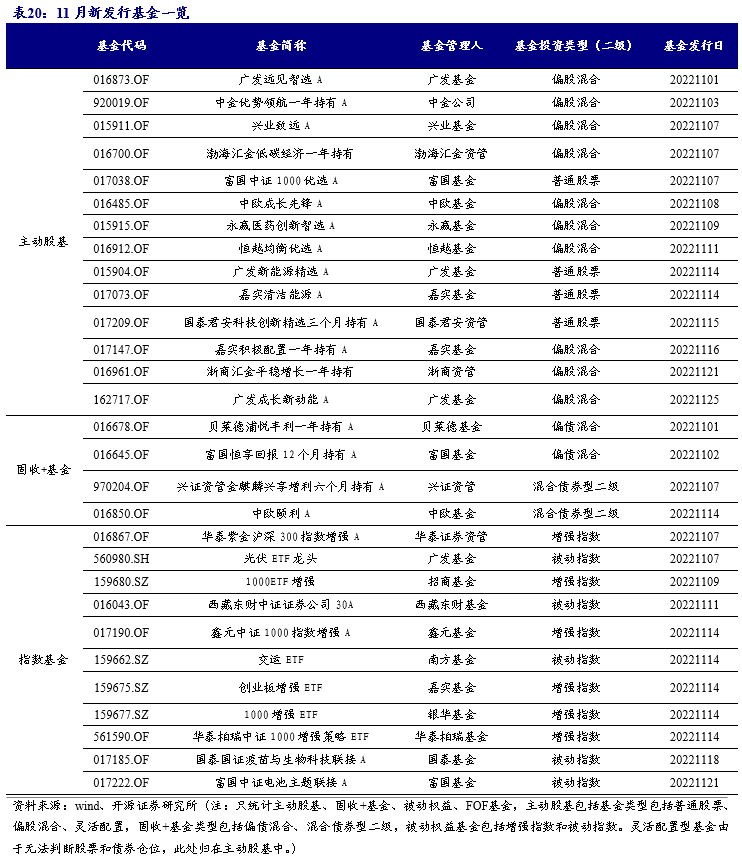

附录:11月新成立与新发行基金一览

06

风险提示

分析结果基于历史数据统计和测算得到,过去业绩不代表未来表现。

相关报告(可点击链接):

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究