站在“小巨人”的肩膀上,Alpha爆发力强

博时专精特新主题A(014232)投资价值分析

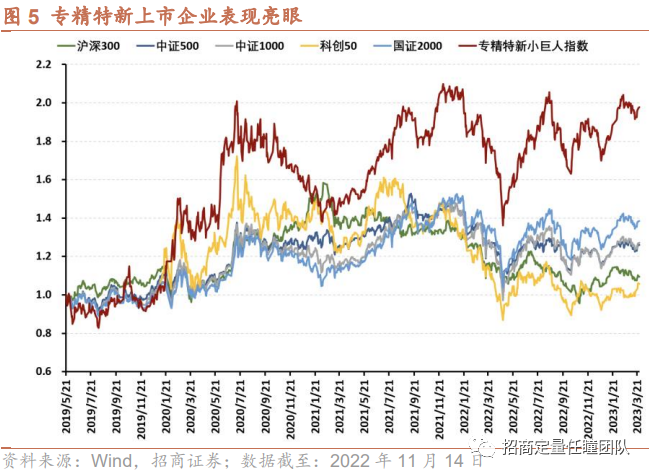

随着A股全面注册制的落地,专精特新“小巨人”企业的发展迎来重大利好,一级投资市场环境改善有助于创投为资本市场输送更多优质企业,更好服务实体经济。股价表现来看,专精特新上市企业十分亮眼。2019年5月21日(指数基日)以来,专精特新指数上涨约97.70%,大幅好于各主要宽基指数。

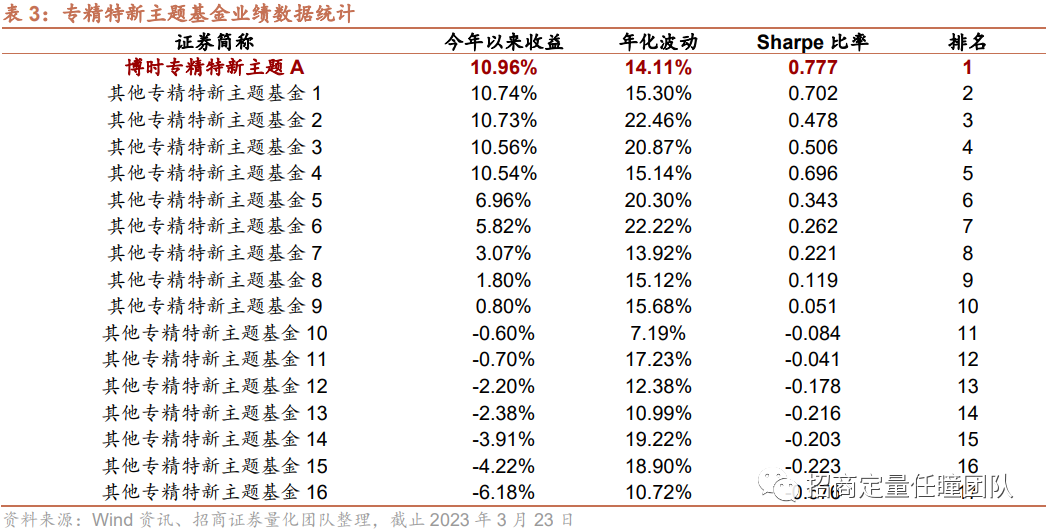

博时专精特新主题A(014232)今年业绩突出,主要投资于专精特新主题的上市公司股票,由于受到全面注册制和小盘风格影响的驱动,截止2023年3月23日,博时专精特新主题A今年以来的收益为10.96%,在同类专精特新主题基金中排名第一,产品总体波动水平较低,Sharpe比率显著领先,爆发力较强。

随着今年2月全面注册制的落地。注册制疏通“募投管退”最后、最难一环,创投企业投资周转率提升,业绩确定性走高,专精特新创投行业受益明显。长期来看,一级投资市场环境改善有助于创投为资本市场输送更多优质企业,更好服务实体经济。

所谓“专精特新”,是指企业具有专业化、精细化、特色化、新颖化的发展特征。具体来说:(1)专业化:深耕主业,以恒心办恒业。(2)精细化:精益求精,弘扬工匠精神。(3)特色化:别树一帜,练就独门绝技。(4)创新型:补短锻长,成为创新发源地。

股价表现来看,专精特新上市企业十分亮眼。2019年5月21日(指数基日)以来,截至2023年3月27日,专精特新指数上涨约97.70%,大幅跑赢沪深300(9.43%)和中证500(25.98%),而具有科创属性的同类指数的科创50涨幅分别约 5.75% ,小盘指数中证1000和国证2000的涨幅分别约27.11% 、 38.58%。可见,专精特新企业在资本市场中的表现十分具有潜力。

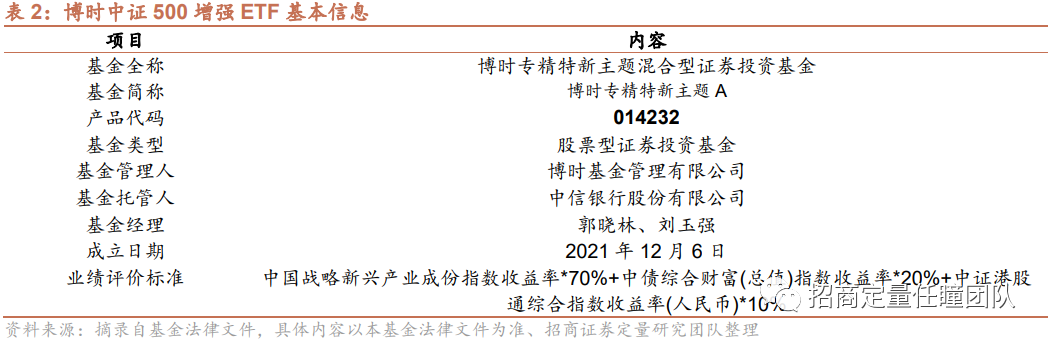

博时专精特新主题A(014232)是博时基金管理有限公司推出的专精特新主题偏股混合型基金。该基金主要投资于专精特新主题的上市公司股票。

今年以来,产品业绩尤其突出,由于受到全面注册制和小盘风格影响的驱动,截止2023年3月23日,博时专精特新主题A今年以来的收益为10.96%,在同类专精特新主题基金中排名第一,另外,产品总体波动水平较低,Sharpe比率显著领先,爆发力较强。

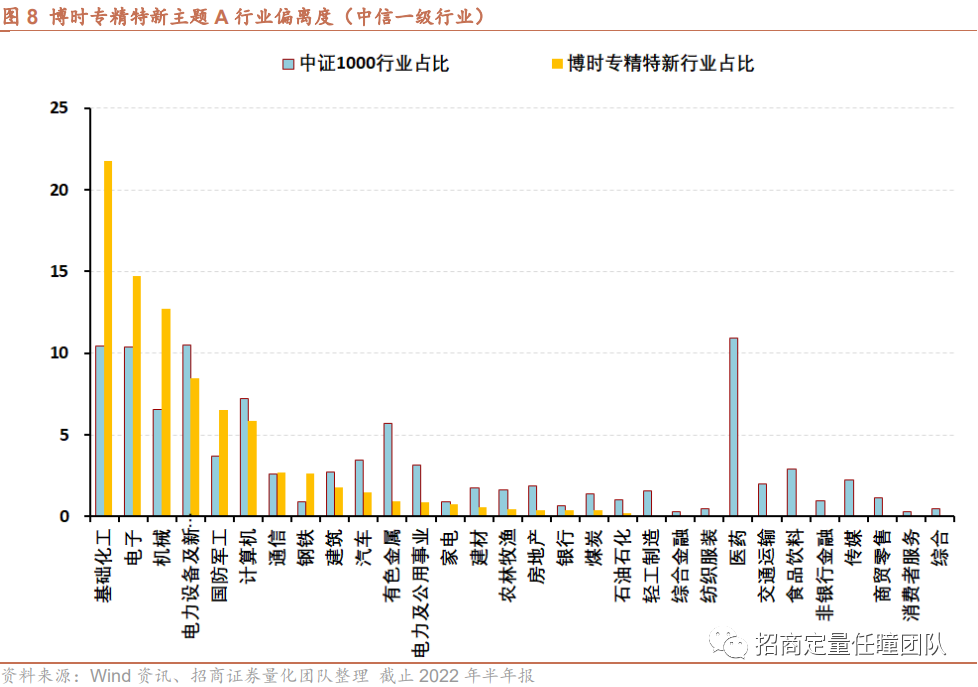

截止2022年中报,博时专精特新主题A在基础化工、电子、机械等行业寻求超配,而在医药、传媒、有色金属等行业上进行低配,捕捉了这轮科技浪潮的超额收益,而一定程度上避开了前期涨跌过多行业。

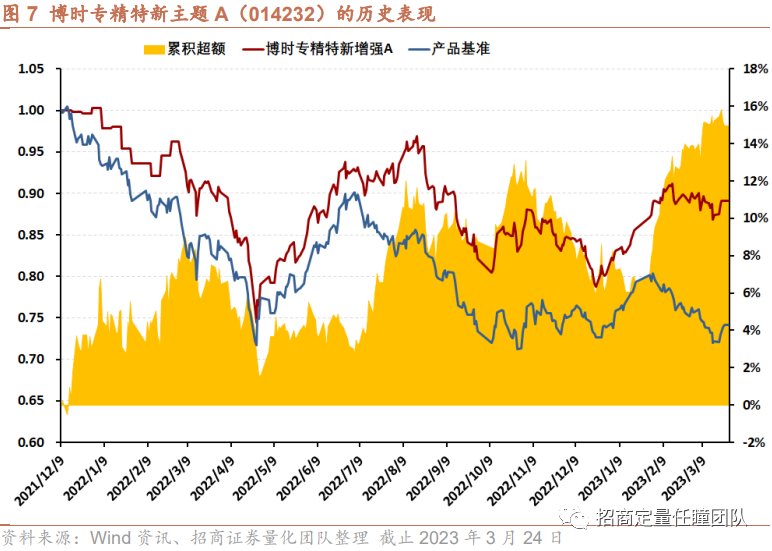

回望博时专精特新主题A(014232)的历史表现,历史超额收益表现较为优秀,自成立以来,受到市场整体低迷的影响,产品总收益为-10.87%,但是同时期策略对标的基准收益为 -25.83%,超额为14.96%,年化超额为11.70%。由于基金经理优秀的选股能力,产品获得了相对稳健的超额。

基金经理为郭晓林(2021年12月6日任职)和刘玉强(2023年2月1日)。郭晓林,清华大学硕士,近11年股票二级市场投研经验。刘玉强,北京大学硕士,近8年股票二级市场投研经验。

风险提示:基金业绩根据过往历史数据分析,基金历史表现不代表未来表现。

全面注册制落地,“小巨人”进击在即

1.全面注册制落地,专精特新企业受益明显

今年2月1日,证监会发布《首次公开发行股票注册管理办法》(征求意见稿),全面实行股票发行注册制改革正式启动。全面注册制的推出是资本市场改革发展最重要里程碑之一,市场活跃度有望再上台阶。注册制星火燎原五年磨剑,标志着中国直接融资模式达到世界领先水平,情绪改善驱动交投活跃(经纪和两融),优质公司加速上市、企业盈利改善促进指数上涨(投资),综合强化券商业绩在低基数背景下高增长。

全面注册制核心要点。发行条件方面:(1)取消了现行主板发行条件中关于不存在未弥补亏损、无形资产占比限制等方面的要求。(2)组织机构健全,持续经营满三年;会计基础工作规范;发行人股权清晰;生产经营合法合规。注册程序方面:(1)审核环节交易所通过问询等方式开展发行上市审核工作,形成发行人是否符合发行条件和信息披露要求的审核意见。(2)交易所审核,证监会注册。信息披露方面:(1)凡是投资者作出价值判断和投资决策所必需的信息,发行人都必须充分披露。(2)严格落实发行主体和保荐中介的信息披露和诚信责任。(3)针对不同板块的企业特点,规定企业应当按照拟上市板块要求进行专门披露。监督管理和法律责任方面:建立全流程监管体系,并对责任主体加大追责力度。

创投公司迎来历史性机会,一级退出更加通畅。注册制疏通“募投管退”最后、最难一环,创投企业投资周转率提升,业绩确定性走高,专精特新创投行业受益明显。长期来看,一级投资市场环境改善有助于创投为资本市场输送更多优质企业,更好服务实体经济。

据工信部,目前我国已培育8997家专精特新“小巨人”企业、800余家制造业单项冠军企业、5万多家省级专精特新中小企业。全面注册制将利好这些企业。

上市、融资路径更加清晰,更有盼头。经过长期研究发现,上述近9000家专精特新“小巨人”企业中,大部分公司营收规模在1亿元左右,利润在1000万到2000万元之间。不过,其中也涌现出一些头部企业,规模体量达到科创板、创业板甚至主板的上市标准。

全面注册制其实给了一个方向性的选择,各板块定位明确,企业可以进行长远的资本市场路径规划,对这批企业来说,如果能够抓住时机,企业和投资人都有望获得更好的投资回报。

2. 重点培育创新型企业,孕育专精特新“小巨人”的摇篮

优质中小企业创新能力强、成长性好,是提升产业链供应链稳定性和竞争力的基础力量,推动经济高质量发展的重要驱动以及构建新发展格局的坚强支撑,设立北交所的核心是为“专精特新”中小企业服务。不论是从全球分工演进、国际经验借鉴、主要矛盾转化还是制度和内生优势来看,培育专精特新是规律使然,也是时代要求。专精特新中小企业的培育历程,从概念提出到落地实施再到加速推进,经历了三大阶段,分为“摸石过河、探索实践”(1997-2011年)、“总结推动、重视肯定”(2011-2019年)、“指明方向、全面铺开”(2019年以来)。近年来,党中央、国务院高度重视优质中小企业培育工作,中央经济工作会议要求“激发涌现一大批‘专精特新’企业”,《政府工作报告》提出“着力培育‘专精特新’企业”。专精特新上升为中国经济转型升级历程中至关重要的战略。那么,什么样的企业可以被称作“专精特新”呢?所谓“专精特新”,是指企业具有专业化、精细化、特色化、新颖化的发展特征。具体来说:

专业化:深耕主业,以恒心办恒业。能发现利基市场,挖掘空白领域并瞄准特定目标;集中精力深耕,确定核心业务方向;提供稳定配套,与龙头企业建立专业化协作体系。

精细化:精益求精,弘扬工匠精神。研发精深,跟踪产品并及时调整,设计制造出精致产品;数字赋能,以“上云用数赋智”提质增效;品质精良,塑造自主品牌;匠心营造,赢得高认可度、高美誉度。

特色化:别树一帜,练就独门绝技。“差异化”定位,做到人无我有,人有我优,人优我特;“小单元”经营,以小规模大协作方式提供配套;“趋势性”引领,洞察行业趋势,牵引产品迭代研发。

创新型:补短锻长,成为创新发源地。谋求源头创新优势,高价值专利布局,产业化突破和商业化应用。

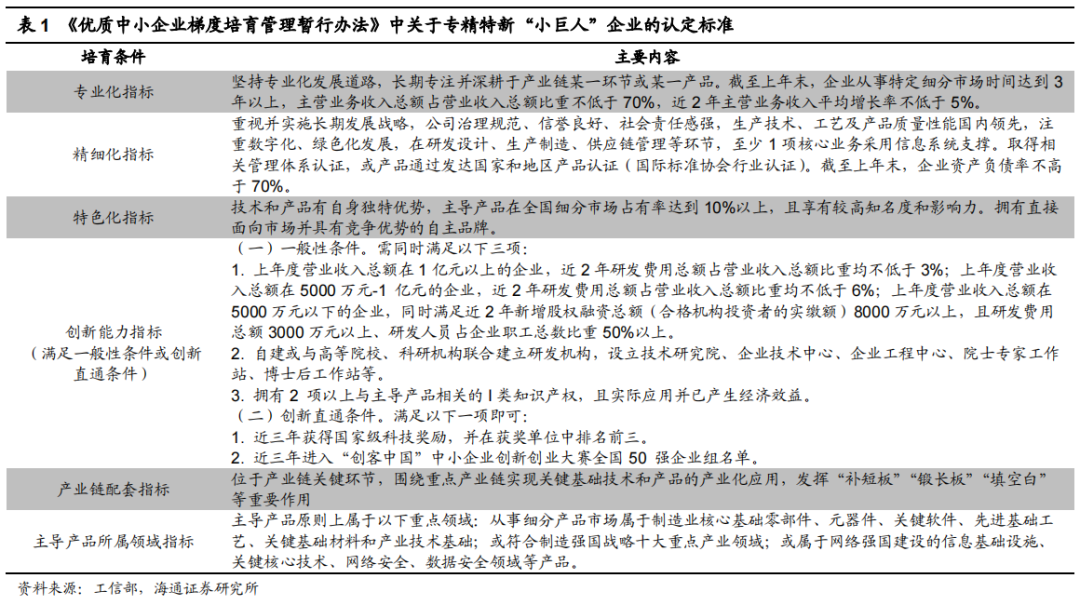

从重点培育企业的发展方向来看,专精特新发展方向围绕《中国制造2025》的十大重点领域,并着力突破工业“四基”发展瓶颈,包括新能源(车)、新材料、高端数控机床、生物医药、航空航天等。

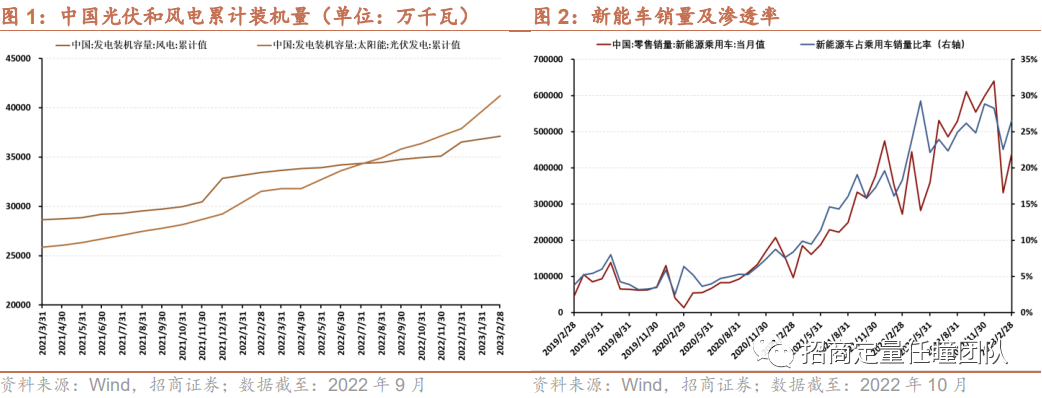

风电、光伏发电等新能源发展势头强劲,装机规模保持快速增长。截至2023年2月底,光伏、风电装机容量分别近4.1亿、3.7亿千瓦,同比增长30%、11%,保持较快增长速度。目前,我国已具备完备的新能源全产业链体系,新能源开发建设成本不断下降,风电、光伏发电已全面进入平价无补贴、市场化发展的新阶段。新能源车销量屡创新高,渗透率接近30%。去年7、8月是汽车销售淡季,而今年同期汽车销售热度不减,呈现“淡季不淡”的态势;而9月一直是车市“金九银十”的传统旺季,新能源汽车销量延续快速增长势头,再创新高。2022年新能源乘用车零售端销量达566.26万辆,同比增长89.25%。

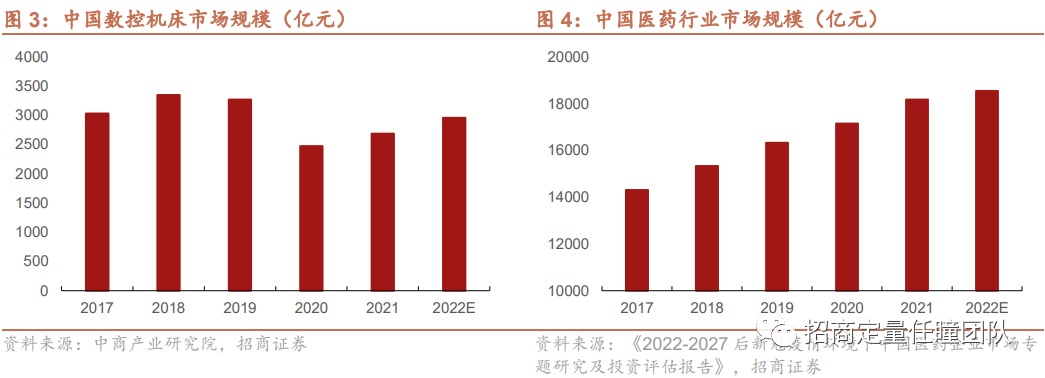

机床行业增速回暖,数控化率逐步提升。受疫情影响及能源供应限制,2020年中国数控机床产业市场规模小幅下降,约2473亿元,同比下降24.4%。受益于疫后制造业复苏强劲、机床行业设备更新需求托底以及国产替代等多重有利因素,机床行业开始回暖,2021年中国数控机床市场规模恢复增长,达2687亿元,中商产业研究院预测,2022年数控机床产业规模将达2957亿元。另外,中国机床行业数控化率近十年逐步提高,截至2021年达44.85%,但相较美、日、德等先进国家仍有较大提升空间。医药行业规模继续增长,未来前景可期。随着人口总量增长、老龄化程度加深、人民保健意识增强、疾病谱改变以及医疗保障体制不断完善,中国药品消费支出持续增长,规模不断扩大,已成为全球最大的新兴医药市场。受到药品供应多样化和用药需求不断增长的驱动,中国医药市场呈现稳步上升趋势,2021年医药市场规模达18176亿元,预计2022年医药市场规模持续扩大,达到18539亿元。

股价表现来看,专精特新上市企业十分亮眼。2019年5月21日(指数基日)以来,截至2023年3月27日,专精特新指数上涨约97.70%,大幅跑赢沪深300(9.43%)和中证500(25.98%),而具有科创属性的同类指数的科创50涨幅分别约 5.75% ,小盘指数中证1000和国证2000的涨幅分别约27.11% 、 38.58%。可见,专精特新企业在资本市场中的表现十分具有潜力。

另外,国家十分注重专精特新“小巨人”企业的培育。2018年,政府首次提出要开展专精特新“小巨人”培育工作,政策目标在于培育专精特新“小巨人”,促进其在创新能力、国际市场开拓、经营管理水平、智能转型等方面得到提升发展。此后,工信部公布了四批专精特新“小巨人”名单。根据工信部发布的通知,专精特新“小巨人”企业主导产品应优先聚焦制造业短板弱项,符合《工业“四基”发展目录》所列重点领域,从事细分产品市场属于制造业核心基础零部件、先进基础工艺和关键基础材料;或符合制造强国战略十大重点产业领域;或属于产业链供应链关键环节及关键领域“补短板”“锻长板”“填空白”产品;或围绕重点产业链开展关键基础技术和产品的产业化攻关;或属于新一代信息技术与实体经济深度融合的创新产品。

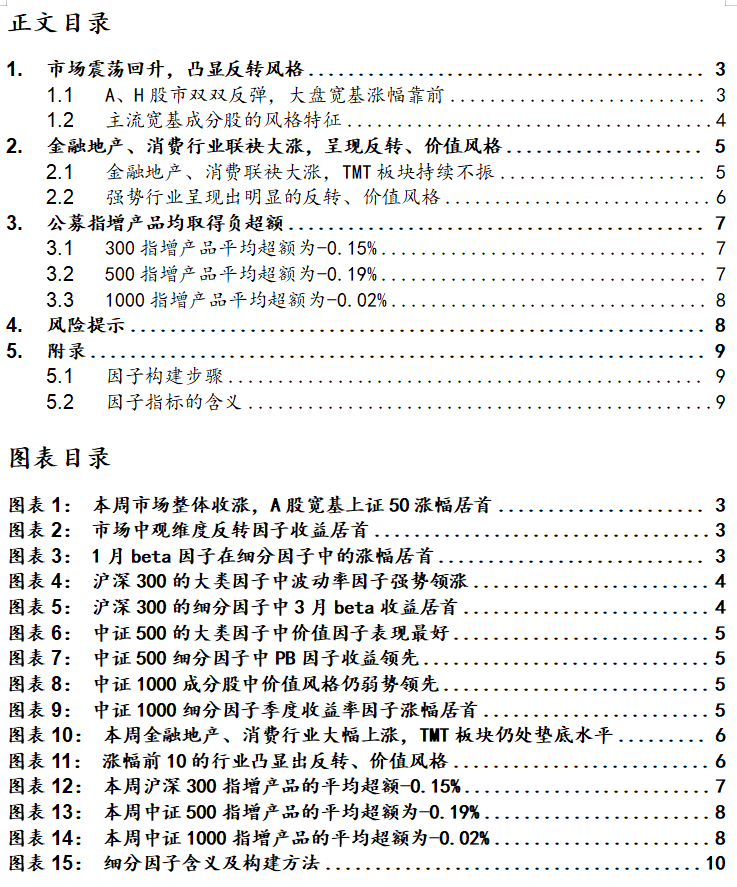

根据工信部此前印发的《优质中小企业梯度培育管理暂行办法》,成为专精特新“小巨人”定需同时满足专、精、特、新、链、品六个方面指标。具体如下:

1) 专业化指标:坚持专业化发展道路,长期专注并深耕于产业链某一环节或某一产品。截至上年末,企业从事特定细分市场时间达到3年以上,主营业务收入总额占营业收入总额比重不低于70%,近2年主营业务收入平均增长率不低于5%。

2) 精细化指标:重视并实施长期发展战略,公司治理规范、信誉良好、社会责任感强,生产技术、工艺及产品质量性能国内领先,注重数字化、绿色化发展,在研发设计、生产制造、供应链管理等环节,至少1项核心业务采用信息系统支撑。取得相关管理体系认证,或产品通过发达国家和地区产品认证(国际标准协会行业认证)。截至上年末,企业资产负债率不高于70%。

3) 特色化指标:技术和产品有自身独特优势,主导产品在全国细分市场占有率达到10%以上,且享有较高知名度和影响力。拥有直接面向市场并具有竞争优势的自主品牌。

4) 创新能力指标:满足一般性条件或创新直通条件。一般性条件需同时满足以下三项:

a) 上年度营业收入总额在1亿元以上的企业,近2年研发费用总额占营业收入总额比重均不低于3%;上年度营业收入总额在5000万元-1亿元的企业,近2年研发费用总额占营业收入总额比重均不低于6%;上年度营业收入总额在5000万元以下的企业,同时满足近2年新增股权融资总额(合格机构投资者的实缴额)8000万元以上,且研发费用总额3000万元以上、研发人员占企业职工总数比重50%以上。

b) 自建或与高等院校、科研机构联合建立研发机构,设立技术研究院、企业技术中心、企业工程中心、院士专家工作站、博士后工作站等。

c) 拥有2项以上与主导产品相关的Ⅰ类知识产权,且实际应用并已产生经济效益。

创新直通条件满足以下一项即可:

a) 近三年获得国家级科技奖励,并在获奖单位中排名前三。

b) 近三年进入“创客中国”中小企业创新创业大赛全国50强企业组名单。

5) 产业链配套指标:位于产业链关键环节,围绕重点产业链实现关键基础技术和产品的产业化应用,发挥“补短板”“锻长板”“填空白”等重要作用。

6) 主导产品所属领域指标:主导产品原则上属于以下重点领域:从事细分产品市场属于制造业核心基础零部件、元器件、关键软件、先进基础工艺、关键基础材料和产业技术基础;或符合制造强国战略十大重点产业领域;或属于网络强国建设的信息基础设施、关键核心技术、网络安全、数据安全领域等产品。

根据工信部发布的《专精特新中小企业发展报告(2022年)》,自2019年以来,我国已培育8997家专精特新“小巨人”企业,截至2021年底,专精特新“小巨人”企业实现营收3.7万亿元, 同比增长30%,高于规模以上中小工业企业11个百分点;利润总额超3800亿元,营收利润率超10%,高出规模以上中小工业企业4个百分点。

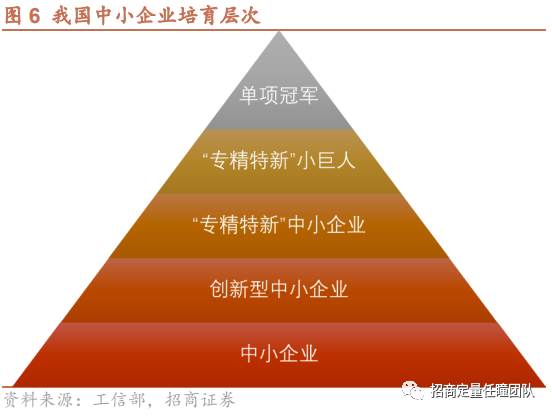

创新型中小企业、专精特新中小企业、专精特新“小巨人”企业是优质中小企业培育的三个层次,三者相互衔接、共同构成梯度培育体系。创新型中小企业具有较高专业化水平、较强创新能力和发展潜力,是优质中小企业的基础力量,培育目标是100万家左右。专精特新中小企业实现专业化、精细化、特色化发展,创新能力强,质量效益好,是优质中小企业的中坚力量,培育目标是10万家左右。专精特新“小巨人”企业位于产业基础核心领域和产业链关键环节,创新能力突出、掌握核心技术、细分市场占有率高、质量效益好,是优质中小企业的核心力量,培育目标是1万家左右。三者相互衔接,共同形成多元化、多梯队的中小企业培育体系。

博时专精特新主题A(014232)Alpha能力分析

博时专精特新主题A(014232)是博时基金管理有限公司推出的专精特新主题偏股混合型基金。该基金主要投资于专精特新主题的上市公司股票。在严格控制风险的前提下,追求超越业绩比较基准的投资回报,力争实现基金资产的长期稳健增值。基金经理为郭晓林先生和刘玉强先生。

产品的长期Alpha稳健,短期爆发力强

回望博时专精特新主题A(014232)的历史表现,历史超额收益表现较为优秀,自成立以来,受到市场整体低迷的影响,产品总收益为-10.87%,但是同时期策略对标的基准收益为 -25.83%,超额为14.96%,年化超额为11.70%。由于基金经理优秀的选股能力,产品获得了相对稳健的超额。

此外,今年以来,产品业绩尤其突出,由于受到全面注册制和小盘风格影响的驱动,截止2023年3月23日,博时专精特新主题A今年以来的收益为10.96%,在同类专精特新主题基金中排名第一,另外,产品总体波动水平较低,Sharpe比率显著领先,爆发力较强。

行业偏离分析

从行业偏离水平看,若我们跟中证1000指数做对比,截止2022年中报,博时专精特新主题A在基础化工、电子、机械等行业寻求超配,而在医药、传媒、有色金属等行业上进行低配,捕捉了这轮科技浪潮的超额收益,而一定程度上避开了前期涨跌过多行业。

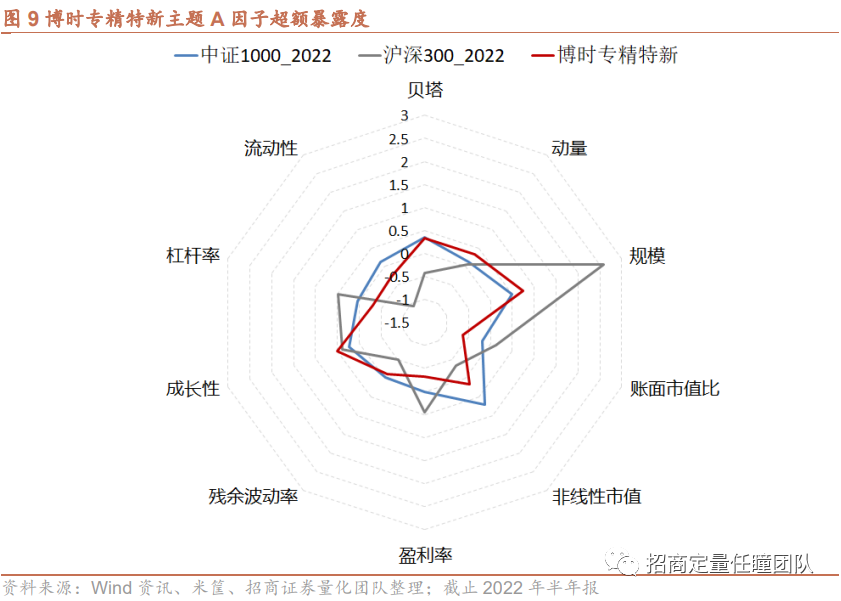

风格因子暴露分析

我们根据米筐提供的风险因子对博时专精特新主题A的因子暴露度进行了分析。我们利用2022年半年报的全部持仓数据来计算了博时专精特新主题A在Barra风险因子上的暴露。

若与中证1000和沪深300这样的主要宽基指数相比,博时专精特新主题A最大的特点是在成长性上的超配。一般而言,专精特新主题基金主要就是配置市场上更具成长力的个股。另外博时专精特新主题A在Beta因子和动量因子上的暴露也较多,这说明持仓个股具有较强的股性,具有更大的弹性。

博时专精特新主题A在账面市值比因子上暴露度较低,说明持仓的个股一般具有更高的估值水平,这和其高成长的特性无法割离,成长股通常是有更高的估值水平。

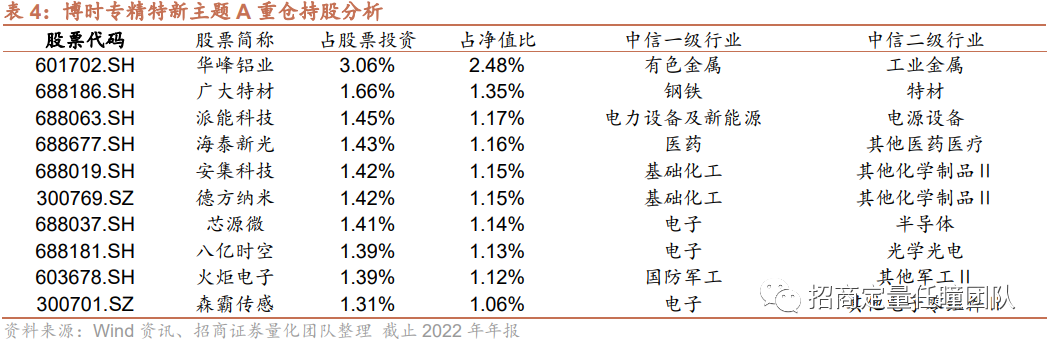

重仓持股分析

博时专精特新主题A持仓较为分散,第一大持股华峰铝业为占比为3.06%,第二大广大特材 的占比为1.66%,第三大派能科技占比为 1.45%。前十大重仓股合计占比仅为15.94%,整体持仓十分分散,有利于躲避非系统性风险。

基金管理人介绍

博时基金管理有限公司

博时基金成立于1998年7月13日,是中国内地首批成立的五家基金管理公司之一,致力为海内外各类机构和个人投资者提供专业、全面的资产管理服务。2002年10月,博时基金发行旗下首只公募基金产品博时价值增长(050001);在此之后,公司不断进行产品创新,完善产品布局。截至2023年2月1日,博时基金共运作管理了341只产品,覆盖股票型、混合型、债券型、货币市场型、QDII型、商品型、FOF型、REITs型全部8个基金类型,实现了对公募基金产品类型的全覆盖;截止2022年4季度末,博时基金合计管理规模9543亿元(不含ETF联接基金),排名全市场第6;非货币管理规模5103亿元。除公募基金业务外,博时基金还受全国社会保障基金理事会委托,管理部分社保基金,以及多个企业年金、职业年金及特定专户。博时基金累积斩获金牛奖47座,金基金将35座,明星基金奖43座。

基金经理介绍

产品的基金经理为郭晓林(2021年12月6日任职)和刘玉强(2023年2月1日)。

郭晓林 先生,清华大学硕士,近11年股票二级市场投研经验。2012年加入博时基金,历任研究员、高级研究员、高级研究员兼基金经理助理、资深研究员兼基金经理助理、资深研究员兼投资经理。现任博时互联网主题等产品的基金经理。截至2022年13月31日,基金经理在管公募基金9只,规模合计58.98亿元。

刘玉强 先生,北京大学硕士,近8年股票二级市场投研经验。2015年加入博时基金,历任研究员、基金经理助理。2023年2月起担任博时专精特新主题基金的基金经理。截至2022年12月31日,基金经理在管产品1只,规模合计5.58亿元。

我们认为,产品的两位基金经理的股票二级市场投研经验丰富,且均在博时基金工作多年,与团队建立了较为稳定和默契的配合,这都将有利于保障产品净值的稳健增长。

重要申明

本文选自报告《站在“小巨人”的肩膀上,Alpha爆发力强——博时专精特新主题A(014232)投资价值分析》。

基金业绩根据过往历史数据分析,基金历史表现不代表未来表现。

本篇文章来源于微信公众号: 招商定量任瞳团队