深度专题125:“逐鹿”Alpha 专题报告--基于领域知识生成的基本面因子挖掘框架

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心结论

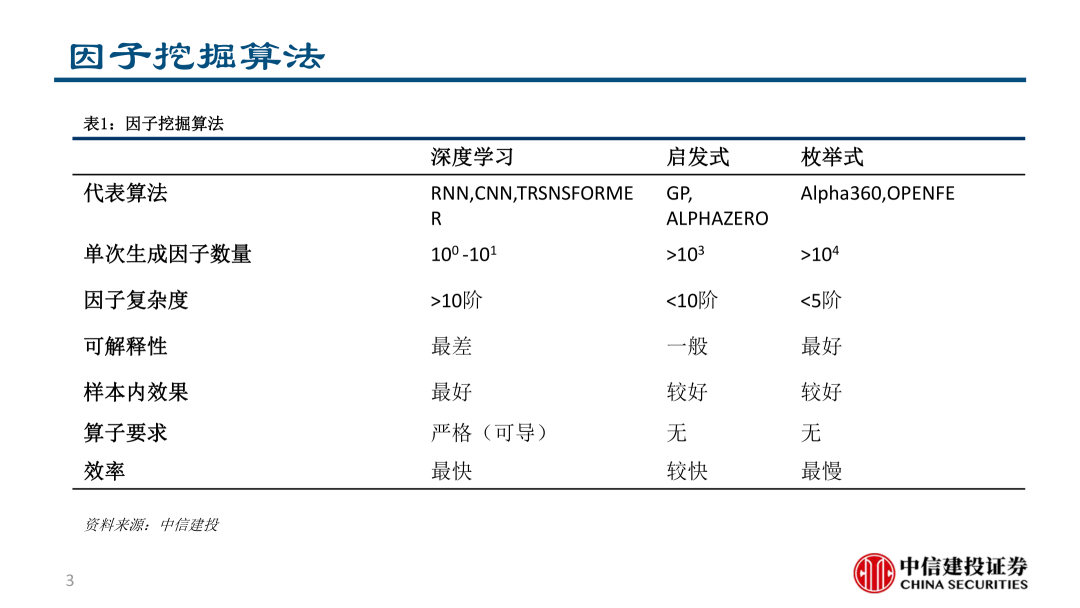

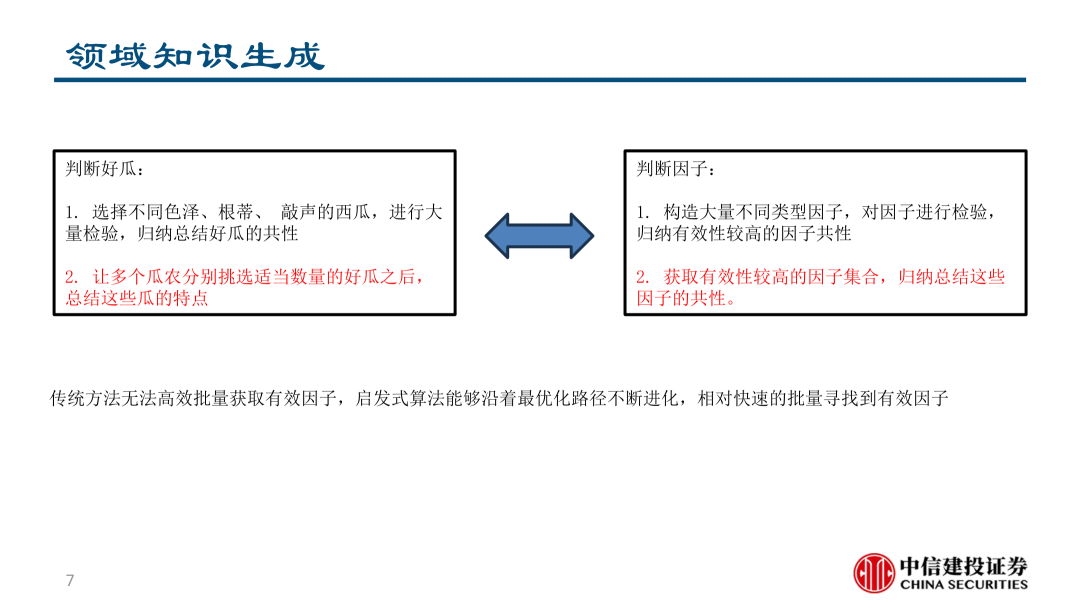

由于因子空间过大,传统的因子挖掘方法无法有效搜索整个空间寻找最优解。

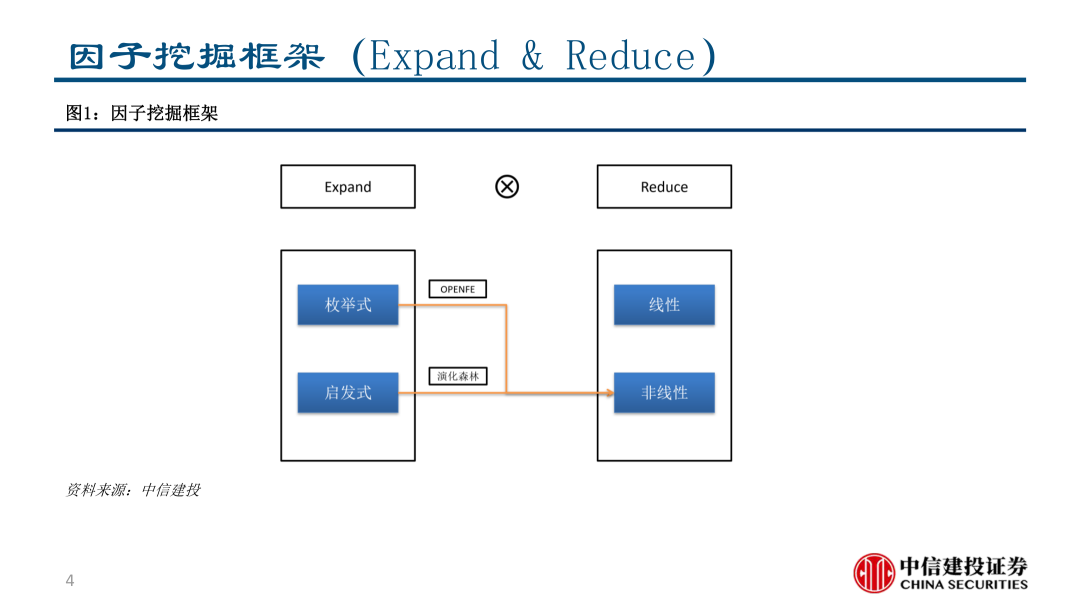

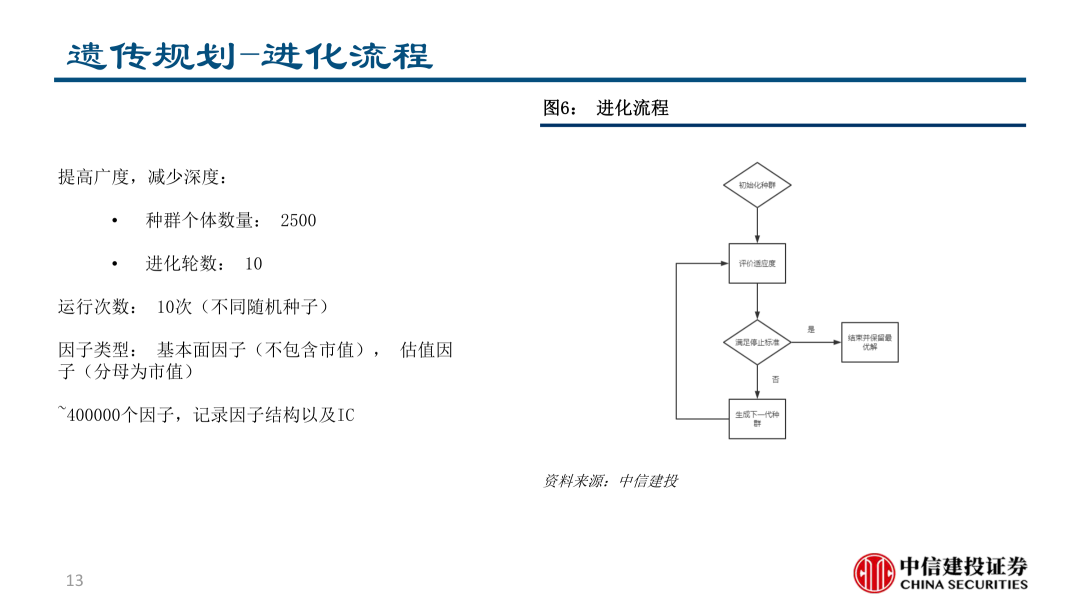

本文我们利用遗传规划算法生成领域知识,再结合枚举法批量生成因子,对因子进行检验,能够高效的挖掘效果稳定的因子。

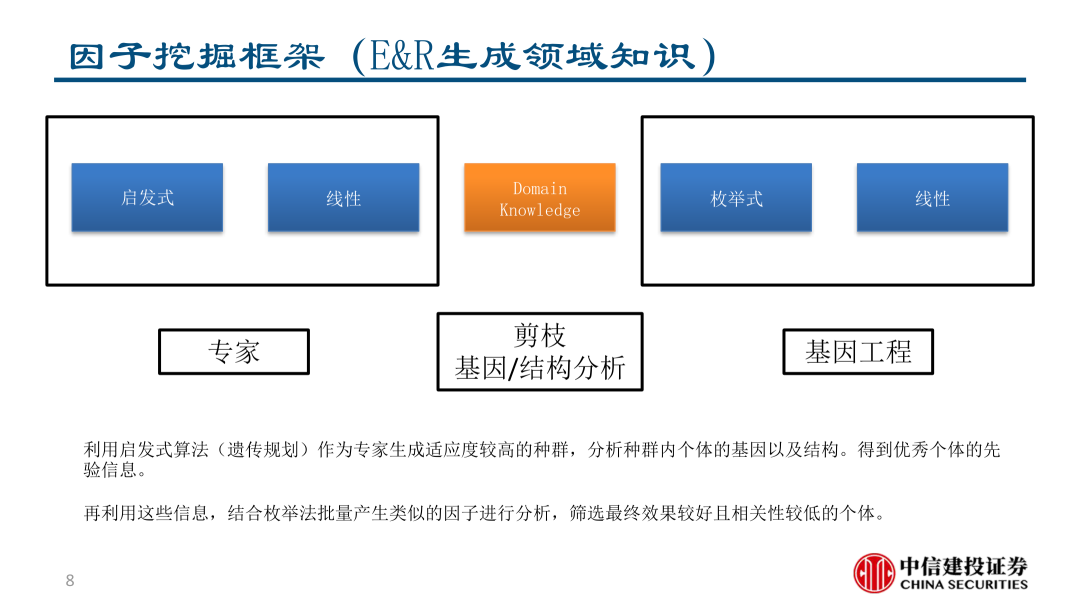

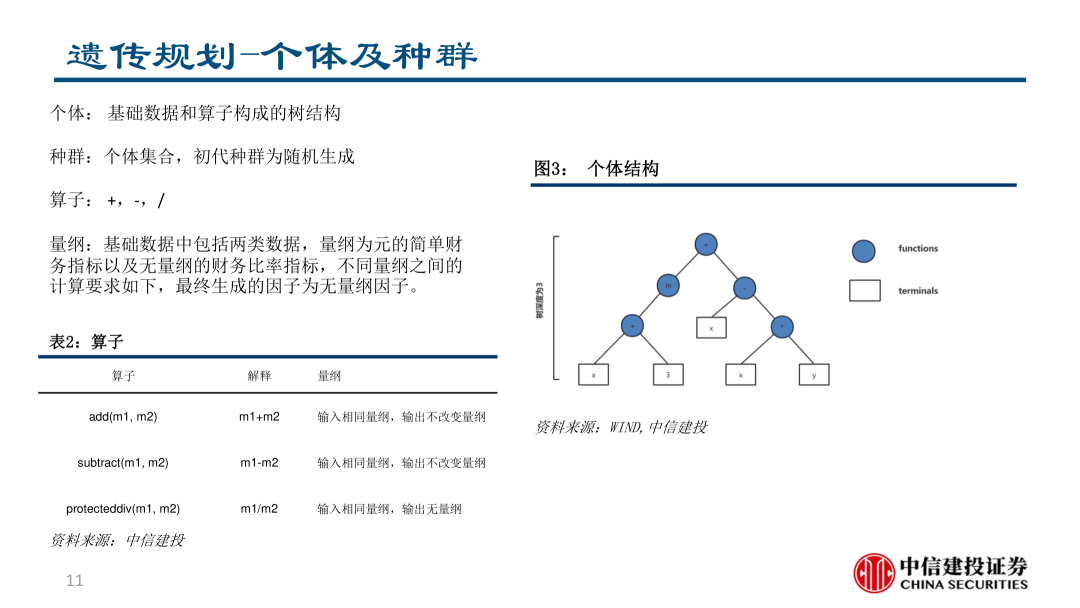

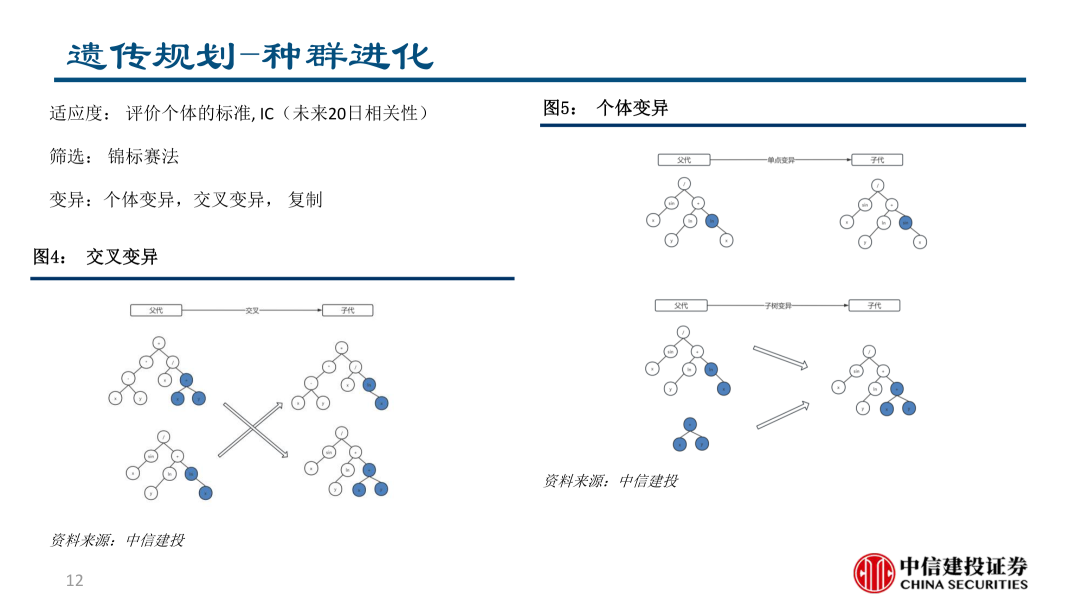

遗传规划算法是一类启发式算法,将因子作为个体构建种群,种群中的个体不断发生交叉变异以及个体变异,使得种群内个体的适应度不断提高,从而批量生成有效因子。基于不同的随机种子运行遗传规划算法,可以得到性质不同的种群。

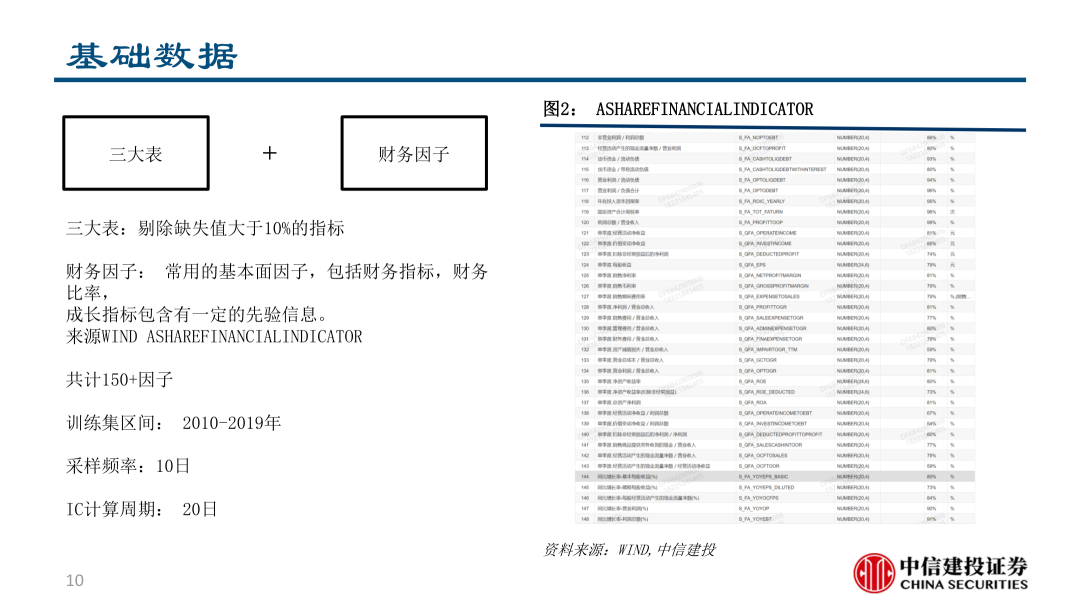

在构建个体时,采用基本的财务报表数据以及成熟的财务因子,且对数据进行量纲化处理,最终构建的个体要求为无量纲因子。

采用因子20日IC作为个体适应度标准,为了提高因子挖掘的效率,每10日采样一次。训练集样本从2010年至2019年共计10年数据。

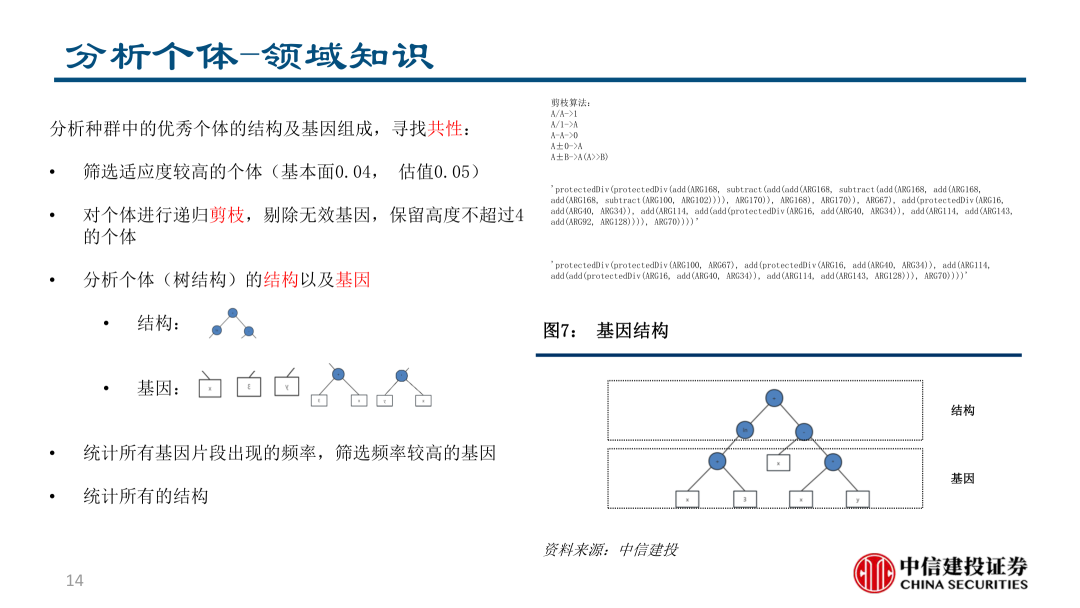

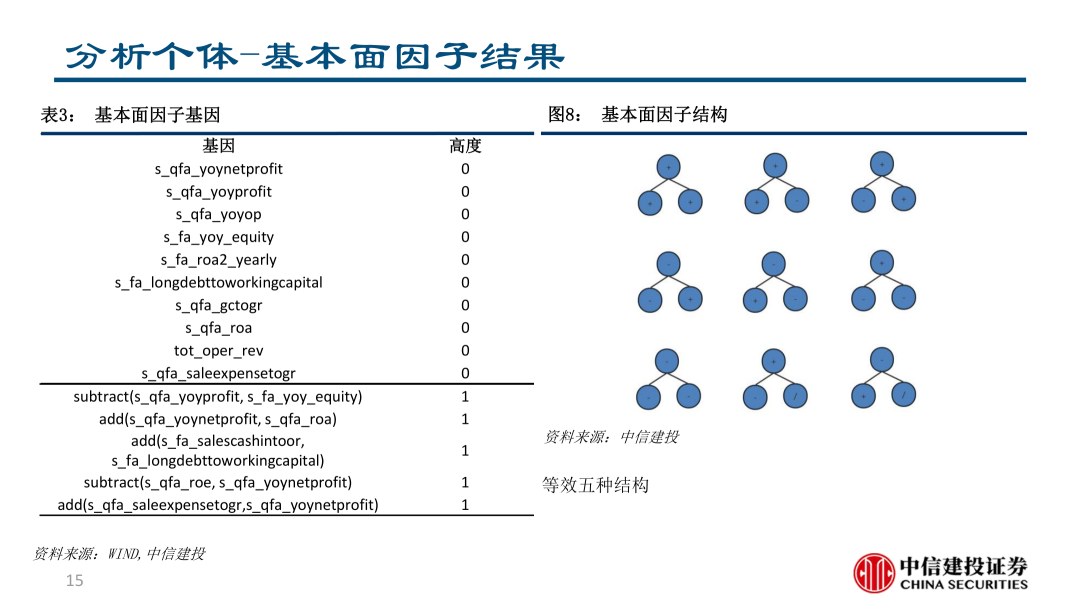

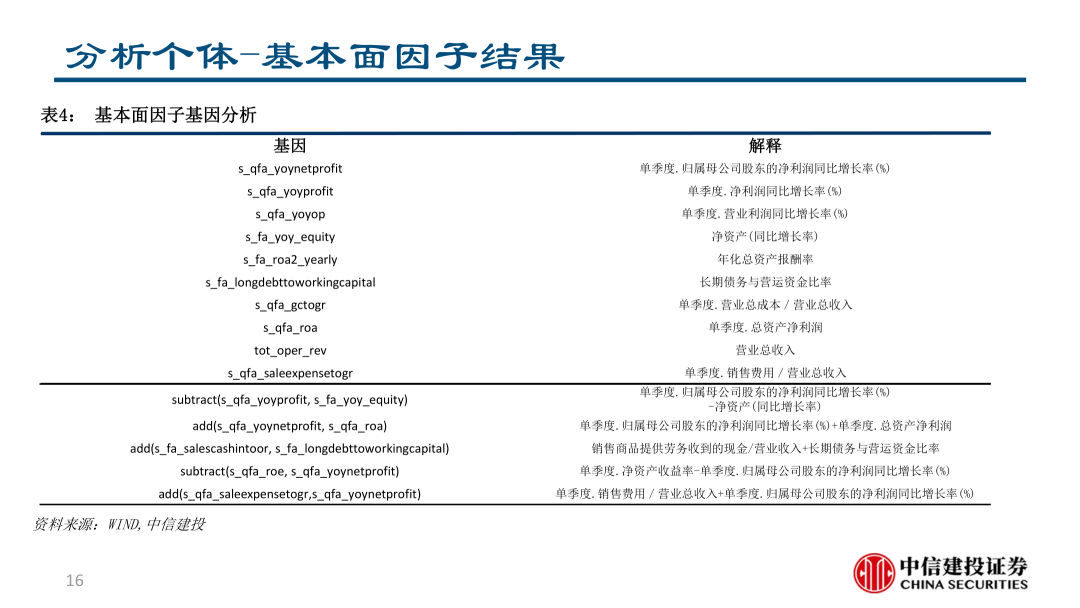

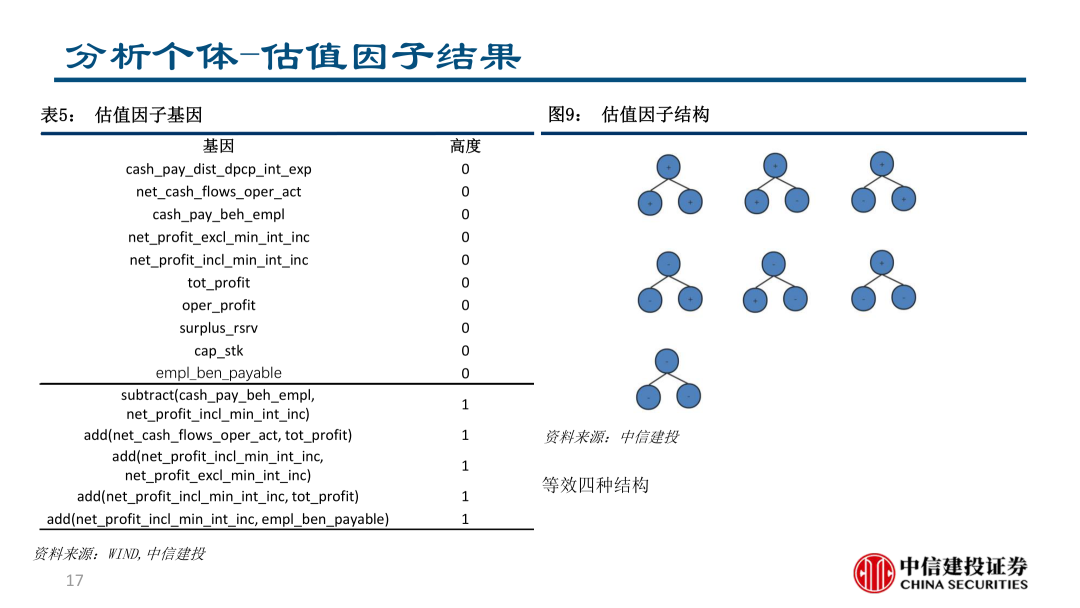

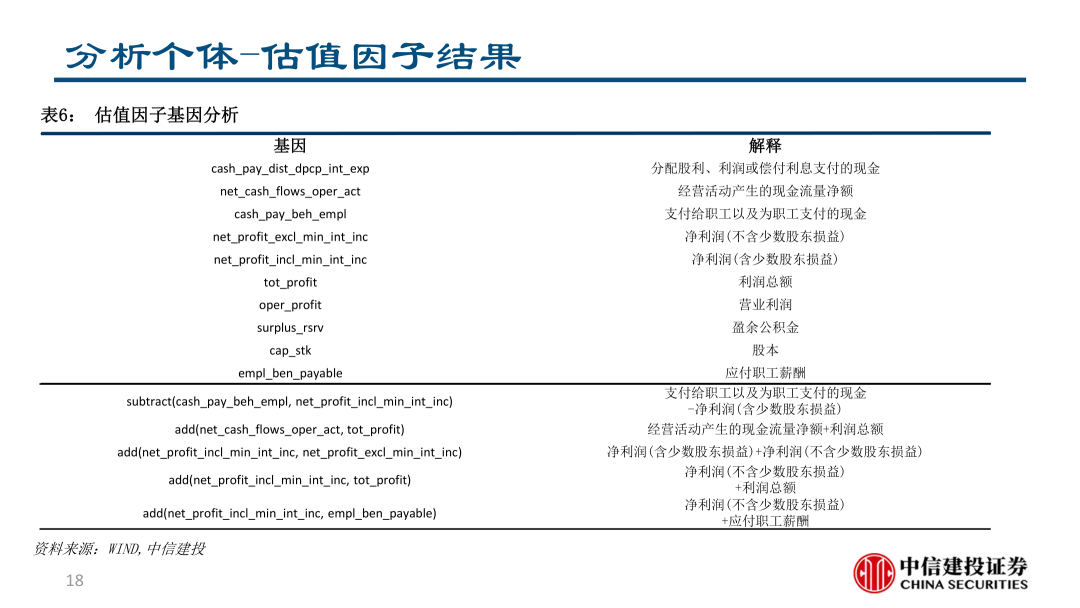

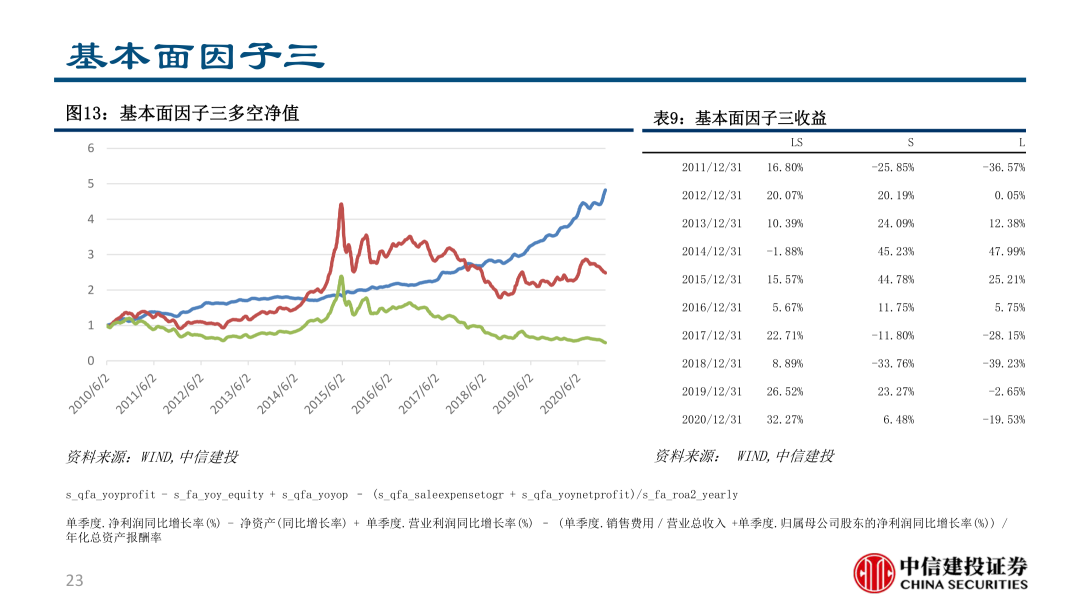

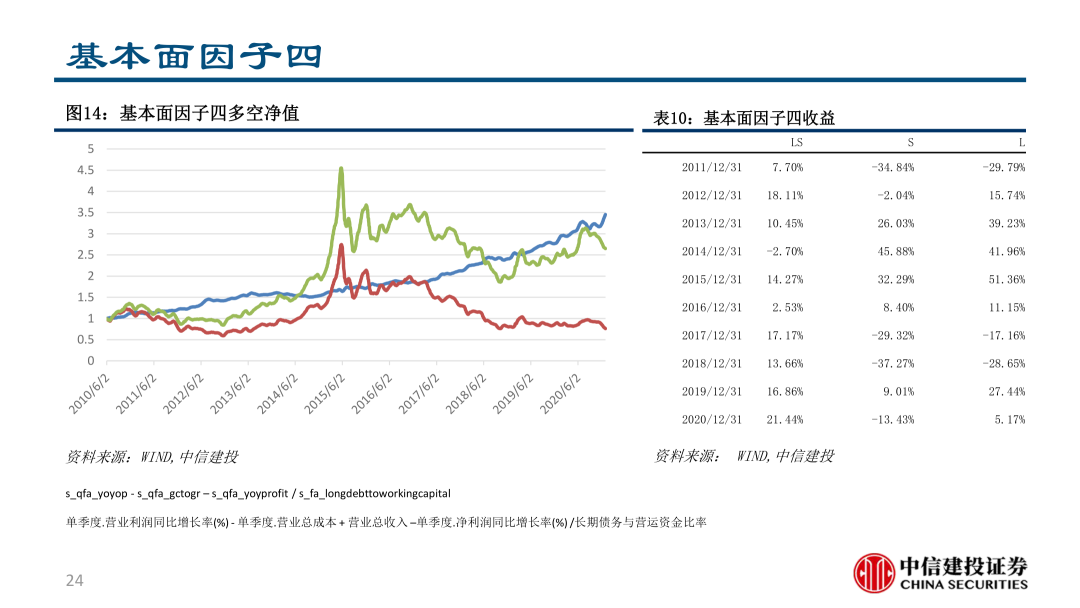

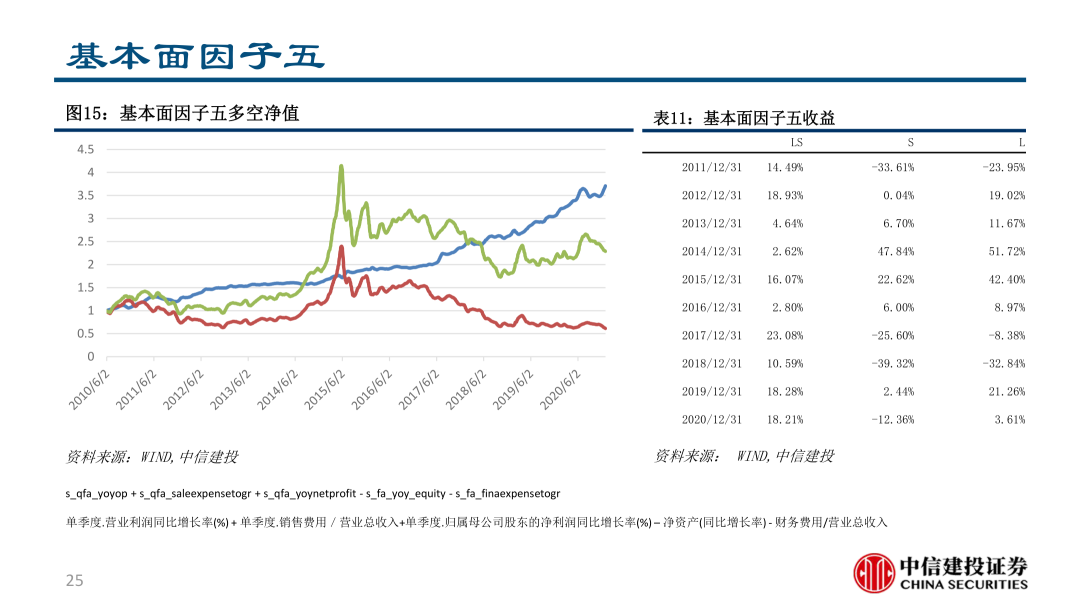

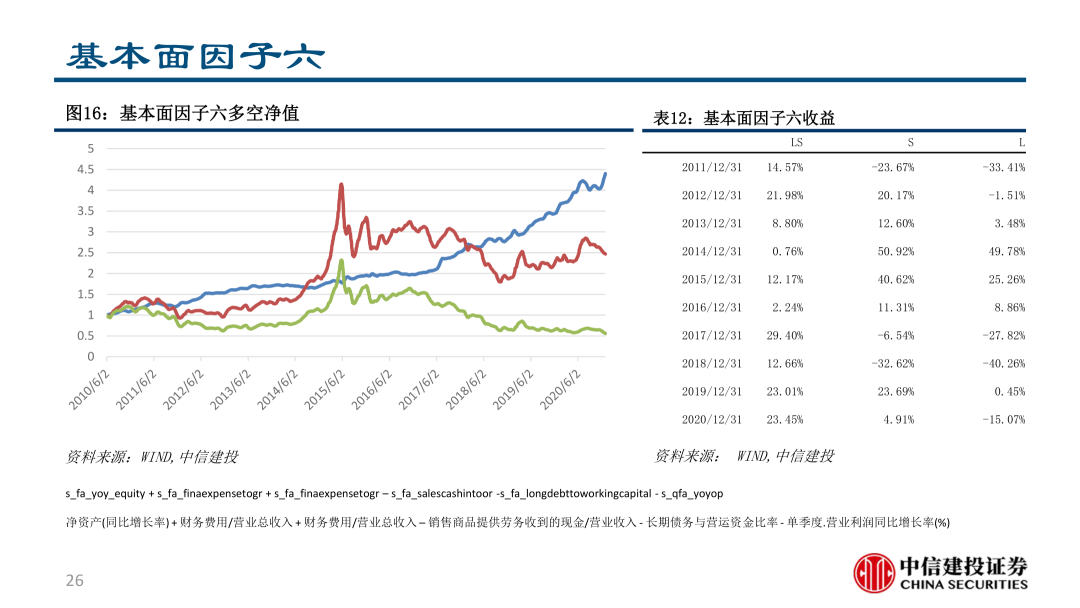

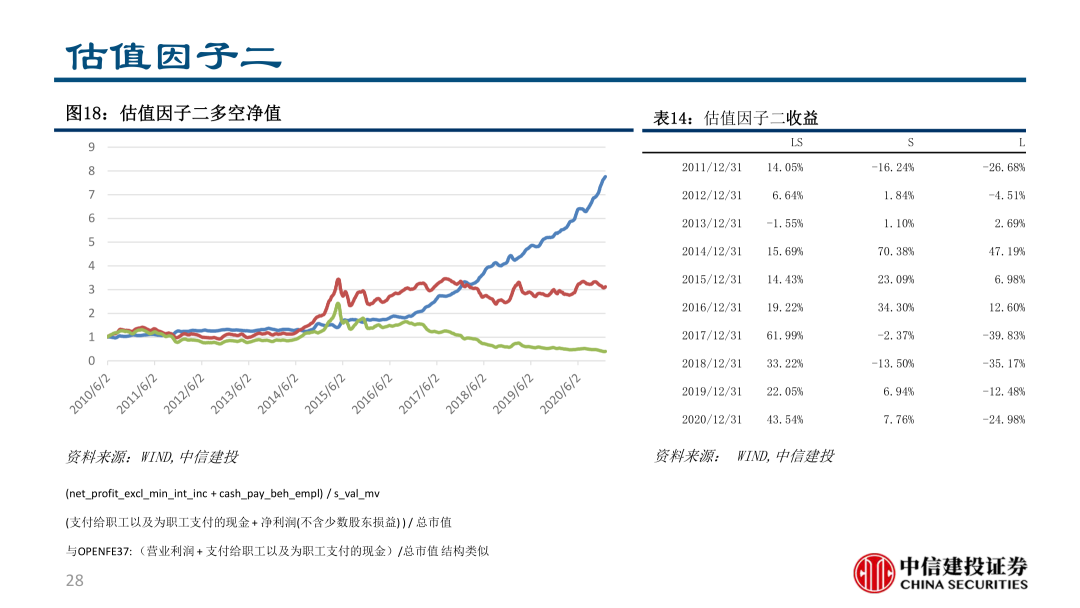

对生成的优秀个体进行剪枝操作,剔除冗余结构,进一步分析他们的基因结构,得到优秀个体的基因以及结构共性,其中基本面因子共有5种结构,15个基因组,其中利润增长、盈利质量(ROA、ROE、销售费用/营收)以及两者之间的复合结构基因占比较高。估值因子共4种结构,15个基因组,其中PE类指标基因占比较高,E端需要用现金流量指标进行修正

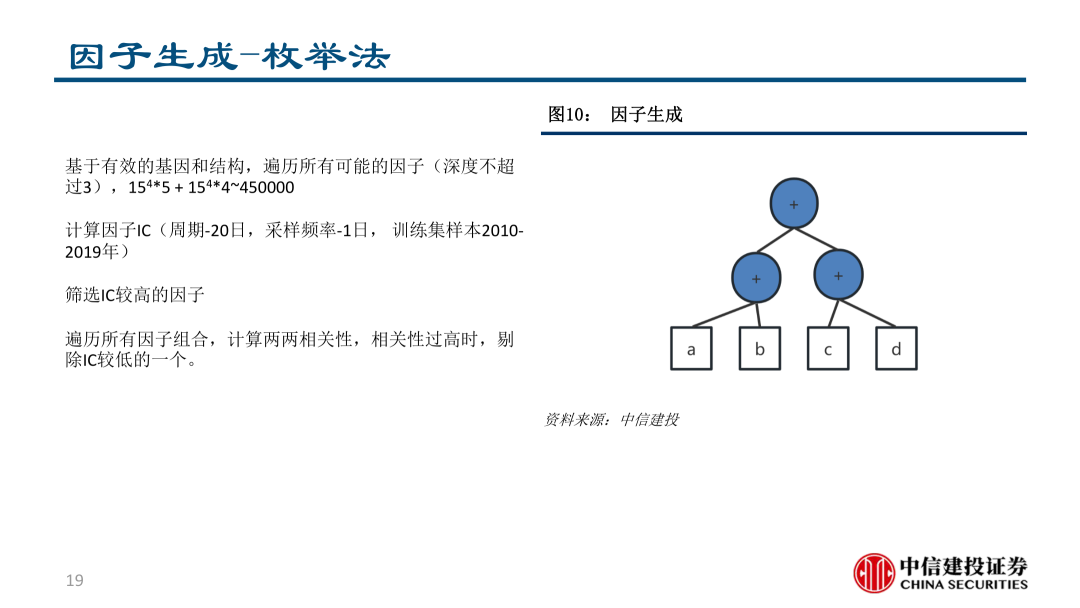

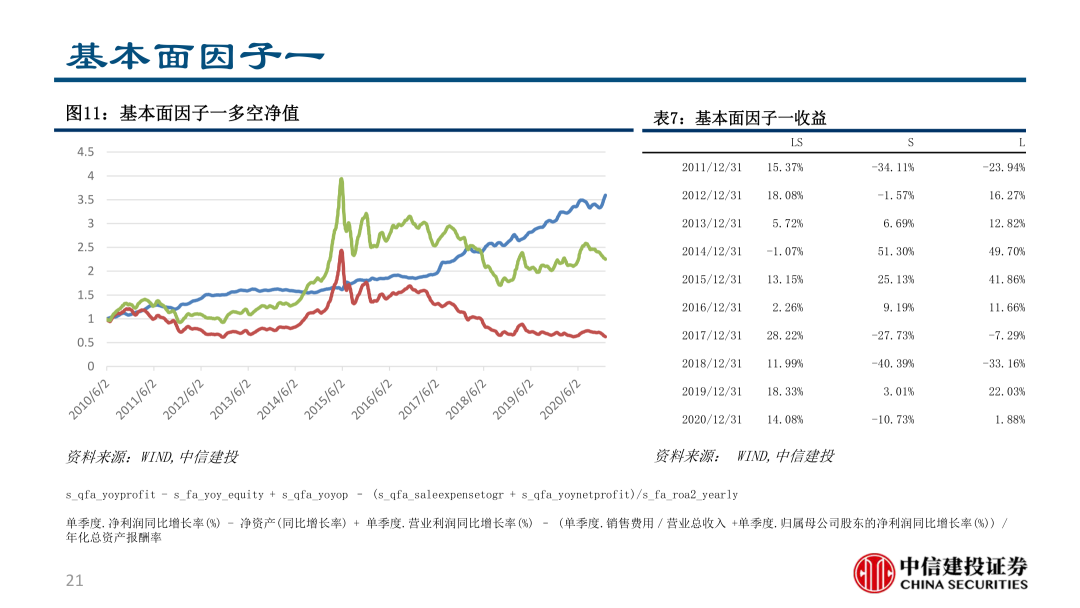

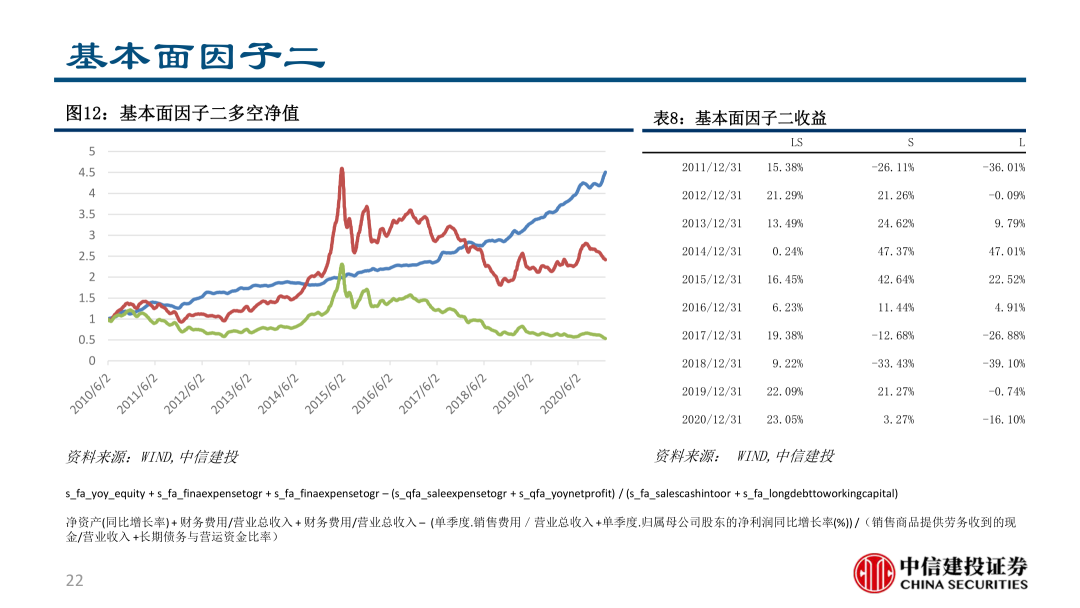

将这些领域知识再结合枚举法,基于有效结构以及筛选的基因组,生成所有可能的因子,对这些因子进行因子检验以及相关性分析。最终筛选出效果较好以及相关性较低的基本面及估值因子。

风险分析

本报告中所有数据结果是基于历史统计结果的展示,未来有可能发生风格切换导致因子失效的风险。模型运行存在一定的随机性,初始化随机数种子会对结果产生影响,单次运行结果可能会有一定偏差。历史数据的区间选择会对结果产生一定的影响。模型参数的不同会影响最终结果。模型对计算资源要求较高,运算量不足会导致结果存在一定的欠拟合风险。本文所有模型结果均来自历史数据,模型存在统计误差,不保证模型未来的有效性,对投资不构成任何建议。

证券研究报告名称:《“逐鹿”Alpha 专题报告(十五)——基于领域知识生成的基本面因子挖掘框架》

对外发布时间:2023年7月23日

报告发布机构:中信建投证券股份有限公司

本报告分析师:丁鲁明 执业证书编号:S1440515020001

王超 执业证书编号:S1440522120002

免责声明:

本公众订阅号(微信号:中信建投金融工程研究)为丁鲁明金融工程研究团队(现供职于中信建投证券研究发展部)设立的,关于金融工程研究的唯一订阅号;团队负责人丁鲁明具备分析师证券投资咨询(分析师)执业资格,资格证书编号为:S1440515020001。

本公众订阅号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众订阅号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众订阅号内容的行为而将订阅人视为本公司的客户。

本公众订阅号不是中信建投证券研究报告的发布平台,所载内容均来自于中信建投证券研究发展部已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅本公司已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

本公司对本帐号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本帐号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据本公司后续发布的证券研究报告在不发布通知的情形下作出更改。本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本帐号资料意见不一致的市场评论和/或观点。

本帐号内容并非投资决策服务,在任何情形下都不构成对接收本帐号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本帐号内容做出的任何决策与本公司或相关作者无关。

本帐号内容仅为本公司所有。未经本公司许可,任何机构和/或个人不得以任何形式转发、翻版、复制和发布相关内容,且不得对其进行任何有悖原意的引用、删节和修改。除本公司书面许可外,一切转载行为均属侵权。版权所有,违者必究。

中信建投金融工程深度专题报告回顾

(点击标题可查看历史文章)

【资产配置】

【因子选股】

【交易策略与衍生品】

深度专题7:2015年衍生品市场政策总结及交易策略 |

【基金产品研究与FOF】

深度专题14:非传统型基金产品概述:躲不过的中国资本市场宏观对冲时代match 深度专题68:工具化、配置化、异质化之路——公募基金市场综述与展望 深度专题71:科创板发行制度解析及上市表现猜想——来自海内外的经验 深度专题77:因子投资热潮渐起,聪明指数未来可期——Smart Beta市场综述 |

本篇文章来源于微信公众号: 鲁明量化全视角