寻找 A股的盈富基金

前几天谈到主动型基金降低管理费,就有读者感叹:什么时候 A股能有自己的盈富基金就好了。

我知道这位读者想表达的是什么。

先简单介绍下盈富基金,这是一只港股市场著名的指数基金,跟踪的是恒生指数。

盈富基金,不是一只普通的指数基金,因为它的缘起是 1997 年亚洲金融风暴,1998 年港府为了救市,买了一堆股票。在击退索罗斯等对冲基金后,如何处理手中的一堆股票就是大问题。

港府选择了在 1999 年发行了盈富基金这只指数基金,分批注入手中的持股。首次发售,规模为 333 亿港元,根据官网资料,随后此后分批注入,到2002 年,一共有1404 亿元恒生指数成分股通过盈富基金从港府手中回到了市场。

因为这个缘起,所以盈富基金一开始,就特别注重持有人的利益,两个特点特别值得说道说道。

盈富基金好在何处?

第一个,是阶梯管理费。

这个其实也算是海外超大型指数基金常见的潮流,伴随管理规模增加,降低边际管理费,以便在管理费大战中获得更强的竞争壁垒。下图是盈富基金的管理费规则,可以看到其最低的边际管理费仅为 0.015%。根据目前的规模,算上托管费等各类费用,盈富基金的年开支仅为 0.08%,这个基金载体的损耗,可谓是极小。

相比之下,目前 A股指数基金,0.5%的管理费 +0.1%托管费合计 0.6%的费率结构是主流,少数指数基金管理费0.15%已经可以被视为价格屠夫。

第二个,则是年年派息。

在成熟股市,“食息一族”是常见的投资者。早年在美股有一类股票被称为“孤儿寡母股”,指的是那些没有劳动收入,纯粹依靠遗留一笔资金投资吃利息的股民适合买的股票,一般是波动很小,同时派息稳定的。

在港股,当年有不少股民就拿着汇丰银行或者是港灯等公司收息度日,为了降低成本,甚至提取实物股票,连证券账户成本都省去了。

沿袭这样的传统,盈富基金也是充分考虑持有人的“食息”需求,所以每年至少派息两次,一般是下半年那次比较多。

根据官网,目前盈富基金的股息率是3.45%。

公布指数基金的股息率,也是成熟金融市场的惯例,毕竟关注这个数据的持有人太多。但是在 A股市场,你去看基金公司的官网,或者各类基金网站,几乎是看不到这一数据的。

虽然基金不派息,通过赎回基金的方式来获得稳定现金流本质上是一样的,但不可否认的是,对普通基民,这两个操作的心理感受不一样,获得基金派息,感受上会更安稳一些。

A股有盈富类似吗?

那么,A股有类似盈富这样管理费低廉,同时定期派息的指数基金吗?

我搜了一下,有,但是不多。

这里首先说个小知识点。

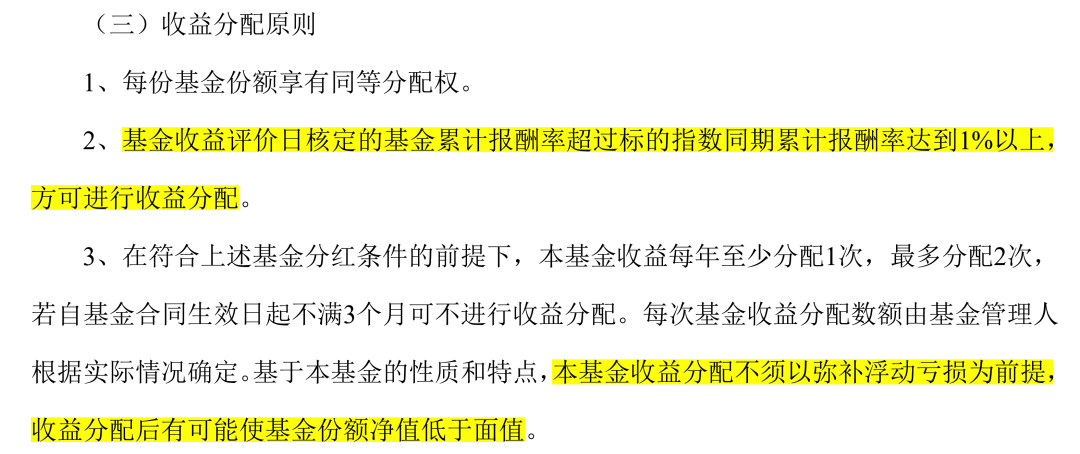

一般的基金,有盈利,也就是有可供分配利润时,才会满足派息的条件,遇上 2022 年这样的熊市,就断然派不出息了。但是早年,或者主打红利概念的基金,会有不同的派息规则。

比如著名的 50ETF(510050),成立于2004 年,迄今派息15 次,近年是年年派息。

这只基金的招募说明书明确说了,不需要有可供分配利润,只要有1%以上的超额收益就能分配。指数基金哪里来超额收益?打新、跟踪超额固然是一个来源,但最核心的还是派息收入,因为指数跟踪的是价格指数,并不体现派息部分。

这意味着,只要收息超过 1%,就能分配。

我筛选了一下,2022 年依然有派息记录的基金,不多了。

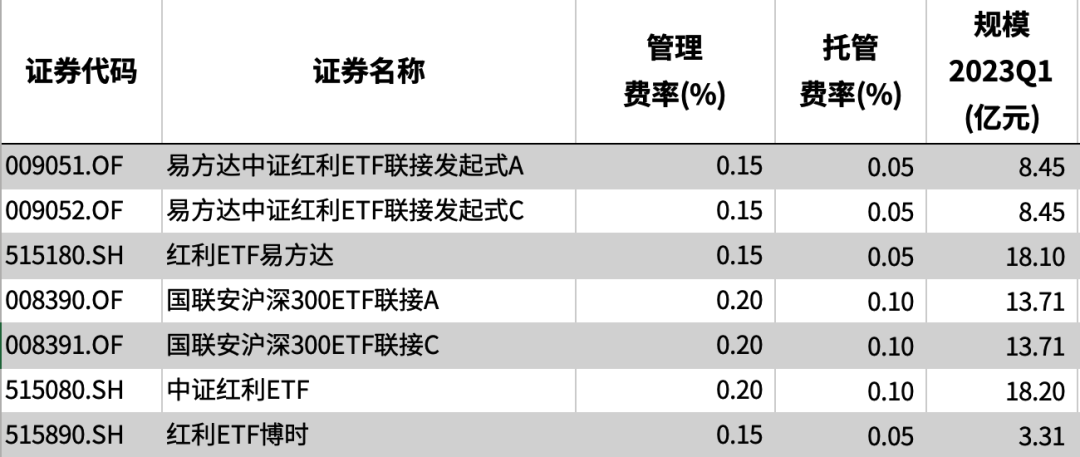

当然,老一批的基金,管理费都比较高。所以我又筛选了一下,以管理费低于 0.5%来筛选,然后就剩下这么一些独苗了。

这批基金,管理费高的也只有 0.2%,相比主流的 0.5%低 0.3 个百分点。考虑到中证红利当下的股息率也不过 4.99%,管理费多损耗 0.3%,也相当于股息 6%的减少。

需要在 A股奉行盈富投资思路的,不妨参考。

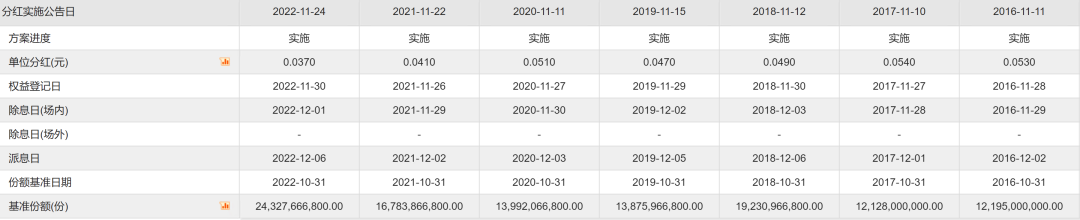

从派息频率和规律来看,目前最规整且有一定频率的是招商的 515080。可以看到每年 6 月前后或者 11 月会派息一次。

本篇文章来源于微信公众号: EarlETF

本文链接:https://17quant.com/post/%E5%AF%BB%E6%89%BE%20A%E8%82%A1%E7%9A%84%E7%9B%88%E5%AF%8C%E5%9F%BA%E9%87%91.html 转载需授权!