基秘档案 | 聚焦中小盘投资,把握低估值投资机会——华夏中证1000ETF投资价值分析

本文围绕华夏中证1000ETF(代码:159845,成立日期:2021年3月18日)的投资价值进行分析,主要结论如下:

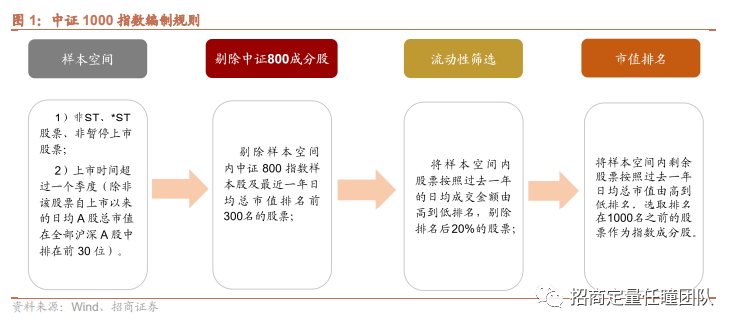

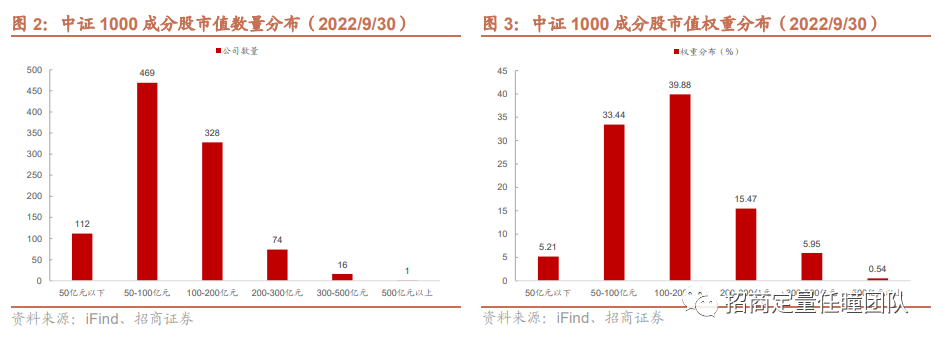

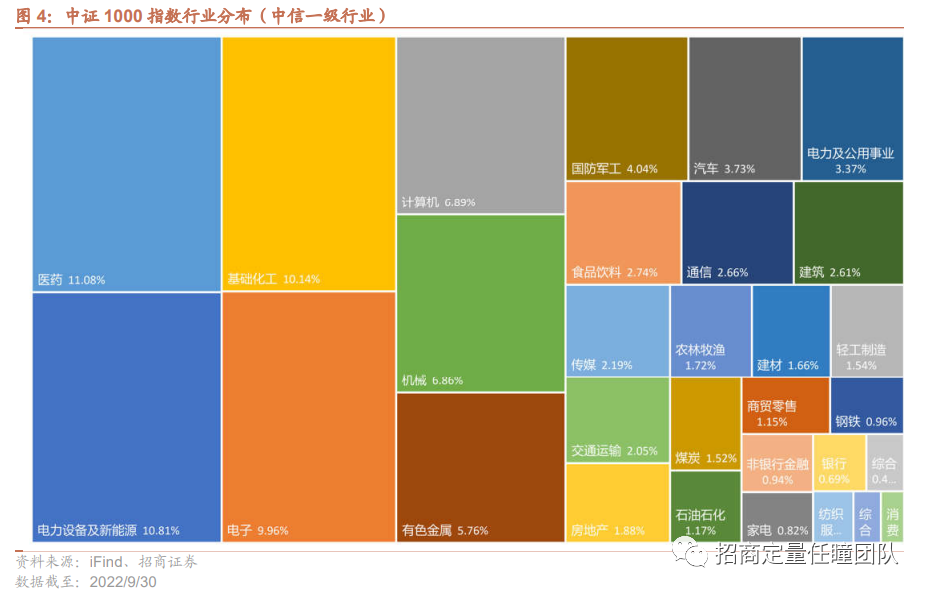

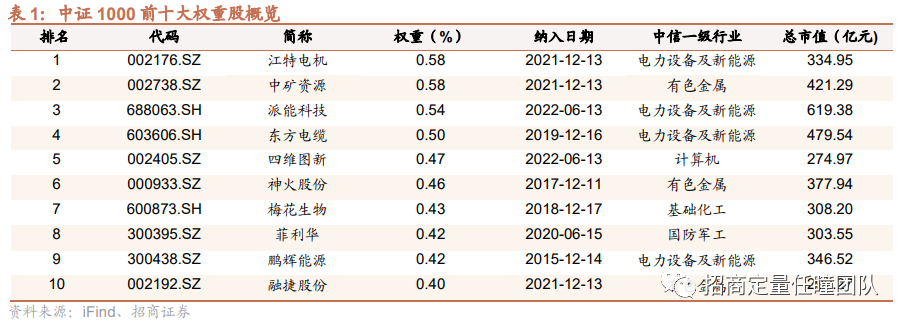

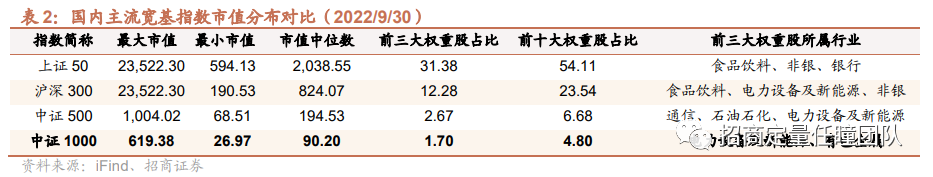

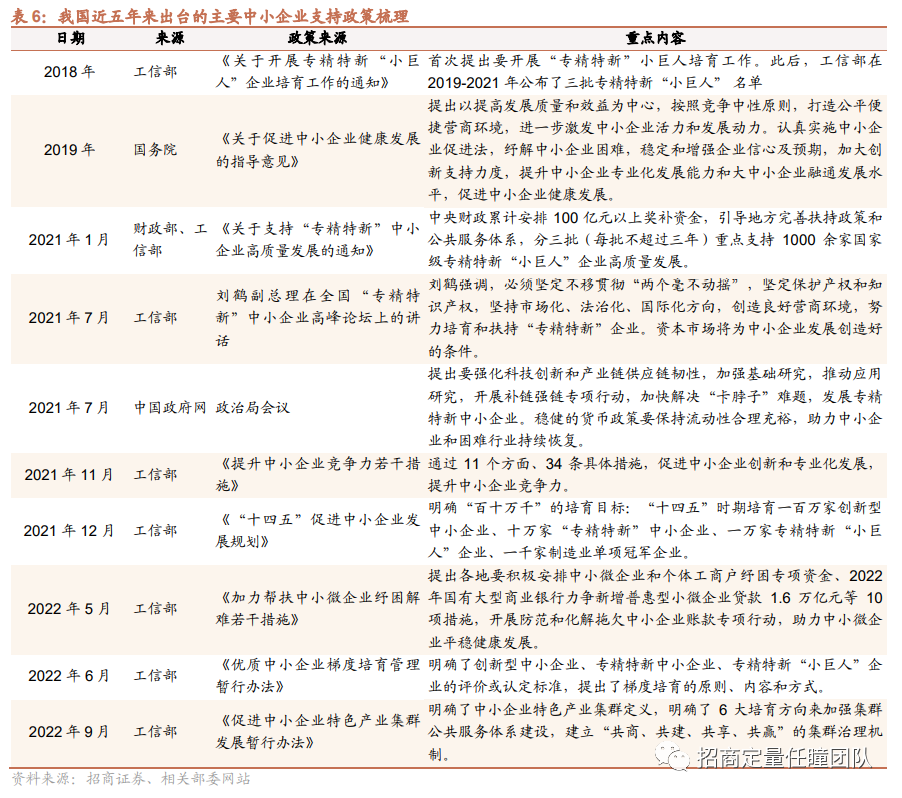

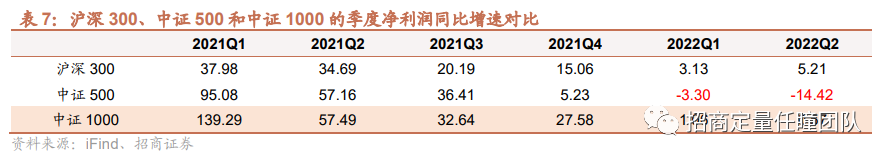

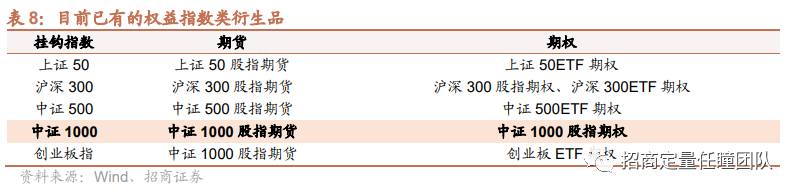

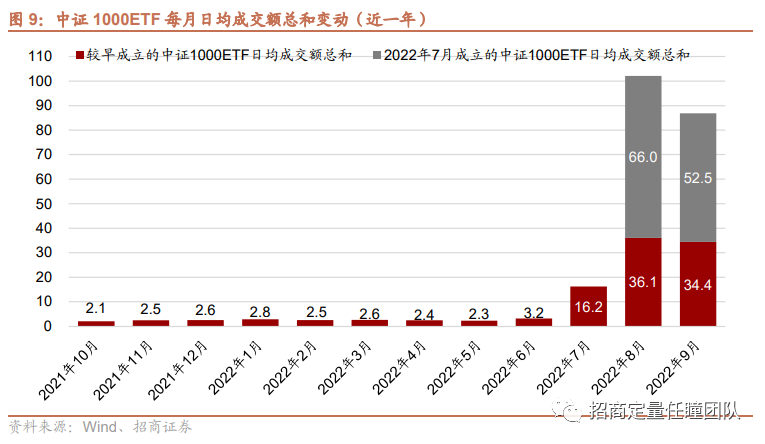

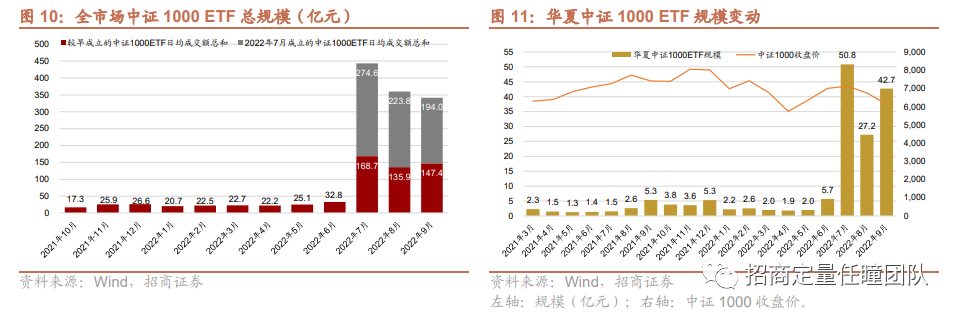

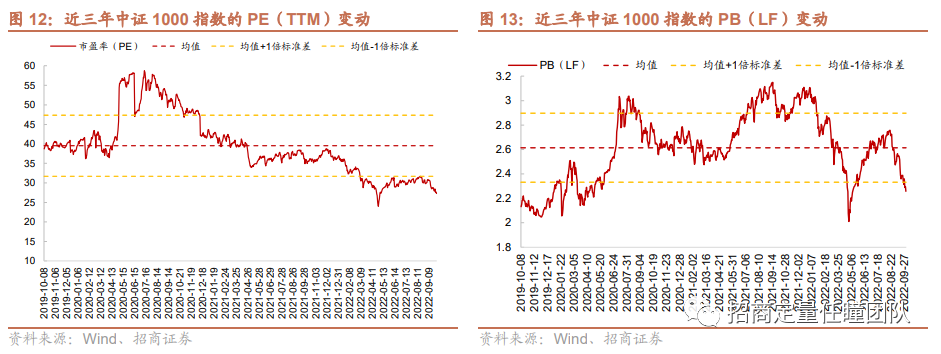

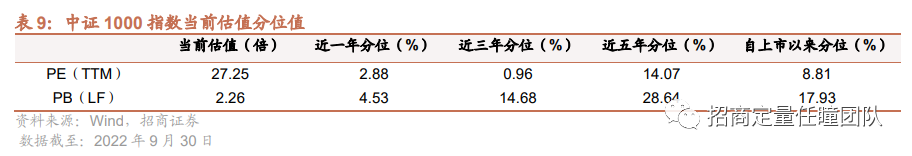

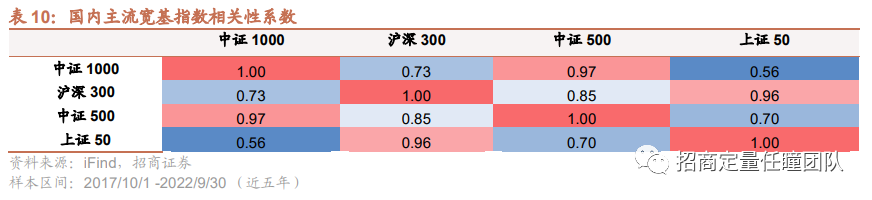

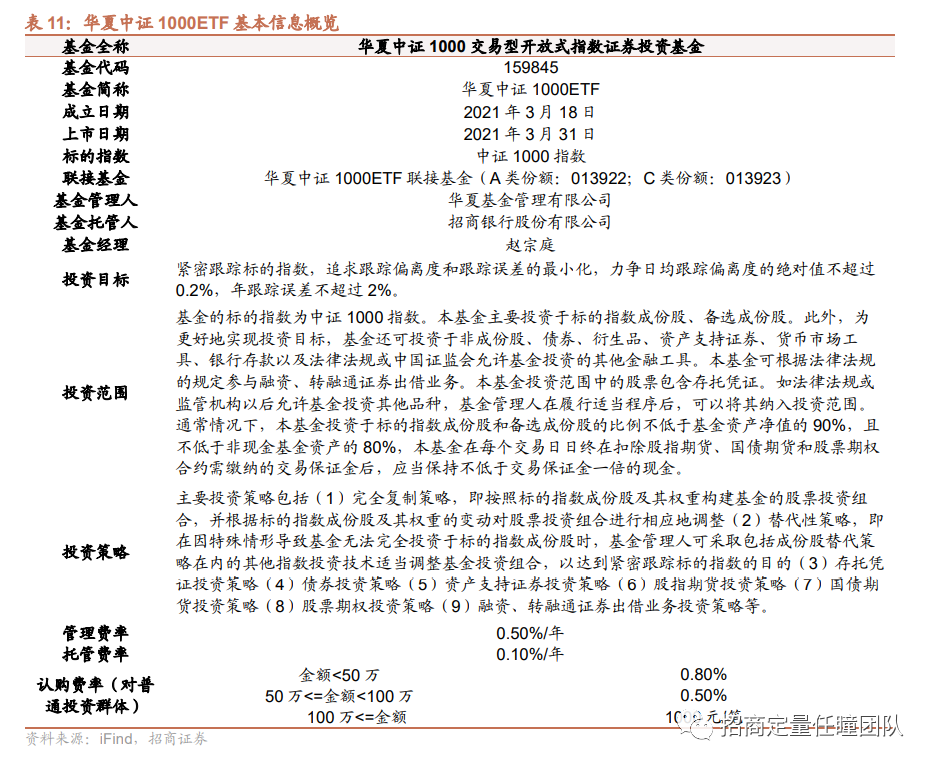

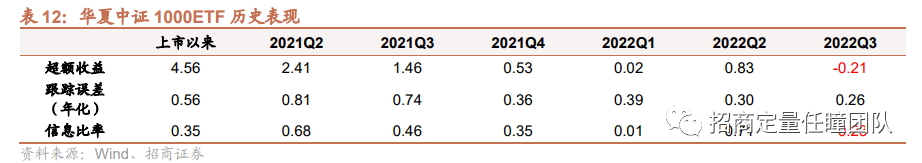

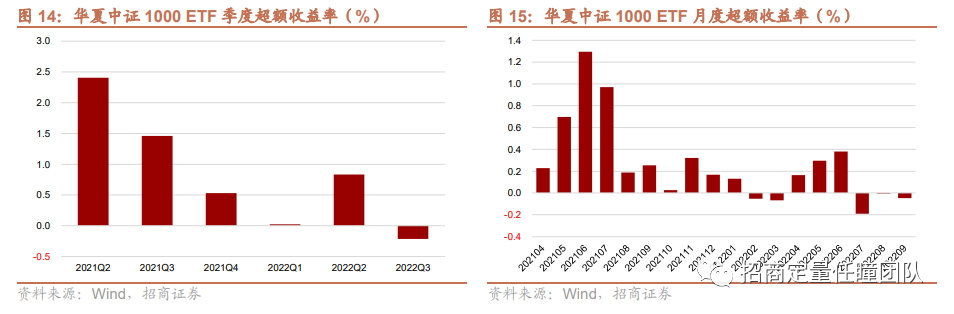

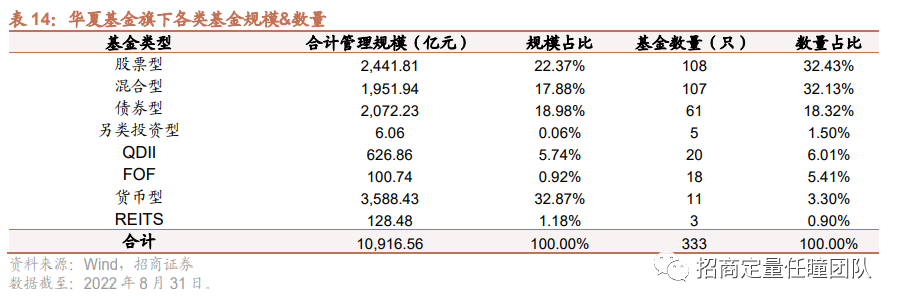

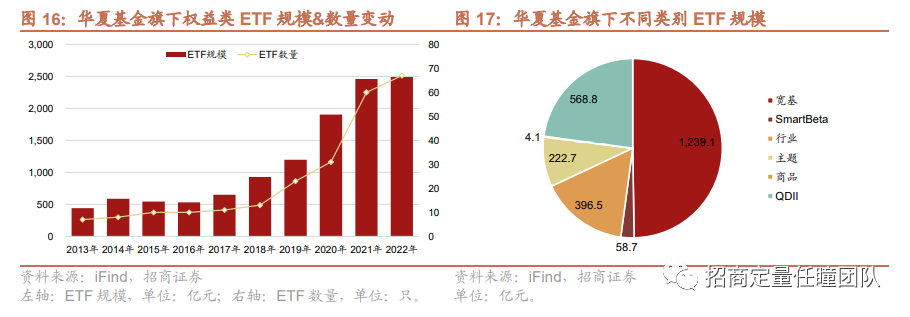

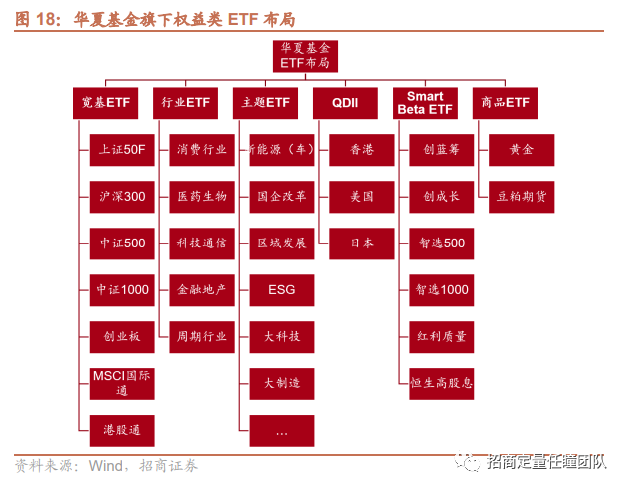

华夏中证1000 ETF(代码:159845)是华夏基金旗下的一只交易型开放式指数基金。该基金成立于2021年3月18日,并于2021年3月31日上市。截至2022年9月30日,该基金规模约42.7亿元。基金的标的指数为中证1000指数;基金的管理费为 0.50%,托管费率为 0.10%,为投资者投资我国高质量成长的中小企业提供了一种灵活方便、费用低廉的投资方式。 从历史表现来看,华夏中证1000ETF在紧密跟踪中证1000指数的基础上,获取了一定的超额收益,表现较优。自基金上市以来,该基金相对标的指数共获得了4.6%的超额收益,年化跟踪误差约0.6%。与标的指数相比,基金的季度胜率约83.3%,月度胜率约72.2%,胜率较高。 华夏中证1000ETF的基金经理为赵宗庭先生。具有5.4年基金投资经验,ETF投资经验丰富。目前在管17只基金,总管理规模约647.9亿元。 华夏基金旗下的产品线布局完备,管理规模较大,指数投资实力强。在ETF布局方面,具有资产类别全面、主要宽基覆盖全面、行业产品线布局完善、新型产品布局不落人后等特点。 中证1000指数(000852)是中证指数公司所编制的一只综合反映A股市场小市值公司的股票价格表现的宽基指数。根据指数编制说明,中证1000指数是由全部A股中剔除中证800指数成分股之后,规模偏小且流动性较好的1000只股票所组成的,与沪深 300 指数和中证 500指数形成互补。 中证1000指数小市值特征明显;相对高配医药、电子、计算机等高成长行业;高弹性高波动,近三年表现较优。 不同的资金面宽松程度对于大盘股与小盘股的表现存在较为明显的区别,在市场流动性较为宽松的时候,小盘股相较大盘股更具优势。 一直以来,我国对中小企业的发展高度重视,相关扶持政策不断出台。尤其是2021年以来,我国对中小企业的支持力度不断增大,相关政策密集出台,进一步促进了中小企业的发展。 2022年7月22日,中证1000股指期货和期权正式开始交易,补充了市场小盘股衍生品的空缺,能够满足更多的投资需求。在中证1000股指期货和期权正式开始交易以来,全市场中证1000ETF的日均成交额总和大幅提升,流动性更佳;市场关注度提升,产品总规模大幅上升,资金大幅流入。 中证1000指数的PE(TTM)和PB(LF)分别处于上市以来的8.8%分位和17.9%分位,处于历史较低估值水平,具备一定的安全边际,正值投资良机。 中证1000指数作为中小盘股票的代表性指数,与中证500的相关性较高,与沪深300、上证50等大盘指数的相关性较低,且与大盘指数的相关性系数小于中证500与对应大盘指数的相关性系数,可用于构建投资组合。 风险提示:本报告仅作为投资参考,基金产品过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。

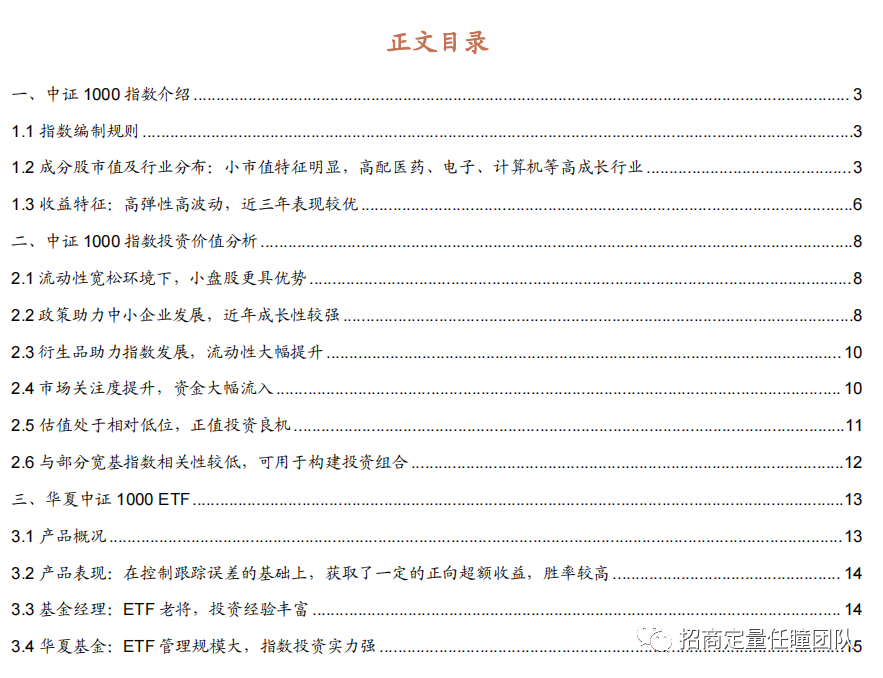

目录

一、中证1000指数介绍

指数编制规则

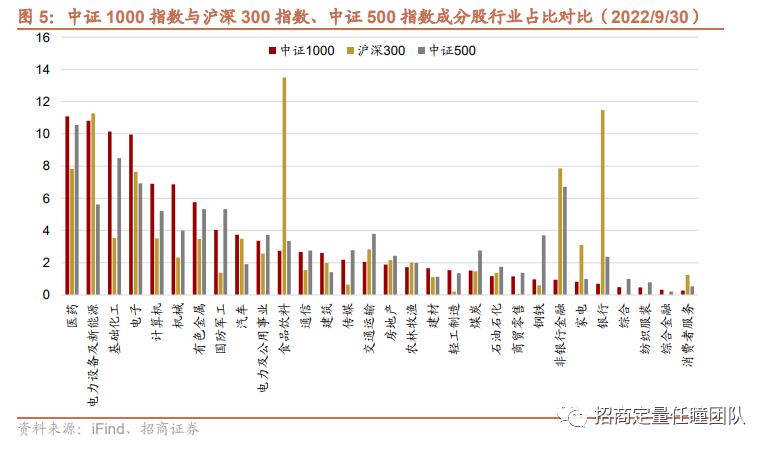

成分股市值及行业分布:小市值特征明显,高配医药、电子、计算机等高成长行业

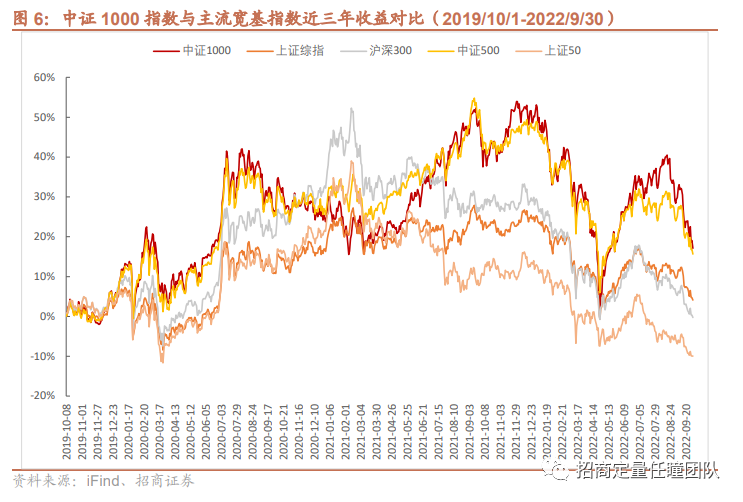

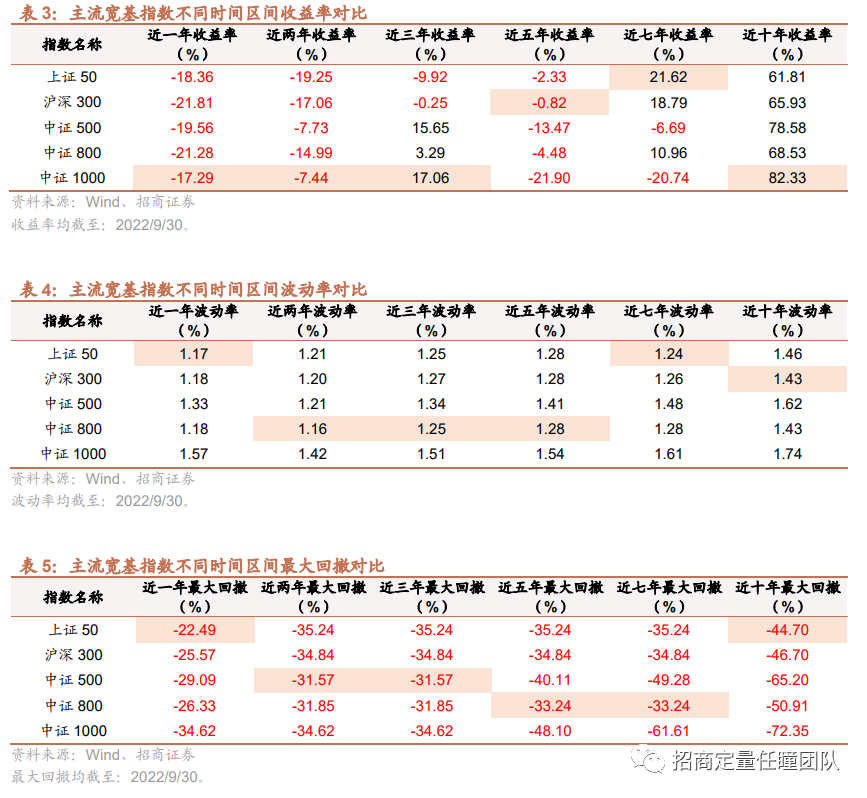

收益特征:高弹性高波动,近三年表现较优

从收益特征的角度来看,与其他主流宽基指数相比,中证1000指数具有相对“高弹性、高波动”的特征。近三年来,中证1000指数表现优秀,获得了17.1%的收益,跑赢了沪深300、上证50等大盘宽基指数,同时也跑赢了中证500等中小盘指数。

二、中证1000指数投资价值分析

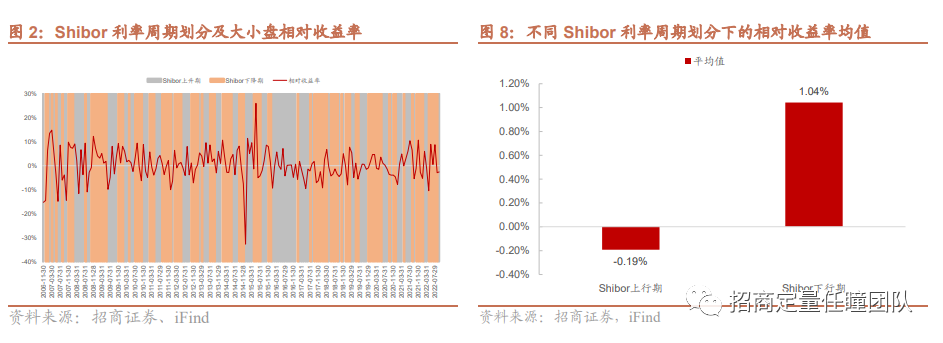

流动性宽松环境下,小盘股更具优势

政策助力中小企业发展,近年成长性较强

衍生品助力指数发展,流动性大幅提升

市场关注度提升,资金大幅流入

估值处于相对低位,正值投资良机

与部分宽基指数相关性较低,可用于构建投资组合

三、华夏中证1000 ETF

产品概况

产品表现:在控制跟踪误差的基础上,获取了一定的正向超额收益,胜率较高

基金经理:ETF 老将,投资经验丰富

华夏基金:ETF管理规模大,指数投资实力强

重要申明

文章节选自《聚焦中小盘投资,把握低估值投资机会——华夏中证1000ETF投资价值分析》(2022/10/9)

分析师承诺

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

包羽洁 SAC职业证书编号:S1090519020002

特别提示

本公众号不是招商证券股份有限公司(下称“招商证券”)研究报告的发布平台。本公众号只是转发招商证券已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

招商证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,招商证券均不承担任何形式的责任。

本公众号所载内容仅供招商证券股份客户中的专业投资者参考,其他的任何读者在订阅本公众号前,请自行评估接收相关内容的适当性,招商证券不会因订阅本公众号的行为或者收到、阅读本公众号所载资料而视相关人员为专业投资者客户。

一般声明

本公众号仅是转发招商证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见招商证券网站(http://www.cmschina.com/yf.html)所载完整报告。

本公众号所载资料较之招商证券正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。

本公众号所载资料涉及的证券或金融工具的价格走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,招商证券可能会发出与本资料所载意见、评估及预测不一致的研究报告。招商证券的销售人员、交易人员以及其他专业人士可能会依据不同的假设和标准,采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或交易观点。

本公众号及其推送内容的版权归招商证券所有,招商证券对本公众号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 招商定量任瞳团队