【浙商金工】景气投资有效性为什么会阶段性下降

摘要

01

引言

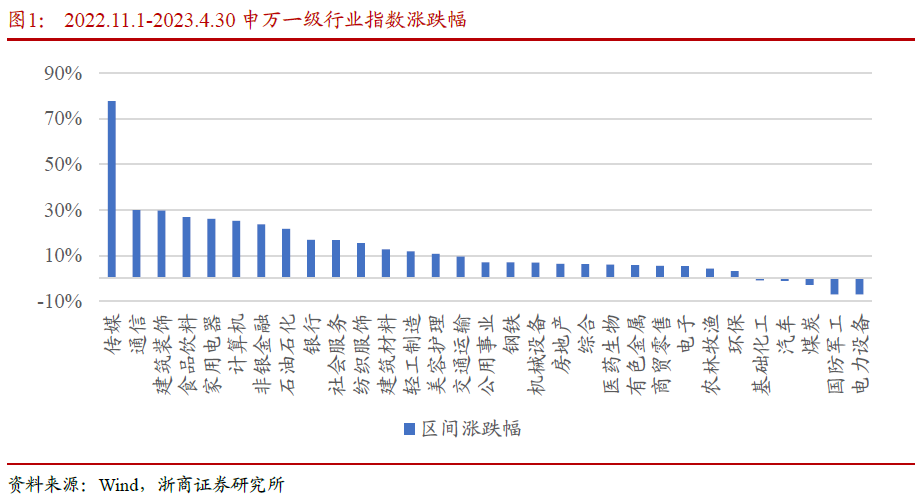

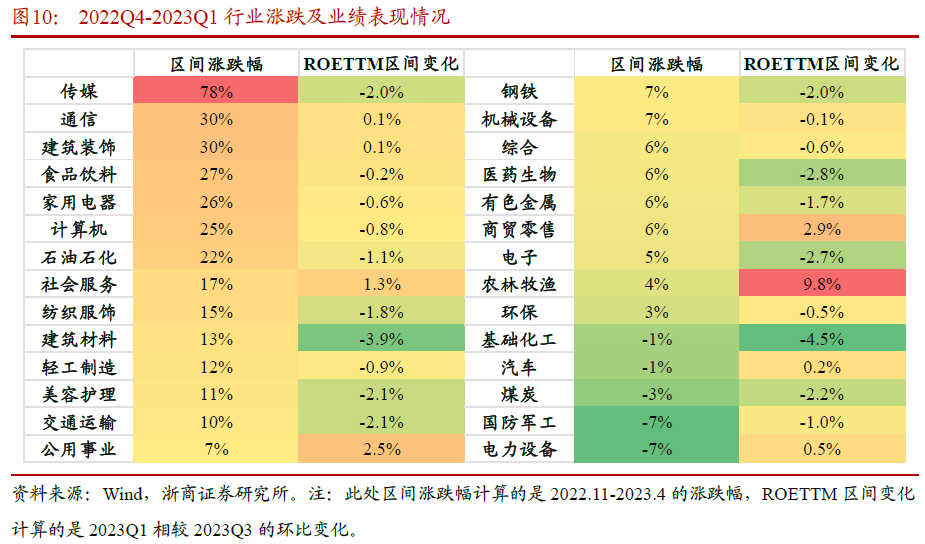

2022年10月以来,景气投资的阶段性失效成为市场显著的交易特征。2022年10月以来,一方面,金融十六条等重磅政策陆续出台,推动复苏预期迅速升温,以食品饮料、家用电器为代表的顺周期行业涨幅领先,另一方面,在信创、ChatGPT、中国特色估值体系等主题的催化下,“数字经济”及“中特估”主题投资双主线交相辉映。但是,主线的光芒之下,商贸零售、电力设备、汽车等ROE环比改善的行业却显著跑输市场,通过中高频数据紧盯行业景气边际变化的“景气投资”策略阶段性失效。

为何在过去几年中持续表现突出的景气投资策略突遭“滑铁卢”?其背后的底层逻辑是什么?本篇报告中,我们就针对这一问题进行详细分析。

02

景气投资策略的历史表现

景气投资的定义:紧盯行业景气度的边际变化。首先,我们需要对“景气投资”的含义进行明确。我们认为,景气投资是一类通过中高频的宏观及产业数据跟踪或预判行业实际景气度的边际变化,并以此为依据进行投资的投资方法。其核心在于,这是一类数据驱动的投资方法,投资者主要依靠高频数据来验证判断并做出决策。也就是说,对于景气预期有修正,但尚未得到数据验证的情形(例如ChatGPT等主题投资),则不属于景气投资的范畴。

我们从两个视角来观察景气投资策略的有效性:

1、以申万一级行业为基准,计算各个行业的季度涨跌幅和当季ROETTM环比变化之间的秩相关系数。

2、我们目前已经针对近20个行业,利用中高频数据构建了行业基本面量化框架,我们在每月月末时根据最新信号,配置景气度环比改善的行业,并观察该策略相对行业等权基准的季度超额收益表现。

值得注意的是,由于金融行业(银行、非银、房地产)的财报数据往往具有滞后性,难以代表行业的实际基本面景气程度,因此在统计过程中,我们均剔除了金融行业。

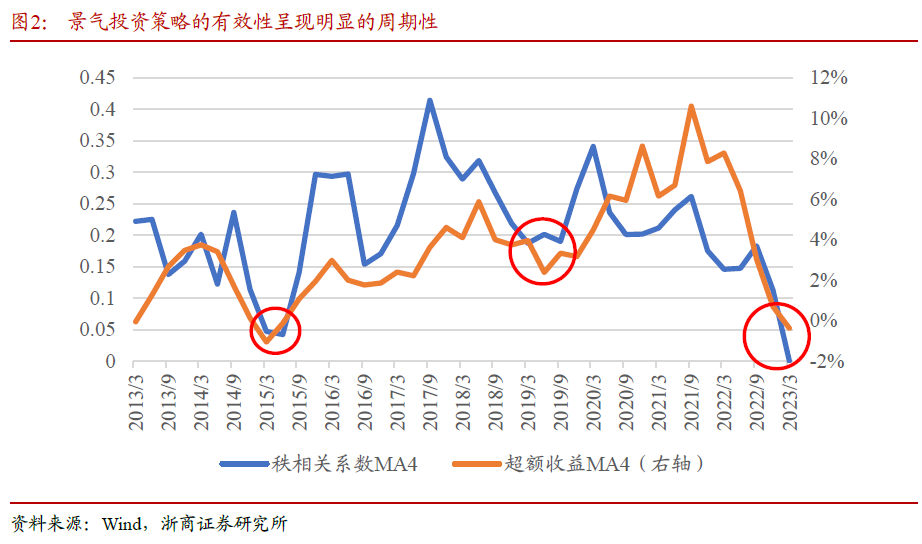

景气投资策略的有效性呈现明显的周期性特征。由下图可见,无论是从财报数据出发,还是从中高频产业数据出发,我们都可以发现,景气投资策略并非持续有效,而是呈现出显著的周期性特征。

由此,一个很自然的问题是,这一周期性的成因是什么?下文中,我们首先对2013年至今的三次较为显著的景气投资失效的时间段进行简单复盘,随后基于复盘结果进行更深入的分析。

2.1. 2015H1

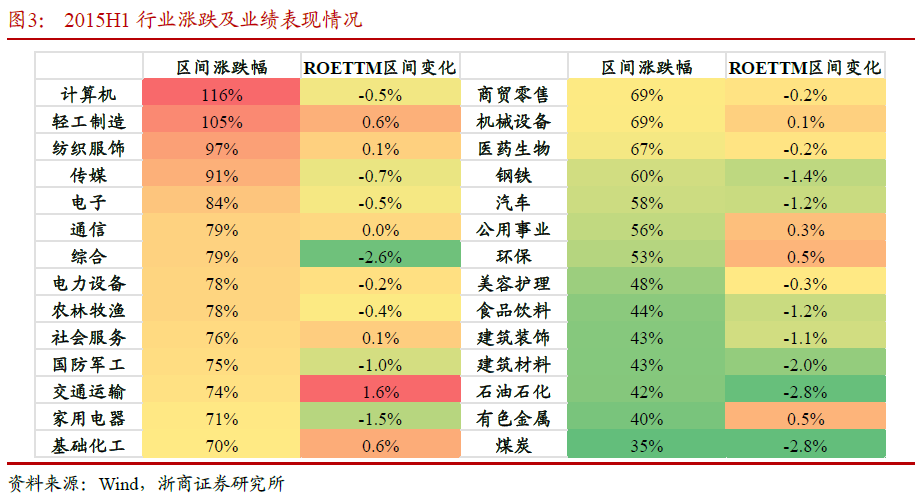

受“互联网+”主题驱动,TMT板块整体表现突出。2014年11月,李克强总理出席首届世界互联网大会时指出,互联网是大众创业、万众创新的新工具。随后,2015年3月,“互联网+”行动计划被写进政府工作报告。在这一主题的持续催化下,TMT板块整体表现突出。但是,我们若观察这段时间各行业的业绩表现,可见TMT行业的业绩在此时间区间内未有改善,板块上涨的基本面支撑较弱。

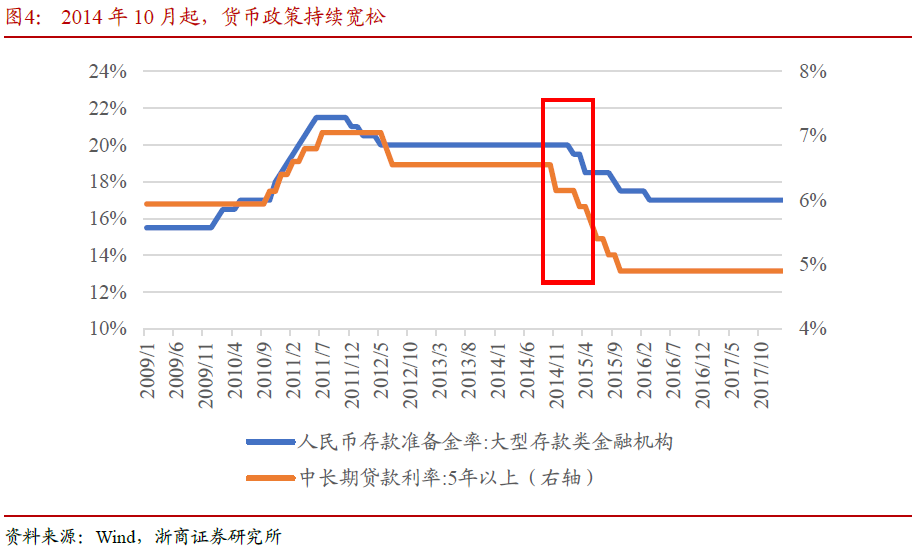

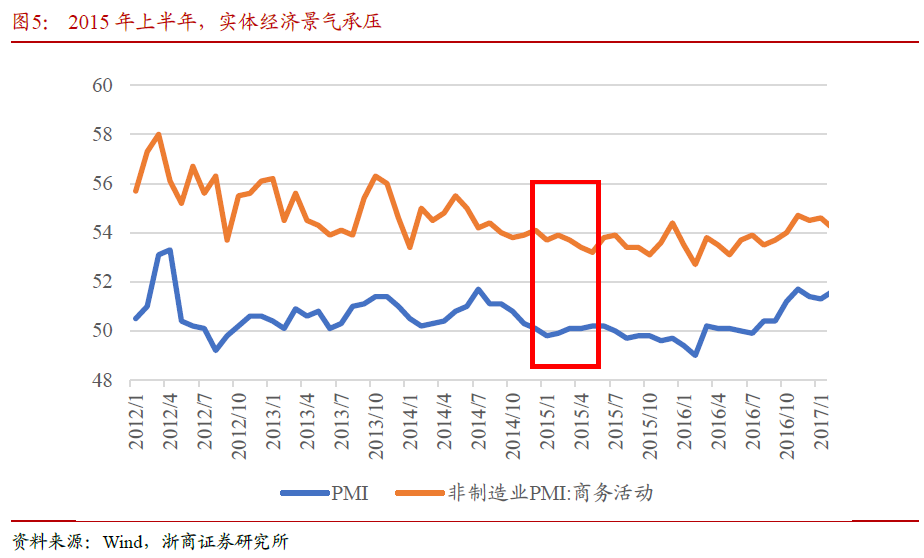

宏观状态特征:货币持续宽松+实体经济景气承压,金融市场流动性极度充裕。在经济景气持续承压的背景下,央行于2014年10月开始连续降准降息,货币政策持续宽松。但与此同时,货币政策对实体经济的刺激作用却较为有限,经济景气整体仍然偏弱。而这两者叠加,就导致了资金脱实入虚,金融市场流动性极度宽裕,从而助推了2015年的股票牛市行情。

2.2. 2019Q1

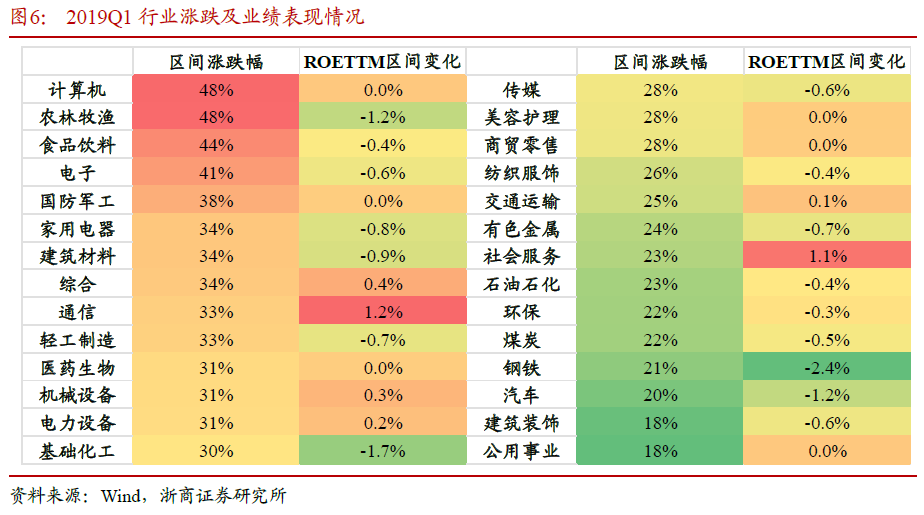

科创板加速推进+经济预期转暖,TMT及部分顺周期行业涨幅居前。自2018年11月首次宣布将设立科创板后,科创板规划落地进度持续超预期,2019年1月30日,证监会发布《关于在上海证券交易所设立科创板并试点注册制的实施意见》,点燃了市场对科技板块的投资热情,计算机及电子行业在2019Q1涨幅领先。此外,受中美贸易磋商有序推进及1月社融数据超预期影响,市场对经济的悲观预期得到明显修正,食品饮料、家电、建材等顺周期行业亦大幅上涨。而从实际业绩表现上来看,领涨行业的ROETTM环比多为负增,即虽然预期有所改善,但实际基本面表现仍偏弱。

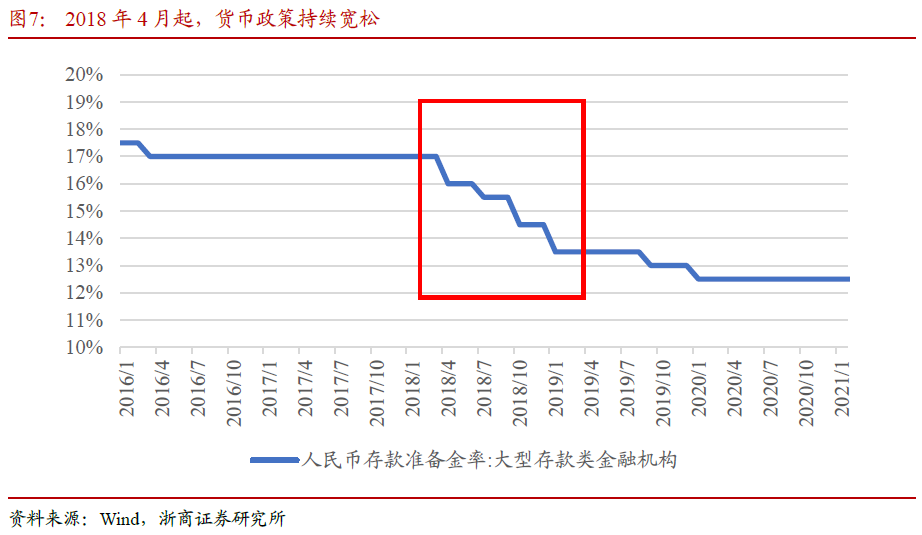

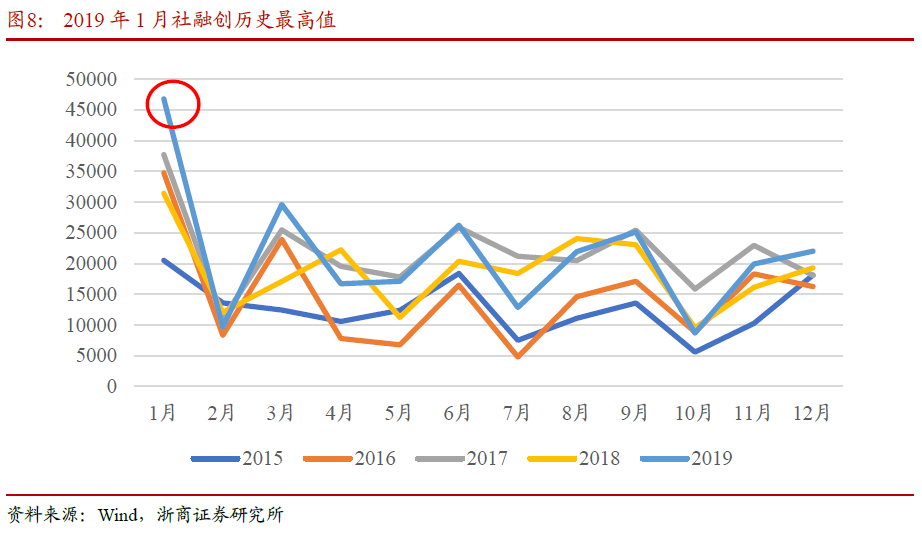

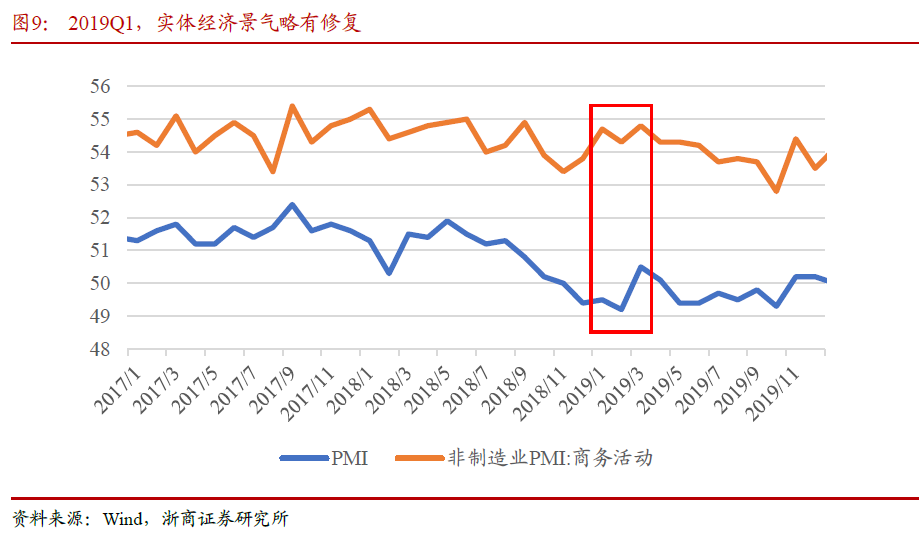

宏观状态特征:货币持续宽松,经济复苏预期渐起。2018年,受到中美贸易摩擦的压力,经济整体承压。在此背景下,央行自2018年4月起连续降准,货币维持宽松。至2019年一季度,宽货币的效果逐渐开始有所体现,2019年1月社融创历史最高值,远超市场预期。同时,虽然经济整体仍处于底部区域,但PMI等部分经济数据在2019年2月后也开始有所改善,这带来了经济预期的边际修复。

2.3. 2022Q4-2023Q1

地产政策的重要拐点推动消费行业涨幅领先,同时数字经济、中特估等主题投资活跃。2022年11月,“金融十六条”及房企信贷、债券、股权融资“三支箭”等重磅政策陆续出台,这推动了市场对消费及地产后周期板块景气预期的显著改善,对应食品饮料、家用电器等行业在2022.11-2023.2期间涨幅居前。此外,在进入2023年后,数字经济、中特估两大板块在利好信息催化下表现突出,传媒、通信、建筑装饰等行业涨幅领先。而从实际基本面表现来看,领涨行业的业绩表现未有明显改善,股价走势与短期基本面景气度明显背离。

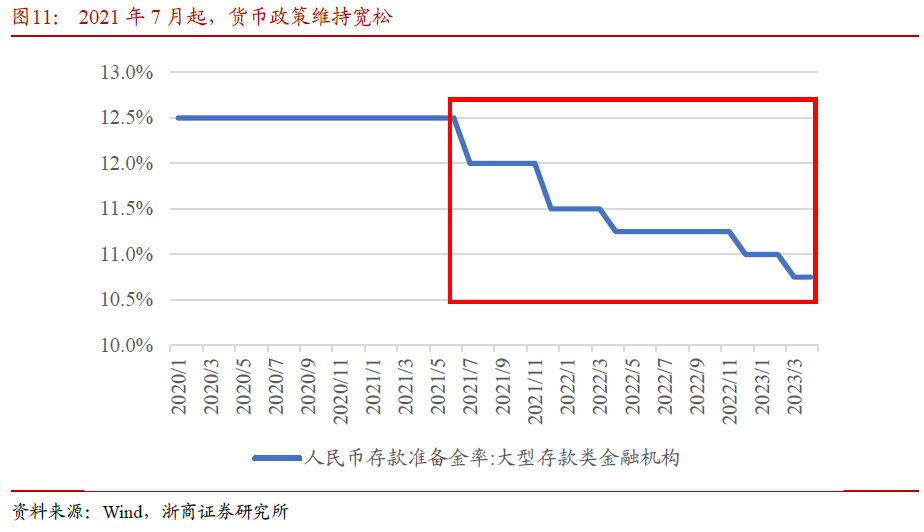

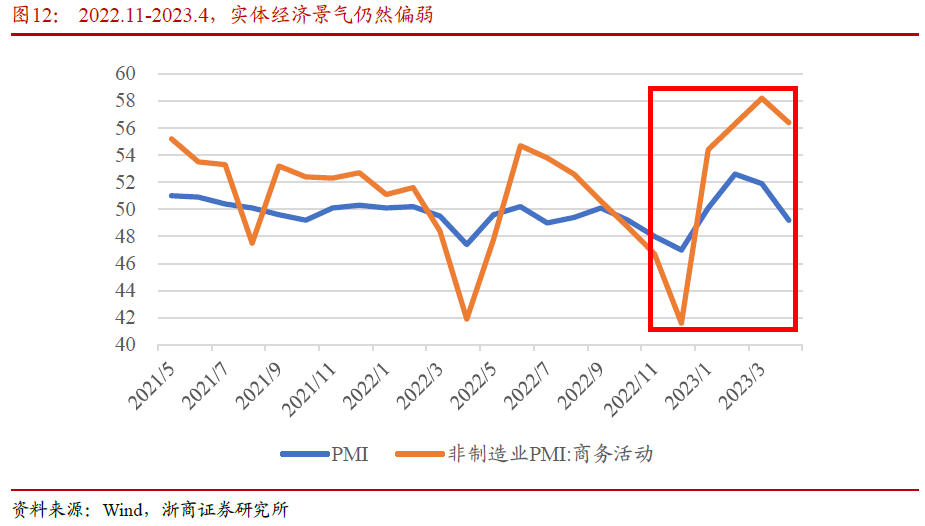

宏观状态特征:货币维持宽松,在重要政策拐点后,经济状态由“强预期弱现实”向“弱预期弱现实”过渡。受制于房地产行业的需求不振,2021年下半年起,中国经济面临一定压力。在此背景下,即便美联储处于加息周期,央行的货币政策依旧维持宽松,自2021年7月起连续降准,市场流动性维持充裕。至2022年11月,地产政策的重要拐点推动经济复苏预期迅速升温,但实际经济景气仍在底部。此后,经济预期又随着实际经济景气的变动不断下修,整体呈现出从“强预期弱现实”向“弱预期弱现实”过渡的走势。

2.4. 复盘总结

经济处于底部区域时,往往容易引发景气投资的失效。不难发现,景气投资失效的时间段具备非常显著的宏观特征。此时,往往经济处于底部区域,同时货币政策持续宽松,支持性的产业政策不断出台。在这种背景下,就容易导致景气投资的失效和主题投资的活跃:

第一,景气投资方法的底层假设为,行业景气的趋势性在未来一段时间内可以延续,即我们可以通过当期景气来线性外推未来的景气。但是,在经济整体景气度处于底部区域时,行业景气度短期的边际变化并不一定足以形成趋势。也就是说,当期景气度改善的行业,在相对混乱的宏观预期下,其未来景气度的能见度较低,因此,即便市场看到了高频数据的短期改善,也不一定会对其进行定价。

第二,政策支持力度较大的行业对应未来的景气预期相对更为明确,因而更易吸引资金流入,这也就形成了我们所看到的政策驱动的主题投资行情,例如“互联网+”、“信创”对应于计算机行情、地产政策放松对应地产后周期行情等。

总结来说,景气投资策略的底层假设是行业景气的趋势性在未来一段时间内可以延续,而在经济处于底部区间时,投资者对行业未来短期的景气预期无法准确把握,从而容易引发景气投资的失效。此时,投资者往往会放弃对短期景气度的判断,转而去关注由政策及产业周期主导的更为长期的景气预期。

03

基于宏观周期判断景气投资有效性

在宏观经济状态中的衰退后期阶段,经济往往处于底部区间,从而容易引发景气投资的失效。既然景气投资失效期具备较为明显的宏观特征,那么我们就可以尝试基于宏观周期来判断景气投资有效性。在前期报告《宏观量化:周期划分与识别》中,我们将宏观经济周期划分为复苏、过热、(类)滞涨、衰退前期、衰退后期几个阶段,其中,衰退后期的特征,与我们前面复盘中提到的景气投资失效期的宏观特征基本吻合:当经济进入到衰退后期时,意味着经济已经进入到底部区域,此时货币财政政策往往较为宽松,各类稳增长政策不断出台,从而容易引发景气投资失效。

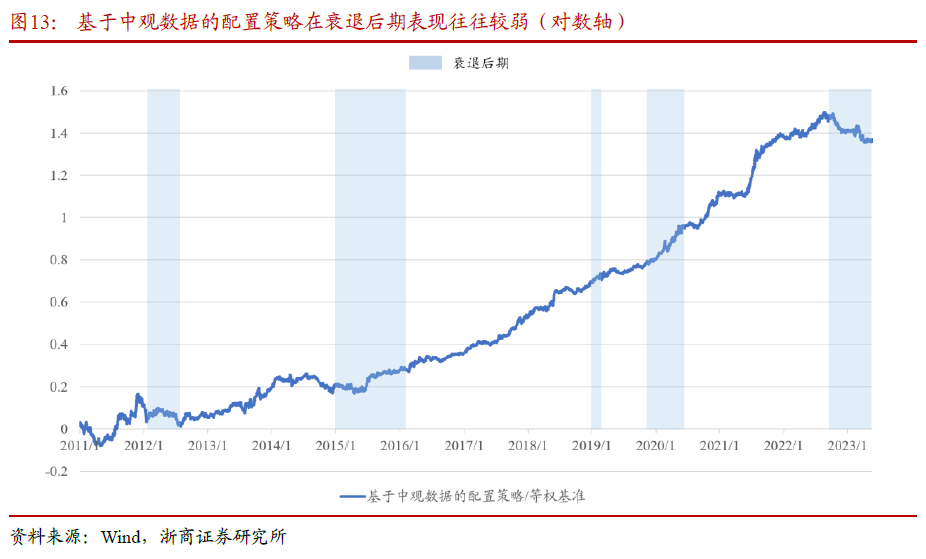

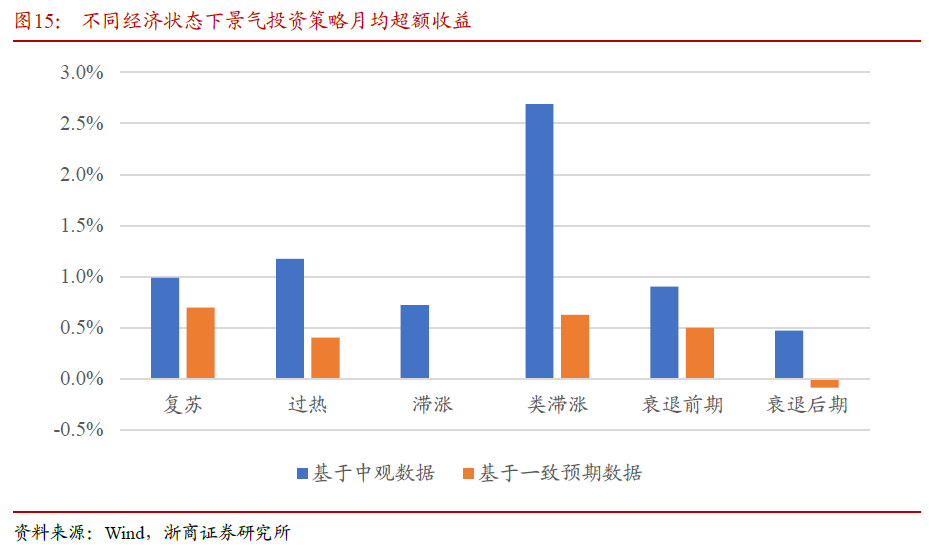

衰退后期状态下,景气投资策略表现往往较弱。我们基于此前研究结果,从两个维度出发高频跟踪景气投资策略的实际表现:

1、基于中观行业高频数据:每月月末时根据各行业模型的最新信号,配置景气度环比改善的行业。

2、基于分析师预期数据:每月月末时根据各行业的分析师一致预期净利润FTTM增速,配置环比增幅前10且为正的行业。

中观高频数据及分析师预期数据是业内高频跟踪行业景气度最为常用的两个数据源,这两类模型的业绩表现基本就可以代表景气投资这一大类策略整体上的有效性。

从结果上可以发现,在宏观周期模型定义的衰退后期状态下,景气度配置策略往往表现较弱。除了在2020年上半年受到极端事件扰动,宏观周期模型的状态划分结果存在一定偏差,其他的衰退后期阶段,两类景气度配置策略的超额收益均整体走平甚至为负。

若我们基于宏观经济状态进行分状态统计,可以发现,在衰退后期状态下,景气度配置策略的月均超额收益最低,和其他状态相比,超额收益表现明显更弱。基于上述观察,我们实际上就可以通过宏观周期模型中的衰退后期阶段来定位景气投资易失效的时间段。

04

总结

景气投资策略的有效性呈现出明显的周期性特征。从统计结果来看,无论是从财报数据出发,还是从中高频产业数据出发,都可以发现,景气投资策略并非持续有效,而是呈现出显著的周期性特征。

经济处于底部区域时,往往容易引发景气投资的失效。通过对历史上三次景气投资失效时间段的复盘,我们发现,景气投资失效的时间段,经济往往处于底部区域。实际上,景气投资策略的底层假设是行业景气的趋势性在未来一段时间内可以延续,而当经济处于底部区域时,基于当期景气度外推未来景气度变得困难,即投资者对行业未来短期的景气预期无法准确把握,因此放弃了对短期景气度的判断,转而去关注长期来看更为确定的景气预期,这就表现为景气投资的失效和跟随政策的主题投资的活跃。

可通过宏观经济周期中的衰退后期阶段定位景气投资易失效的时间段。在我们构建的宏观经济周期模型中,衰退后期阶段即可较好刻画景气投资失效时的特征。在该阶段下,经济已经进入到底部区域,此时货币财政政策往往极度宽松,同时各类稳增长政策不断出台,从而容易引发景气投资的失效。从统计结果来看,景气投资策略的平均超额收益在衰退后期阶段显著低于其他阶段。

05

风险提示

1、本文结论通过历史数据归纳总结得到,历史不代表未来,样本外存在失效风险;

2、若宏观指标发生剧烈波动,则可能导致宏观周期模型判断错误;

3、宏观周期模型中所指“滞涨”、“衰退”等经济阶段仅为模型基于一定规则划分的结果,并不指代实际经济状态。

报告作者:

陈奥林 从业证书编号 S1230523040002

徐浩天 从业证书编号 S1230123060024

详细报告请查看20230707发布的浙商证券金融工程专题报告《景气投资有效性为什么会阶段性下降》

法律声明:

本公众号为浙商证券金工团队设立。本公众号不是浙商证券金工团队研究报告的发布平台,所载的资料均摘自浙商证券研究所已发布的研究报告或对报告的后续解读,内容仅供浙商证券研究所客户参考使用,其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,使用本公众号内容应当寻求专业投资顾问的指导和解读,浙商证券不因任何订阅本公众号的行为而视其为浙商证券的客户。

本公众号所载的资料摘自浙商证券研究所已发布的研究报告的部分内容和观点,或对已经发布报告的后续解读。订阅者如因摘编、缺乏相关解读等原因引起理解上歧义的,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据浙商证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以浙商证券正式发布的研究报告为准。

本公众号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,浙商证券及相关研究团队不就本公众号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本公众号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,浙商证券及相关研究团队不对任何人因使用本公众号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

浙商证券及相关内容提供方保留对本公众号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本公众号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“浙商证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

本篇文章来源于微信公众号: Allin君行