【国联基金】FOF基金2023年4季度报告回顾——规模持续缩减,短债基金受青睐

FOF基金2023年4季度报告回顾

——规模持续缩减,短债基金受青睐

国联基金研究| 朱人木

根据《证券期货投资者适当性管理办法》,本微信平台所载内容仅供国联证券客户中专业投资者参考使用。若您非国联证券客户中的专业投资者,为控制投资风险,请勿订阅、接受、转载或使用本平台中的任何信息。

报告摘要

投资要点:

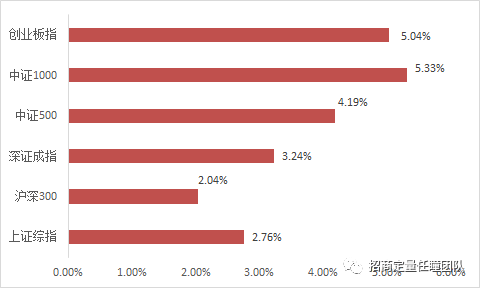

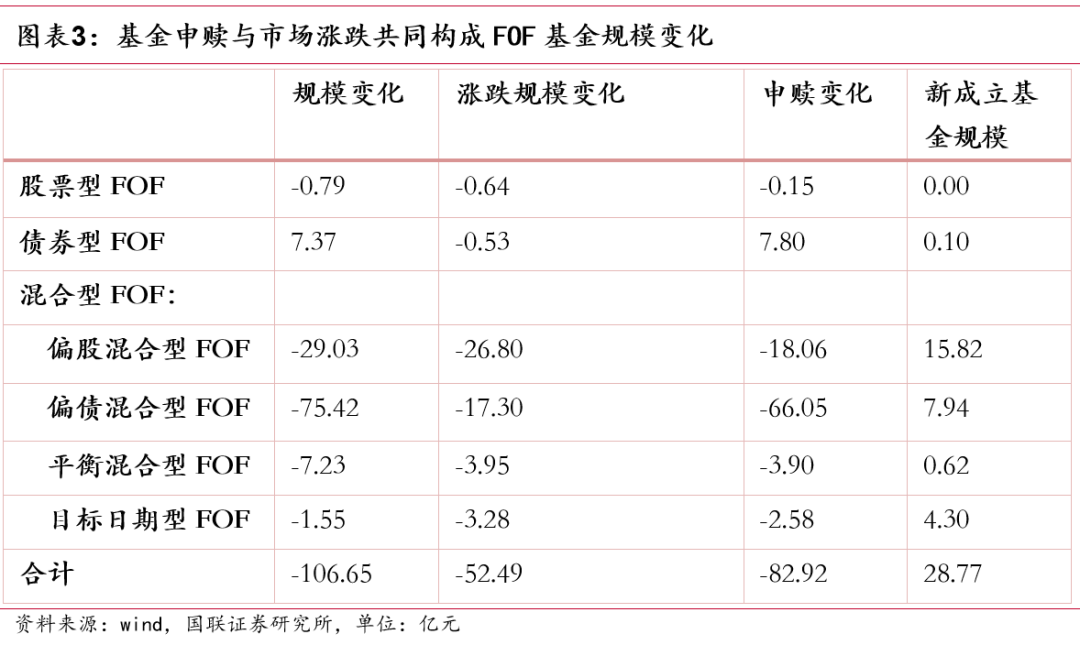

公募FOF规模下降,发行份额环比减少

截至2023Q4,公募FOF基金整体规模为1554.61亿元,较2022年底下降368.69亿元;较2023Q3下降106.65亿元。其中,偏债混合型FOF规模回落幅度较大,仅债券型FOF规模小幅增加。偏股型FOF基金和平衡混合型FOF基金的规模变化受市场涨跌和赎回影响较大,偏债型FOF基金的规模变化主要为申赎所致。23Q4 FOF基金新发16只,发行份额12.79亿份,较Q3减少36.28亿份。

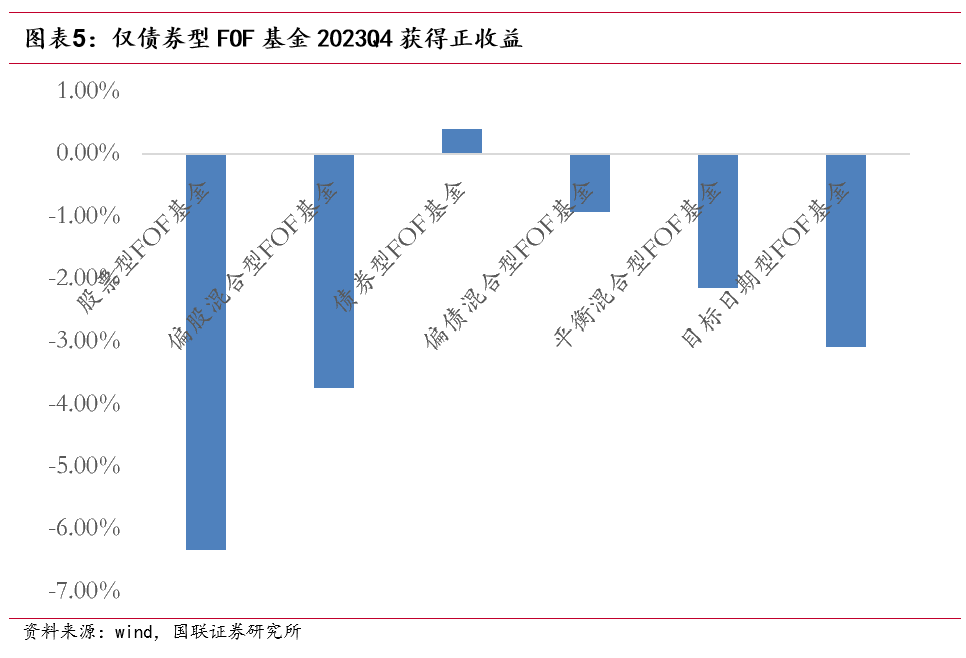

仅债券型FOF基金2023Q4获得正收益

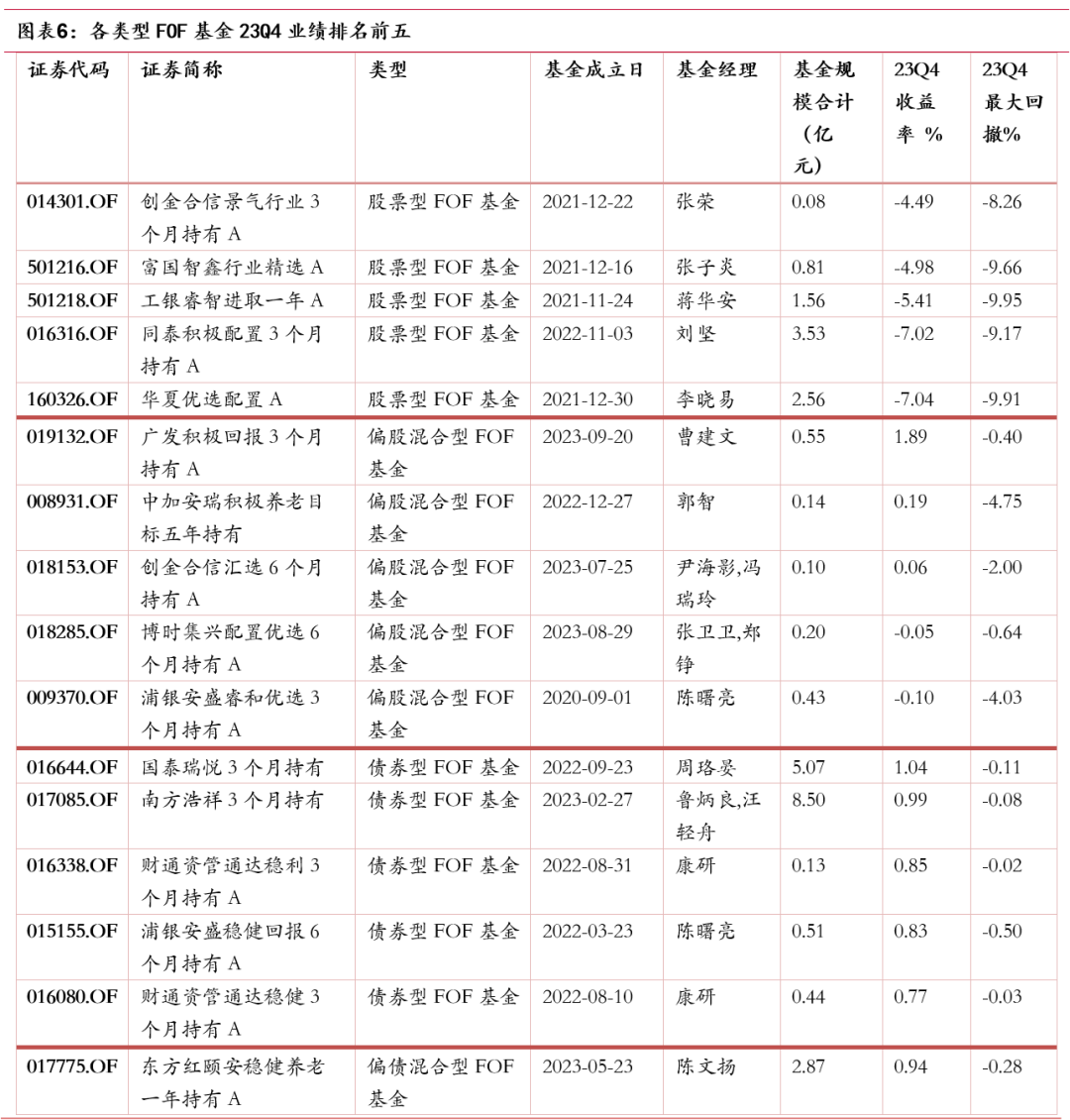

权益配置较低的品种收益靠前。2023Q4 FOF基金平均收益率为-2.27%,仅债券型FOF录得正收益为0.4%。债券型和偏债混合型FOFQ4业绩排名前五的基金均获得正收益。平衡混合型和目标日期型FOF中多为稳健、均衡养老产品,季度业绩排名前五的产品虽有负收益,但整体不低于-0.65%。偏股型FOF基金业绩分化明显,其中广发积极回报3个月持有A季度收益最高为1.89%。股票型FOF基金均收跌,表现较弱。

纯债型基金持有份额最多

2023Q4 FOF基金重仓份额最多的基金主要为中长债基金,持仓份额最多的10只基金中共有6只中长期纯债基金,短债基金、QDII股票基金、被动基金、一级债基各1只。FOF基金持仓份额最多的为交银纯债AB,持仓份额为10.7亿份,持仓市值为11.8亿元,共有13只FOF基金持有。

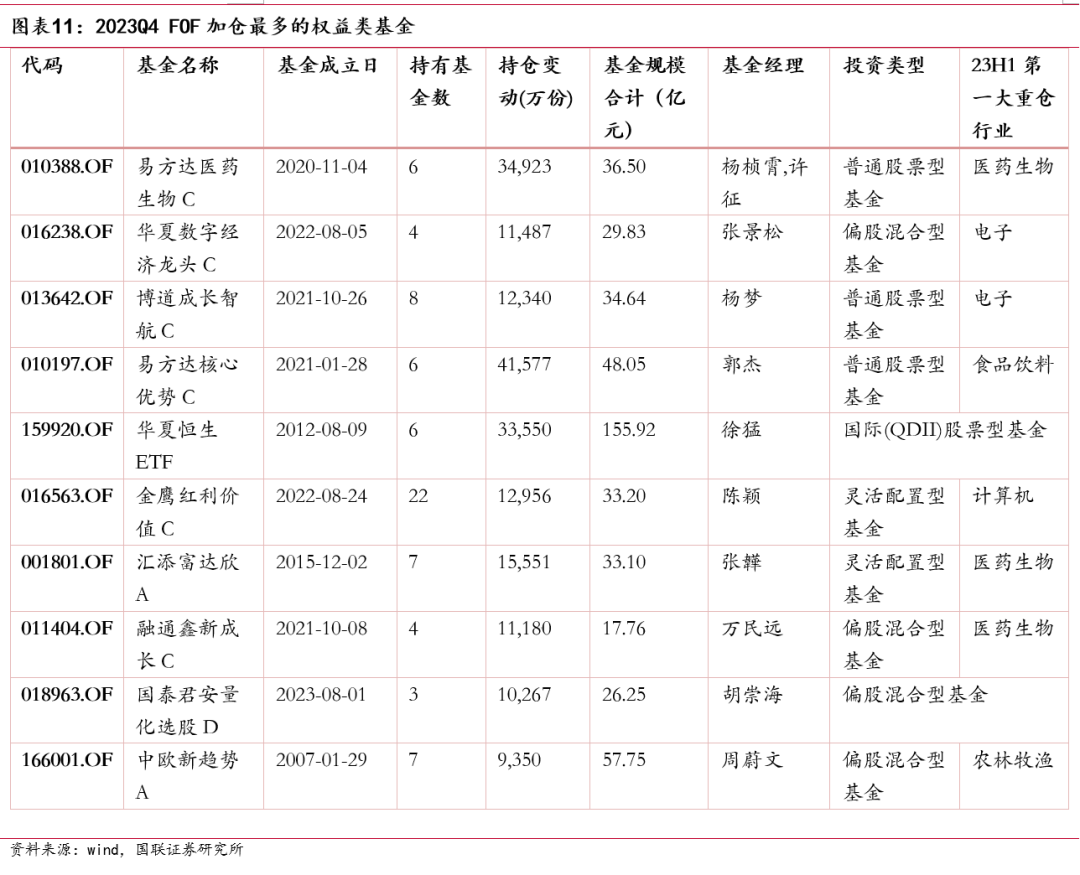

加仓纯债、医药类基金

2023Q4 FOF基金加仓最多的基金集中在纯债型基金。持仓增长最多的10只基金中共有8只纯债型基金。加仓最多的固收类基金主要为短债基金,偏好短久期产品,久期多在1年以内。加仓的被动指数权益类基金主题较为分散,涵盖小微盘、证券、科技类、医药、食品饮料等。加仓较多持仓以医药行业为主的权益基金,如易方达医药生物C。

报告目录

1. 公募FOF规模与发行情况

1.1 公募 FOF 基金规模下降

1.2 FOF基金发行份额环比减少

2. FOF基金业绩情况

2.1 仅债券型FOF基金2023Q4获得正收益

2.2 权益配置较低的品种收益靠前

3. FOF基金配置情况

3.1 纯债型基金持有份额最多

3.2 加仓纯债基金最多,权益类基金加仓医药类

4. 风险提示

报告正文

1.公募FOF规模与发行情况

1.1 公募 FOF 基金规模下降

截至2023年4季度末,公募FOF基金整体规模为1554.61亿元,相比2022年 底下降368.69亿元;相比2023年3季度下降106.65亿元,环比下降6.42%。其中,偏债混合型FOF规模回落幅度较大,仅债券型FOF规模小幅增加。

基金申赎与市场涨跌共同构成FOF基金主要规模变化,偏股型FOF基金和平衡混合型FOF基金的规模变化受市场涨跌和赎回影响较大,偏债型FOF基金的规模变化主要为申赎所致。

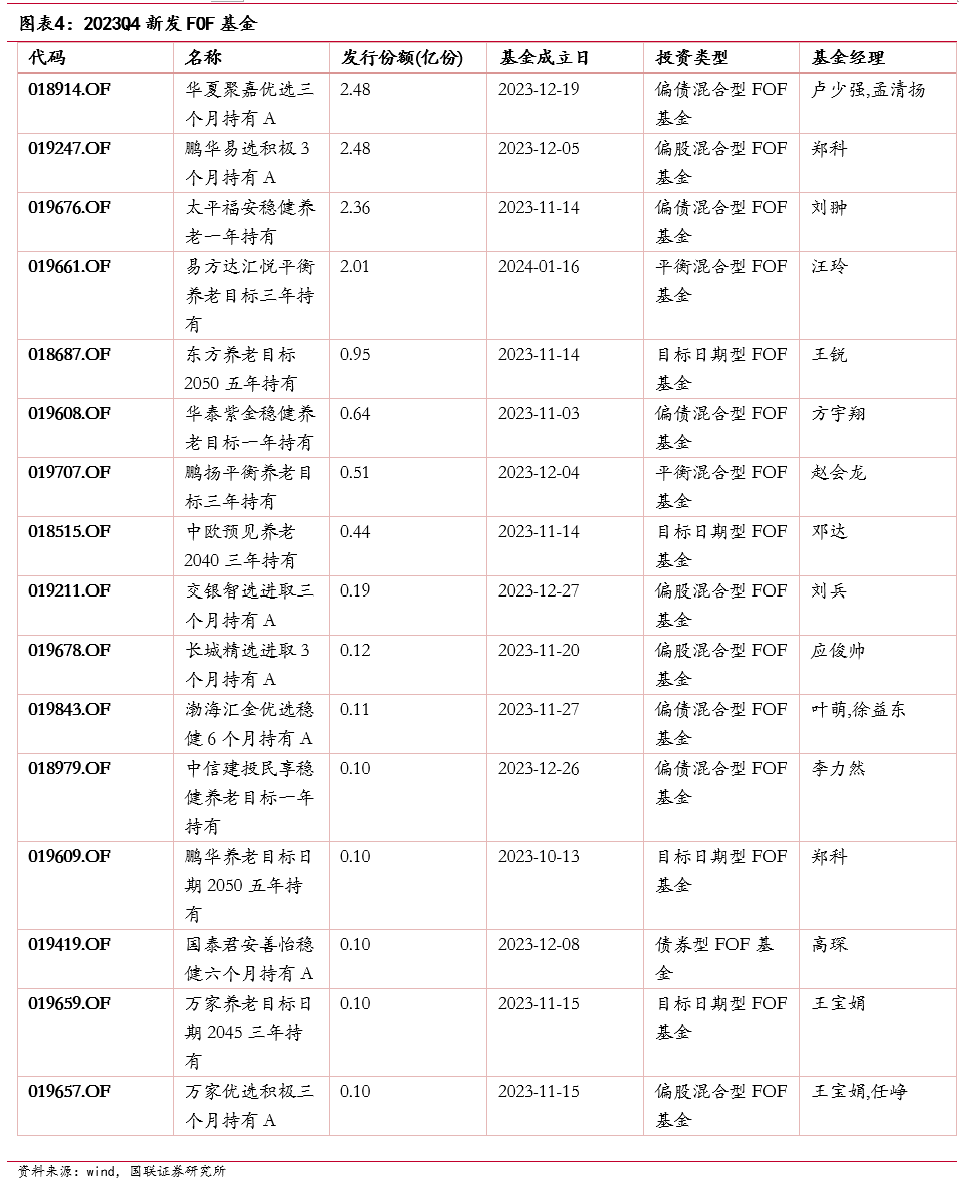

1.2FOF基金发行份额环比减少

2023年4季度FOF基金新发16只,发行份额12.79亿份,较3季度减少36.28亿份。其中发行份额最大的为华夏聚嘉优选三个月持有A和鹏华易选积极3个月持有A,分别为偏债型FOF和偏股型FOF,发行份额均为2.48亿份;其次为太平福安稳健养老一年持有,为偏债型FOF,发行份额为2.36亿份。

2. FOF基金业绩情况

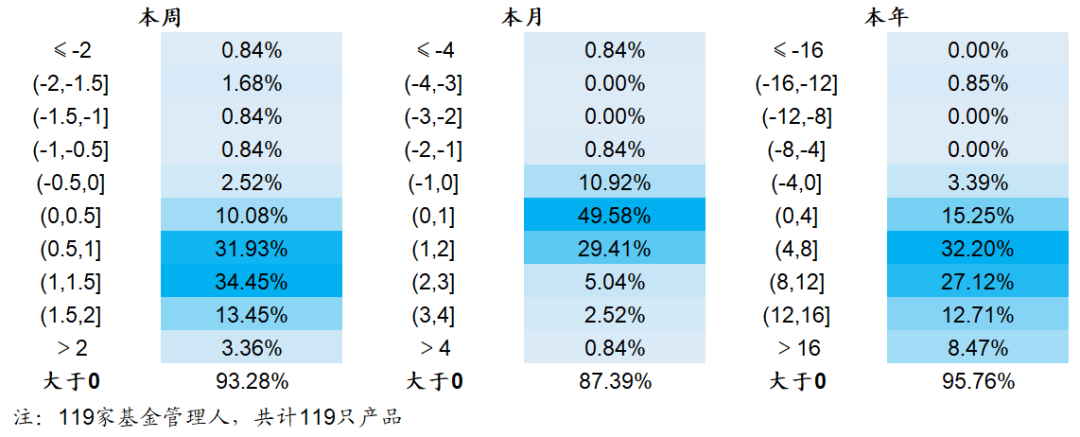

2.1仅债券型FOF基金2023Q4获得正收益

2023年4季度仅债券型FOF录得正收益为0.4%。整体FOF基金平均收益率为-2.27%,有41只FOF基金区间收益为正,其中仅3只偏股混合型FOF。分类型来看,债券型FOF基金表现最佳,其次为偏债混合型FOF和平衡混合型FOF基金。

2.2权益配置较低的品种收益靠前

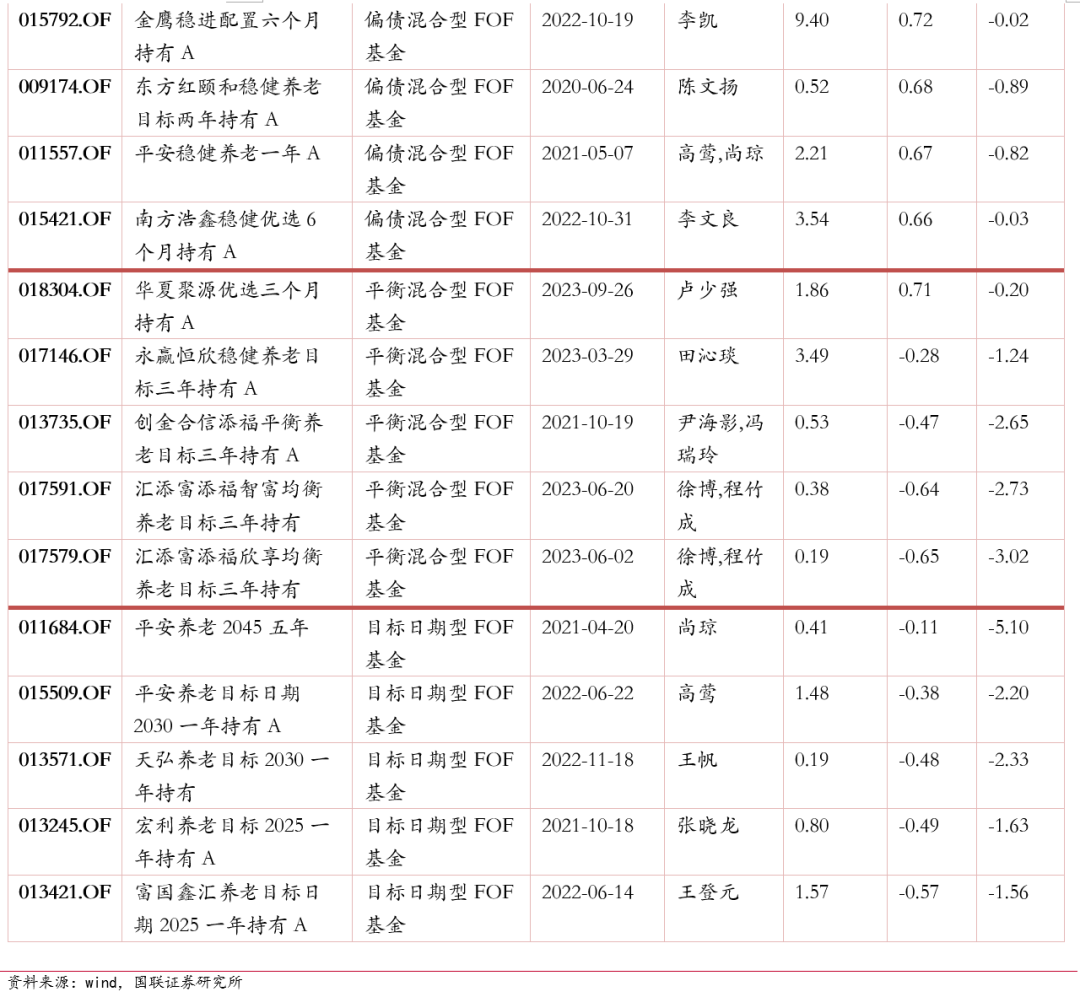

2023年4季度权益配置较低的FOF基金业绩表现领先。债券型和偏债混合型FOF基金4季度业绩排名前五的基金均获得正收益,表现最佳的分别是国泰瑞悦3个月持有和东方红颐安稳健养老一年持有A,季度收益分别为1.04%/0.94%。平衡混合型和目标日期型FOF中多为稳健、均衡养老产品,季度业绩排名前五的产品虽有负收益,但整体不低于-0.65%。偏股型FOF基金业绩分化明显,排名前五的产品中有3只产品实现正收益,其中广发积极回报3个月持有A季度收益最高为1.89%。股票型FOF基金均收跌,表现较弱。

3.FOF基金配置情况

3.1纯债型基金持有份额最多

2023年4季度FOF基金重仓份额最多的基金主要为中长债基金,持仓份额最多的10只基金中共有6只中长期纯债基金,短债基金、QDII股票基金、被动基金、一级债基各1只。FOF基金持仓份额最多的为交银纯债AB,持仓份额为10.7亿份,持仓市值为11.8亿元,共有13只FOF基金持有。

3.2加仓纯债基金最多,权益类基金加仓医药类

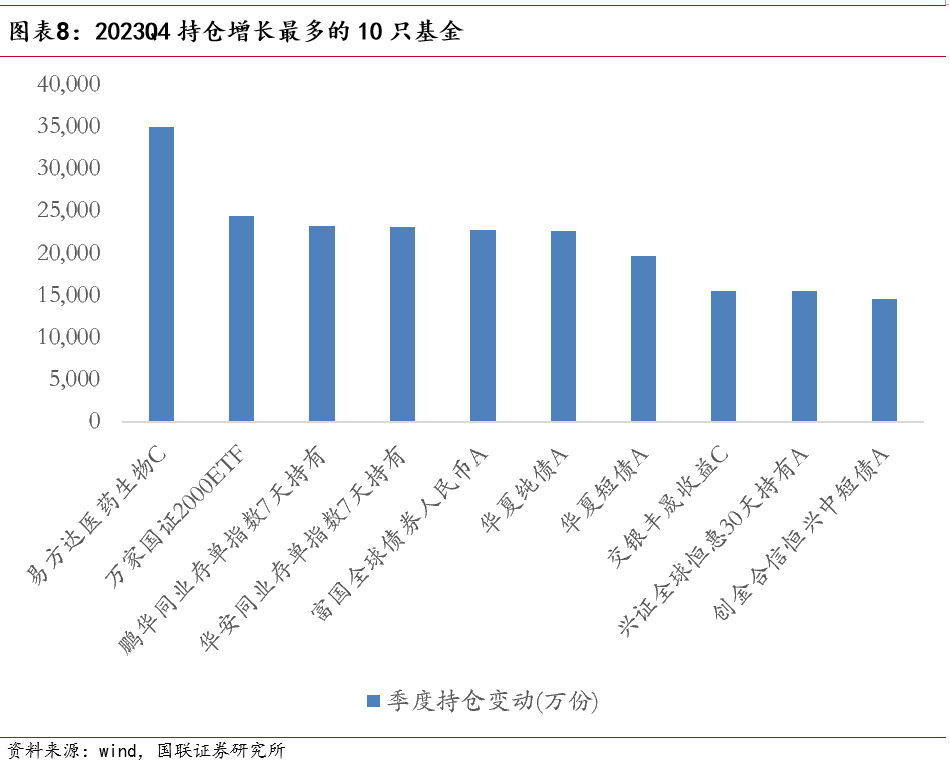

2023年4季度,FOF基金加仓最多的基金集中在纯债型基金。持仓增长最多的10只基金中共有8只纯债型基金。持仓份额增长最多的两只基金均为权益类基金,一只为医药主题基金,另一只为国证2000ETF产品,份额分别增加3.5亿份/2.4亿份。

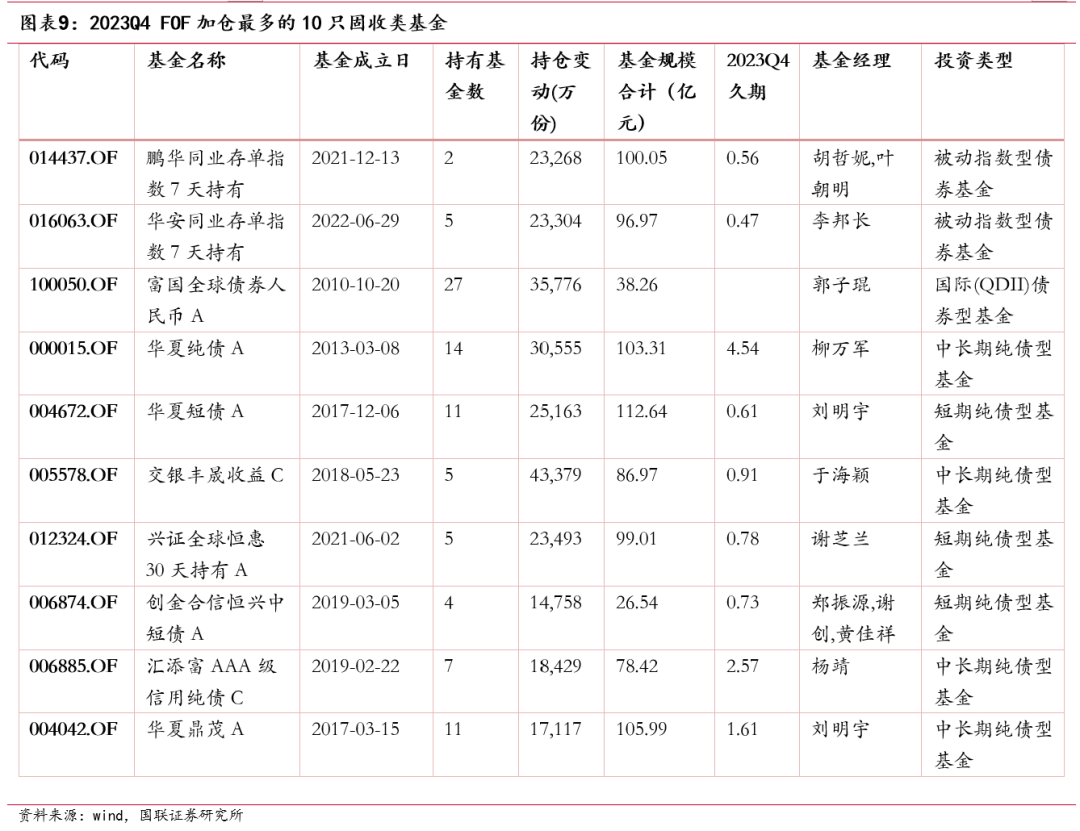

2023年4季度FOF加仓最多的固收类基金主要为短债基金。鹏华同业存单指数7天持有为加仓最多的被动债券基金,目前持有基金数量2个,基金规模为100亿元。华夏短债A为加仓最多的短债基金,份额增加2.52亿份,目前持有基金数量11个,基金规模为113亿元。华夏纯债A为加仓最多的中长债基金,份额增加3.06亿份,目前持有基金数量14个,基金规模为103亿元。整体FOF偏好短久期产品,久期多在1年以内。

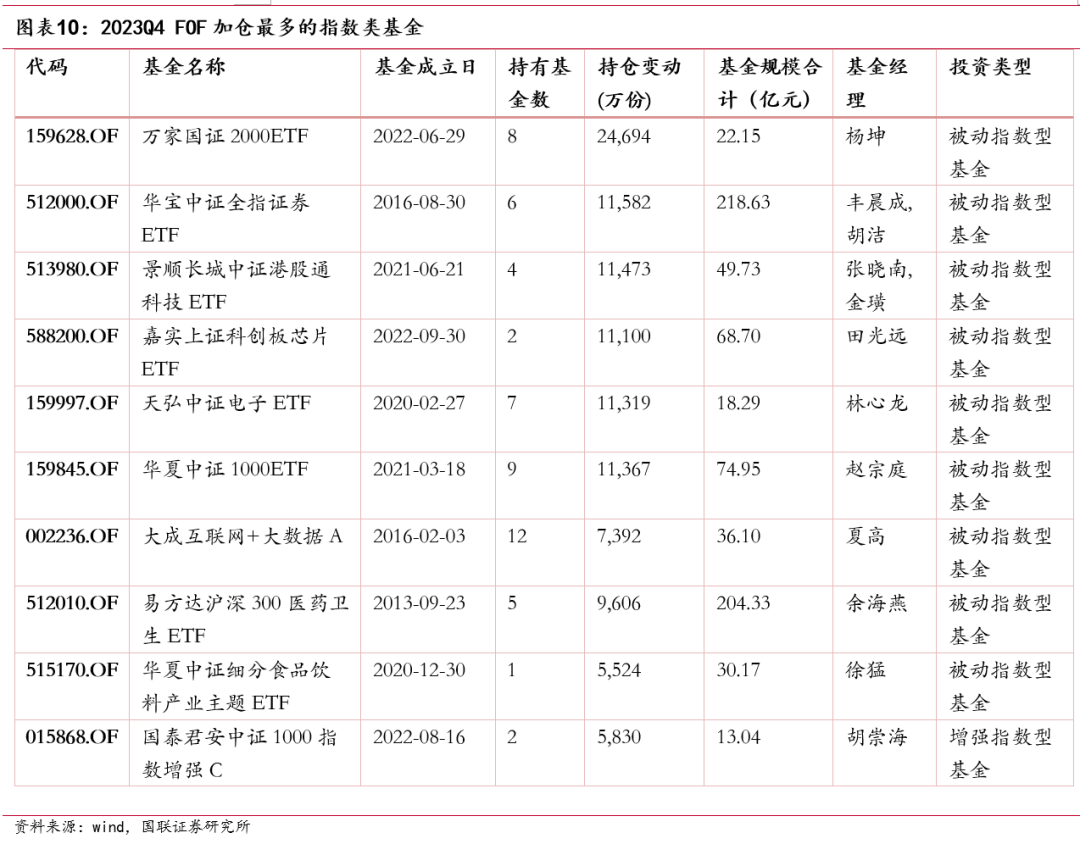

2023年4季度FOF加仓的被动指数权益类基金主题较为分散,涵盖小微盘、证券、科技类、医药、食品饮料等。加仓最多的基金为万家国证2000ETF,份额增加2.47亿份,目前持有基金数量8个,基金规模为22亿元。其次为华宝中证全指证券ETF,份额增加1.16亿份,目前持有基金数量6个,基金规模为219亿元。

2023年4季度FOF加仓较多持仓以医药行业为主的权益基金。加仓最多的权益类基金为易方达医药生物C,份额增加3.49亿份,目前持有基金数量6个,基金规模为36.5亿元。其次为华夏数字经济龙头C,份额增加1.15亿份,目前持有基金数量4个,基金规模为29.83亿元。

风险提示

本报告结论基于历史数据信息的统计规律,推荐标的都是基于历史数据得出,历史数据并不一定代表未来。未来基金经理变更、基金经理风格变化等情况也可能存在,报告阅读者需审慎参考报告结论。

文中报告选自国联证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告信息

报告标题:FOF基金2023年4季度报告回顾——规模持续缩减,短债基金受青睐

发布时间:2024年1月24日

发布机构:国联证券研究所

作者:

分析师:朱人木

执业证书编号:S0590522040002

联系人:干露

相关报告

《基金优选策略2023年回顾》2024.01.02

评级说明及声明

★

本篇文章来源于微信公众号: 投资者的未来